乐信(LX.US)2021年财报:利润增长近2倍,拟回购提振信心

乐信(LX.US)2021年财报:利润增长近2倍,拟回购提振信心

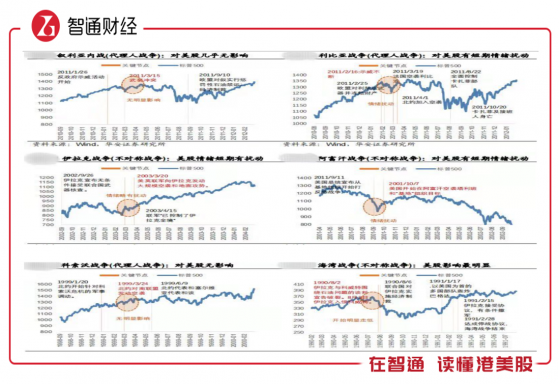

“俄乌冲突、美国加息及中概股监管”三大风险正搅动资本市场风暴,全球股市大跌,在恐慌情绪下,股票资产遭受大面积抛售,尤其是中概股,跌破净值不在少数。不过参照历史类似的宏观性风险,资本市场走势有迹可循。

复盘1990年以来,发生了类似的6场具有国际影响的战争,包括叙利亚内战、利比亚战争、伊拉克战争、阿富汗战争、科索沃战争和海湾战争,但对资本市场影响均偏短期,长期未产生实质影响;而复盘美联储的8个加息周期中,标普500指数在首次加息后的一年内都会走高;中概股危机有缓和迹象,中美监管层有意加强合作。

3月16号监管层发话全力维护资本市场稳定,港A股及中概股应声全面大涨,上证指数涨幅3.48%,恒生指数涨幅9.1%,恒生科技指数涨幅高达22%,而中概股涨幅达到30%,中概股成为市场表现最靓的“仔”。而此次中概股大幅度反弹中,互联网相关板块涨幅最高,拼多多、欢聚时代、贝壳涨幅均超过60%,金融科技股全面飙升,360数科、信也科技及乐信(LX.US)涨幅均超过30%以上。

实际上,中概股经过几次大跌,大部分个股已跌破净值,这给了长期价投者捡漏的机会,以金融科技板块为例,此次涨幅较高的360数科、乐信及信也科技三家公司PB值均低于1倍,其中乐信仅为0.4倍。不过对于价投者来说,低估从来不是买入的理由,要看政策、行业及公司基本面,为投资策略的三把斧。

监管规范化落地,行业步入下半场

从行业来看,经过几年的野蛮生长,2020年7月,由银保监会制定的《商业银行互联网贷款管理暂行办法》正式施行,消费金融的“助贷”得到监管正名。

2021年后,相关政策法规的出台进一步规范行业发展,主要方向包括借贷利率上限降低至24%,收紧中小银行跨区经营,以及加强对互联网平台监管等。2022年2月《金融标准化“十四五”发展规划》印发,将制定互联网金融标准合同指引,行业进入规范标准化阶段。

从监管变化看,金融科技行业从狂奔阶段到了规范化发展阶段。投资者对政策出台多有疑虑,但从客观上看,监管规范化短期虽然增加合规成本,但长期有利于市场走向健康发展,也会让市场份额集中于行业龙头。目前,金融科技已进入下半场,能经过多轮监管考验的企业都是合规性和竞争力优秀的企业。

相比于其他竞争者,金融科技平台凭借平台流量优势,不仅可以打造消费金融场景,在金融科技其他领域,如资产管理、小微借款等均可实现覆盖,因而具有较强竞争力。在上市的金融科技平台中,头部平台主要为360数科、乐信和信也科技。

基本面稳定增长,多场景打造新增长点

如上文谈到,乐信估值很低,但业绩仍然稳定发展。该公司于2013年8月成立,经历了多轮的监管变化,是为数不多仍能实现稳定增长的标的,在过去五年,收入复合增长率为19.5%。

智通财经APP了解到,在3月16日,乐信发布了2021年Q4及全年财报。财务方面,Q4实现收入21.99亿元,净利润2.56亿元,全年收入113.81亿元,净利润23.34亿元,同比大幅增长292.3%,净利率提升至20.51%。

用户规模方面,2021年该公司用户数量1.65亿户,增长40%,连续10个季度增长超千万,而授信用户3690万户,同比增长32.9%,授信用户比例22.36%。

业务规模方面,贷款发放总额2138亿元,创历史新高,同比增长21%,在贷余额860亿元,同比增长12.4%。其中小微企业贷款增长迅猛,达153亿元,占比7.1%。

从业务上看,一大亮点是乐信业务结构的优化。在24%定价上限的背景下,乐信新增贷款中,年化利率低于24%的信贷规模占比已经从2021年Q1的37.4%提升至2021年Q4的60%。

此外,过去三年乐信在线直销和服务、信贷服务及平台服务三大业务结构调整也较为明显,其中以轻资产模式为主的平台服务业务持续高成长,2021年实现收入25.7亿元,近三年复合增速为77.5%,收入贡献22.6%,较2019年提升了14.9个百分点。四季度,在线直销和服务、平台服务2个业务,即乐信的无风险业务共产生10.5亿元收入,占总营收47.9%,占比持续提升,科技属性更突出。

从战略布局上看,乐信在消费金融主业的基础上,积极打造新的增长曲线,包括金融数科和科技零售两个业务。金融数科业务Q4加速布局To B服务,通过为金融机构提供全面科技及运营能力,帮助银行加速数字化转型。而科技零售业务以先享后付数字营销平台“买吖”为主要产品,整合线下消费场景,为用户降低消费门槛的同时提升商户销售效果。

乐信作为金融科技平台,各项业务布局与技术投入息息相关。该公司持续加大技术研发投入,2021年Q4,研发费用1.64亿元,同比增长72.63%,全年投入5.5亿元,增速及费用率水平行业领先。

该公司打造了全AI风险策略管理系统、奥丁开放平台及自动化深度学习平台AutoDL等多项技术应用,完成了对获客、风控及运营业务全链条的智能化升级。凭借强大的技术风控水平,该公司90天以上的贷款逾期率为1.92%,新贷款发放的首付款违约率(30天以上)低于1%,保持在低位,这也是公司获得金融机构认可的核心原因。

在盈利能力上,该公司2021年利润率大幅提升,毛利率50.53%,同比提升19.33个百分点,创下历史最高水平。各项费用率相对稳定,期间三大费用(管理、销售及研发)为23.55%,其中研发费用率为4.8%,按年持续提升,较2019年提升0.9个百分点。2021年ROE为28.93%,同比提升18.22个百分点。

公司持续回购,关注估值修复机会

整体而言,乐信持续聚焦消费金融的主业,同时打造金融数科及科技零售两个增长极;在技术上,持续加大投入,提升风控、资产质量及运营效率,抗风险能力以及对金融机构的合作吸引力;而在费用上,控制合理优化,提升利润率水平。

从行业来看,消费金融助力宏观经济由投资驱动到消费驱动,目前二线城市及以下消金用户占比65%,预计消费金融贷款额规模将达6万亿元,未来5年中国消费信贷增速达到14%。

消费金融行业成长确定性高,但也将面临着激烈的竞争,对于乐信而言,过去8年用户数据积累、强大的风控体系、线上和线下双轮驱动的多触点获客以及与金融机构长期合作的稳定融资,这些都是相比于同行的竞争优势。而这些优势提高了已进入的及潜在进入的竞争对手的竞争门槛。

不过一切均以业绩输出作为考量标准,该公司对未来作出业绩评估,预计2022年促成借款额规模同比增长10%,在全面落地24%定价的基础上,仍然有信心将全年Take Rate 维持在3%以上。

值得注意的是,2019年以来,互联网金融行业一直笼罩着政策利空消息,导致个股一路走熊,乐信资本价值已严重脱离实际价值。2022年管理层给出了一个稳定的预期,公司将在未来12个月回购价值5000万美元的乐信ADS,这是继2021年12月高管宣布回购之后又启动公司回购,彰显对公司发展信心。

综上看来,宏观风险依然干扰投资情绪,金融科技板块估值跌进黄金坑,而作为头部公司乐信基本面优秀,布局金融科技多个领域,虽然Q4业绩受到监管影响,但长期前景乐观,多元业务将持续驱动成长。在政策出清下,回归基本面,乐信或将得到估值修正的机会。

乐信(LX.US)2021年财报:利润增长近2倍,拟回购提振信心