© Reuters. 焦巍深刻检讨:没有资格将回撤推诿于外因,对医药股持仓进行切割,不再死守“坚决不卖出好公司”

© Reuters. 焦巍深刻检讨:没有资格将回撤推诿于外因,对医药股持仓进行切割,不再死守“坚决不卖出好公司”

财联社4月20日讯(记者 沈述红),随着公募基金一季报的密集披露,焦巍等一众明星基金经理的持仓和运作情况也随之暴露在众人眼中。

截至一季度末,焦巍管理的4只产品规模合计221.0亿元,其中银华富裕主题规模达173.36亿元,较去年底的227.51亿元下降了54.15亿元。在一季报中,焦巍一如既往洋洋洒洒地写起了文采斐然的“小作文”,他坦言自己的一季报“变得介于忏悔录和自白书之间的复盘手记”,也希望投资人谅解。鉴于银华富裕主题已经连续第三个季度净值下滑,焦巍称自己“不再有资格将净值表现推诿于天灾和外部不确定性的影响,而是需要从自身进行深刻的检讨和从行动上做出切实的调整。”

焦巍表示,既然身处其中难以窥其全貌和别人的底牌,不如回归时间的维度,在年报,季报的时点明牌翻出之后,对标的和当时的决策场景进行后手的复盘。这样,才能秉承慎独的心态,找出自己的失误和致胜之处,并进行纪律性纠正。他分析称,从去年下半年开始,上述基金净值最大的回撤来源于在下跌中对医药的硬抗和逐步加仓。这教育他至少需要在成长因子和价值因子方面有所布局,部分放弃组合的鲜明特性和进攻锐度,来换取着陆状态的平稳。

基于种种反思,一季度,焦巍对医药股的持仓进行了切割,保留和增加了能够直接和终端消费者对接的医美及OTC中药品种,减仓了创新药的疫苗,以及CXO龙头公司。其投资不再单纯集中于消费和医药两个赛道,而是转变为以C端商业模式为主,和有限能理解范围内的B端商业模式为辅。他也意识到估值和边际变化对组合大部分公司的重要性,不再死守坚决不卖出好公司的信条,而改之为动态平衡。

但他表示,自己依然保有“不变和坚持”。一方面,他对好公司和好商业模式的长期投资不变,即使短期受到煎熬和诱惑。另一方面,他对不能理解和把握的商业模式和投资对象的钝感力不变。

在一季报中,焦巍还这样说道:

固然,我们可以寄希望于疫情的自然过去,外部环境出现有利于组合的政策反转。但是,在困难的时刻,悲观主义者往往因为不盲目的乐观等待而更加能够做好充分的准备,乐观主义者则面对超出乐观预期的偏差而心理崩塌。

事实证明,我对疫苗和医药政策的判断与现实不符,曾经寄希望很重的技术路径和公司都遇到了非自身能够把握的困难。

经过去年下半年的沧海桑田,焦巍对于政策扶持的行业和规范的行业都采取了敬而远之的态度,非不想也,实不能也。

在A股的丛林中,大消费投资、成长投资、价值投资和周期投资仿佛构成了动物的四肢。依赖的支撑躯干越少,在进攻时候就越有力度,但在灾难状态时也就越缺少保护。

在一季度市场整体的巨大变化下,市场主体的博弈力度和时间维度都空前的提高了。在这种博弈面前,我确实有临渊羡鱼但无法退而结网之惑。但焦巍深信,不管任何博弈,加之以时间维度拉长,最终都会从非对称的信息博弈变成对称信息博弈。

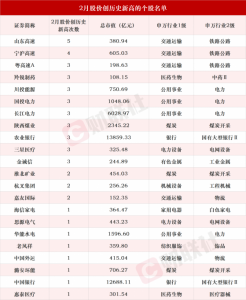

减持贵州茅台 新进招行、同仁堂为前十大重仓股

截至一季度末,焦巍管理的银华富裕主题规模为173.36亿元,较去年底的227.51亿元下降了54.15亿元。同期,该产品股票仓位为86.08 较去年底的91.43%有所下降。

一季度,这一产品份额净值增长率为-20.74%。同期,业绩比较基准收益率为-11.61%。从基金份额变动看,该产品一季度总申购份额为3.13亿份,总赎回份额为4.49亿份,一季度末总份额为33.87亿份。

截至3月底,银华富裕主题前十大重仓股依次为:贵州茅台、山西汾酒、爱美客、重庆啤酒、片仔癀、酒鬼酒、贝泰妮、药明康德、招商银行、同仁堂。

具体来看,过去的一季度,焦巍管理的这只产品对贵州茅台进行了减持,其持股从100.30万股减至99万股。同时被其减持还有山西汾酒、药明康德;爱美客、片仔癀、贝泰妮则被焦巍增持。

同期,焦巍持有的重庆啤酒、酒鬼酒股票数量和去年四季度末保持不变。招商银行和同仁堂则分别新进为该基金第九、第十大重仓股。另外,康希诺、泰格医药退出了该产品前十大持仓名单。

深刻检讨 切实调整

从2021年三季度开始,银华富裕主题已经连续第三个季度净值下滑。焦巍坦言,不能再有资格将净值表现推诿于天灾和外部不确定性的影响,而是需要从自身进行深刻的检讨和从行动上做出切实的调整。

“固然,我们可以寄希望于疫情的自然过去,外部环境出现有利于组合的政策反转。但是,在困难的时刻,悲观主义者往往因为不盲目的乐观等待而更加能够做好充分的准备,乐观主义者则面对超出乐观预期的偏差而心理崩塌。”焦巍说道。

基于以上思路,焦巍在一季度对持仓的思路作了一定调整和坚持。

他首先对医药股的持仓进行了切割,保留和增加了能够直接和终端消费者对接的医美及OTC中药品种,减仓了创新药的疫苗,以及CXO龙头公司。

一方面,从国内的角度看,医保资金由于防疫支出而恐将更进一步强化国内集采的灵魂砍价力度,进而影响上游创新药的投融资力度。“另一方面,事实证明,我对疫苗和医药政策的判断与现实不符,曾经寄希望很重的技术路径和公司都遇到了非自身能够把握的困难。”

第三方面,对新冠用药高峰过去和生物医药国际合作问题的担心叠加在一起,造成他心理很难再承受用高仓位来承担三重不确定性。从去年下半年开始,银华富裕主题净值最大的回撤来源于在下跌中对医药的硬抗和逐步加仓。

在一季度的再次动荡中,他的反省是不应再重仓在自己未能熟练把握的细分行业和下跌后往往遇到无法从公司自身原因解释的投资对象。以后,他对医药的投资主要以C端为主,适度分散。

不在单纯集中与消费与医疗赛道 不再死守“坚决不卖出好公司”

阵痛过后,焦巍的投资不再单纯集中于消费和医药两个赛道,而是转变为以C端商业模式为主,和有限能理解范围内的B端商业模式为辅。

白酒与医药,在过去的很长时间内都是水草肥美盛产牛股的丰盛之地,此后也仍然不会改变。但是,焦巍认为,就如同人类在进化过程中,两条腿的直立行走促进了脑部进化的结果一样。放弃四肢行走的结果是在野生状态下生存能力的下降。

“在A股的丛林中,大消费投资、成长投资、价值投资和周期投资仿佛构成了动物的四肢。依赖的支撑躯干越少,在进攻时候就越有力度,但在灾难状态时也就越缺少保护。”

他承认,去年三季度开始的净值回撤教育了自己,至少需要在成长因子和价值因子方面有所布局,部分放弃组合的鲜明特性和进攻锐度,来换取着陆状态的平稳。

过去的一段时间,焦巍也意识到估值和边际变化对组合大部分公司的重要性,不再死守坚决不卖出好公司的信条,而改之为动态平衡。

他回首去年高点期间,发现持仓公司很多PE达到三位数之时,不但需要弥补收益DCF的分母被加长,而且组合的反脆弱性由于缺少估值保护变得波动巨大。这是同2015年一样给管理人的深刻教训。

在上一次的教训中,焦巍学到的是必须注重手中公司的质地。而这一次,他体会到估值天花板和在云际附近的边际变化发生时应对的僵化会带来巨大伤害。在一季度,他增加了银行股的配置,就是基于此原因。

不变与坚持

焦巍的不变和坚持在于,一方面,他对好公司和好商业模式的长期投资不变,即使短期受到煎熬和诱惑。

比如,这体现在对大消费的投资上。焦巍坚信,人类与病毒终将达成或者进化到某种生物状态,而病毒本身不可能长期影响人性的马斯洛需求。同时,四十年改革开放共同富裕的道路不会改变,人民对美好生活的追求必将不断塑造新的伟大公司。

另一方面,他对不能理解和把握的商业模式和投资对象的钝感力不变。

例如,在翻看历任富豪榜排名的历史时,他看到了财富转移的领域从最初的地产到互联网再到当下新能源产业的转变,这对焦巍的投资绝非没有诱惑和启发。但当他看到这些公司利润表里产业政策补贴的体量时,又被自己的胆怯和无力把握所阻滞。

经过去年下半年的沧海桑田,焦巍对于政策扶持的行业和规范的行业都采取了敬而远之的态度。“非不想也,实不能也。”

在一季度市场整体的巨大变化下,市场主体的博弈力度和时间维度都空前的提高了。在这种博弈面前,焦巍确实有临渊羡鱼但无法退而结网之惑。但焦巍深信,不管任何博弈,加之以时间维度拉长,最终都会从非对称的信息博弈变成对称信息博弈。

对于焦巍而言,他认为既然身处其中难以窥其全貌和别人的底牌,不如回归时间的维度,在年报,季报的时点明牌翻出之后,对标的和当时的决策场景进行后手的复盘。

这样,才能秉承慎独的心态,找出自己的失误和致胜之处,并进行纪律性纠正。在这种心态下,银华富裕主题的一季报变得介于忏悔录和自白书之间的复盘手记,焦巍希望投资人能谅解。

焦巍深刻检讨:没有资格将回撤推诿于外因,对医药股持仓进行切割,不再死守“坚决不卖出好公司”