一季度信托业共实现经营收入205.15亿元 同比下降28.25%

一季度信托业共实现经营收入205.15亿元 同比下降28.25%

智通财经APP获悉,中国信托业协会发布的数据显示,2022年1季度,信托行业的经营业绩面临一定的下行压力,营业收入、利润总额与人均利润同比均明显下滑。1季度,信托业共实现经营收入205.15亿元,同比下降28.25%;实现利润总额为123.84亿元,同比下降31.42%;实现人均净利润42.72万元,同比下降29.50%。

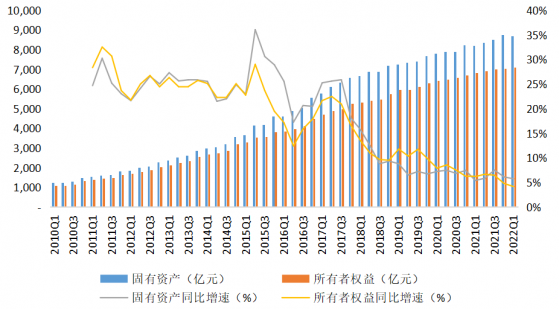

一、行业资本实力稳中有升

2022年1季度,信托业固有资产总额、所有者权益总额同比均有提升,反映出行业资本实力稳中有升的总体态势。从固有资产总额来看,1季度末达到了8687.46亿元,同比增长5.74%;尽管环比略有下降0.75%,但符合正常的季节波动特征。从所有者权益总额来看,1季度末达到了7110.03亿元,同比增长4.16%,环比增长1.09%。值得关注的是,自2010年以来,行业固有资产总额、所有者权益总额保持了持续同比增长态势,体现了行业资本实力的持续提升。

图1 信托业固有资产总额、所有者权益总额变动情况

数据来源:根据中国信托业协会公开数据整理

从所有者权益的构成来看,其中实收资本、未分配利润、信托赔偿准备在1季度均实现了稳步增长。实收资本是所有者权益中占比最大的部分,截至2022年1季度末,全行业实收资本为3281.22亿元,同比增长4.44%,环比增长0.77%,在所有者权益中的占比达到了46.15%,同比提升0.13个百分点。未分配利润在所有者权益中的占比也较大,1季度末达到了2007.40亿元,同比增长1.69%,环比增长3.65%,占比达到了28.23%,同比略降低0.69个百分点。信托赔偿准备在所有者权益中占比虽然较小,但增长较快,1季度末规模为350.36亿元,同比增长8.03%,环比增长1.18%,占比为4.93%,同比上升了0.18个百分点。

图2 信托业所有者权益的主要构成及占比

数据来源:根据中国信托业协会公开数据整理

从固有资产的运用方式来看,主要运用方式的规模占比保持了相对稳定。其中,投资仍是固有资产运用最重要的方式,1季度末固有资产投资规模达到7033.12亿元,同比增长6.48%,环比增长0.68%;占比达到80.96%,同比略上升0.57个百分点。货币类资产规模为532.39亿元,同比增长12.02%,环比下降18.36%,占比达到6.13%,同比略上升0.35个百分点。贷款规模为638.08亿元,同比增长7.60%,环比下降0.77%;占比为7.34%,同比略上升0.12个百分点。

图3 信托业固有资产主要运用方式的规模及占比

数据来源:根据中国信托业协会公开数据整理

二、信托资产规模稳中承压

2022年1季度,行业管理的信托资产规模并未延续2021年末的回升态势,出现了小幅回落。1季度末,信托资产规模余额为20.16万亿元,同比减少0.22万亿元,降幅为1.06%;环比减少0.39万亿元,降幅为1.89%;与2017年末的历史峰值相比,下降了23.18%。具体来看有以下三方面因素:

图4 信托资产规模变动情况

数据来源:根据中国信托业协会公开数据整理

一是受经济等因素影响,投向工商企业、基础产业以及房地产等领域的资金信托规模环比下降。1季度末,投向工商企业的资金信托规模比上年末环比下降0.18万亿元,投向基础产业的资金信托规模环比下降0.04万亿元,投向房地产的资金信托规模环比下降0.19万亿元,叁者环比共下降0.41万亿元,是导致信托资产规模1季度环比下降的主要因素。

二是受资本市场波动等因素影响,证券投资信托规模增速放缓。尽管1季度证券投资信托规模仍保持了一定增长,但其环比增速为5.51%,较前一环比增速9.80%相比,明显有所放缓。其主要塬因是,2022年1季度国内资本市场出现大幅调整,上证综指、深圳成指、创业板指1季度分别下跌10.65%、18.44%和19.96%,3月末开放式基金中股票基金和混合基金的资产净值较2021年末也平均下降超过10%。在此市场形势下,一方面,由于证券投资产品的净值出现回撤,造成证券投资信托新发行的难度有所提升;同时,由于证券投资信托采用净值化管理,产品净值回撤对存量证券投资信托规模也造成一定影响。

三是信托资产规模行业分布并不均衡,持续增长的整体基础尚不牢固。从2021年已披露年报的信托公司的信托资产规模数据来看,多数信托公司信托资产规模同比下降,仅约叁分之一的信托公司实现同比增长,增长的行业整体基础并不牢固。信托资产规模行业集中度较高,排名前十的信托公司集中度接近50%,全行业信托资产规模的增长主要由少数头部信托公司驱动。一旦头部信托公司信托资产规模增长放缓,对全行业的整体水平影响较大。

三、信托资产结构稳中向优

尽管1季度信托资产规模承受了一定的下降压力,但从信托资产来源、信托资产功能、资金信托投向、资金运用方式等方面来看,信托资产的结构处在持续优化调整的过程中。

一是信托资产来源结构中,集合资金信托和管理财产信托规模和占比同比有所提升,而单一资金信托持续下降。截至1季度末,集合资金信托规模为10.57万亿元,同比增长0.57万亿元,增幅5.74%;占比为52.42%,同比上升3.37个百分点。管理财产信托规模为5.41万亿元,同比增长1.00万亿元,增幅22.64%;占比为26.81%,同比上升5.18个百分点。而单一资金信托规模为4.19万亿元,同比下降1.79万亿元,降幅29.92%,环比下降5.21%;占比为20.77%,同比下降8.56个百分点,环比下降0.73个百分点。信托资产来源结构的变化,一方面体现了信托业不断提升主动管理能力、加快推进业务转型,另一方面也反映出监管持续压降通道业务规模取得了显着成效。

图5 信托资产按来源分类的规模及占比

数据来源:根据中国信托业协会公开数据整理

二是信托资产功能结构中,延续了投资类信托与融资类信托“一升一降”的趋势。截至1季度末,投资类信托规模为8.56万亿元,同比增长22.10%,环比增长0.65%;占比为42.45%,同比上升8.05个百分点,环比上升1.07个百分点,居信托资产功能分类之首。融资类信托规模为3.38万亿元,同比下降24.00%,环比下降5.49%;占比为16.79%,同比下降5.07个百分点,环比下降0.64个百分点。事务管理类信托的规模和占比略有下降,规模为8.22万亿元,同比下降7.82%,环比下降2.92%;占比为40.77%,同比下降2.99个百分点,环比下降0.43个百分点。信托资产功能结构的变化,主要缘于信托公司在监管要求和风险压力下对融资类信托规模的持续压降,以及在业务转型过程中对各类投资信托业务的大力发展。在未来新的信托业务分类的导向下,信托资产的投资功能将得到进一步发挥。

图6 信托资产按功能分类的规模及占比

数据来源:根据中国信托业协会公开数据整理

三是资金信托投向结构中,投向证券市场的规模和占比持续提高,而工商企业、基础产业、房地产领域进一步下降。截至1季度末,资金信托规模为14.75万亿元,同比下降7.60%,环比下降1.67%。其中,投向证券市场的资金信托规模为3.54万亿元,同比增长45.72%,环比增长5.51%;占比为24.00%,同比上升8.78个百分点,环比上升1.63个百分点。而投向工商企业的资金信托规模为3.99万亿元,同比下降18.46%,环比下降4.23%,占比下降至27.01%;投向基础产业的资金信托规模为1.65万亿元,同比下降29.00%,环比下降2.50%,占比下降至11.15%;投向房地产的资金信托规模为1.57万亿元,同比下降27.71%,环比下降10.85%,占比进一步下降至10.64%。此外,投向金融机构的资金信托规模为1.88万亿元,同比下降5.59%,环比增长0.83%,占比略升至12.76%;其他投向的信托资产规模为2.13万亿元,同比下降1.72%,环比下降1.95%,占比为14.43%。

图7 资金信托按投向分类的规模及占比

数据来源:根据中国信托业协会公开数据整理

资金信托投向结构的变化,与宏观经济与资本市场的运行情况密切相关。首先,实体经济当前面临一定的压力,投融资需求有所减弱,对投向工商企业、基础产业等领域的资金信托规模产生了一定影响。其次,房地产行业面临深度调整,1季度房地产开发投资增速回落,商品房销售同比下滑,部分房企的风险持续暴露,在监管部门的严格管控下,房地产信托业务规模与占比持续收缩。再者,受1季度股票市场调整的影响,证券投资信托中投向股票的规模环比下降9.66%,投向基金的规模环比略增0.41%;而债券市场由于利率下行、部分基础产业的非标融资转为债券投资等因素影响,得到了更多信托资金的配置,债券投资信托规模环比增长10.78%。

四是资金信托运用方式以投资为主,贷款规模和占比持续下降。受证券市场信托规模持续增长的影响,同时由于部分信托公司今年开始执行新的会计准则,1季度末资金信托中交易性金融资产投资的规模为5.57万亿元,同比大幅增长119.23%,环比增长48.11%;占比为37.74%,同比上升21.83个百分点,环比上升12.68个百分点。与之相反,资金信托中的贷款规模为3.81万亿元,同比下降31.11%,环比下降4.82%;占比为25.82%,同比下降8.81个百分点,环比下降0.86个百分点,延续了近叁年来的下降态势。

四、经营业绩面临下行压力

2022年1季度,信托行业的经营业绩面临一定的下行压力,营业收入、利润总额与人均利润同比均明显下滑。1季度,信托业共实现经营收入205.15亿元,同比下降28.25%;实现利润总额为123.84亿元,同比下降31.42%;实现人均净利润42.72万元,同比下降29.50%。

图8 信托业经营业绩变动情况

数据来源:根据中国信托业协会公开数据整理

具体来看,1季度信托业的固有业务收入和信托业务收入均有较大程度的下滑。从固有业务收入来看:一是投资收益下降明显,1季度全行业实现投资收益43.42亿元,同比下降13.73亿元,降幅达24.02%;二是在营业收入中扣除信托业务收入、利息收入、投资收益叁项指标,1季度固有其他收入同比下降45.09亿元。究其塬因,一方面与资本市场调整波动密切相关,由于固有资金投资规模占比超过80%,投资收益受资本市场影响较大,投资于证券公司、基金公司等金融机构的股权投资收益也受到一定影响;另一方面,受市场因素影响,部分固有资产的公允价值变动损益明显下滑,导致了固有其他收入的减少。

从信托业务收入来看,1季度全行业实现信托业务收入191.68亿元,同比下降10.02%。由于固有业务收入降幅更为明显,导致信托业务收入占比在1季度达到了93.43%,同比大幅提升了18.92个百分点。信托业务收入的下降,一方面与信托资产规模的下降有一定关系;

但另一方面,主要是由于信托业务结构的调整,信托报酬率相对更高的基础产业、工商企业、房地产信托规模有所下降,而信托报酬率相对较低的证券投资信托、资产服务信托规模持续提升,必然导致信托资产的年化平均报酬率水平整体下降。但由于证券投资信托、资产服务信托以规模为基础、以管理费为主要信托报酬,且信托存续期限普遍较长,这种结构的调整有利于构建以专业的资产管理和受托服务为基础、长期稳定且可持续的信托业务收入来源。

图9 信托业经营收入主要构成与信托业务收入占比

数据来源:根据中国信托业协会公开数据整理

五、积极把握未来发展机遇

2022年是资管新规正式实施的第一年,尽管在1季度信托业发展面临一定的压力,但行业稳中求进、创新转型的发展态势并没有变。近期,监管部门对新的信托业务分类征求意见,未来以资产管理信托、资产服务信托、公益/慈善信托为主的信托业务体系,有利于进一步发挥信托制度功能,推动行业在经济社会发展中积极把握机遇。

一是积极把握稳定经济增长带来的发展机遇。为应对外部形势冲击、稳住经济大盘,国务院已经出台了6方面33项一揽子政策措施。信托业可以充分发挥自身优势,加大对基础设施建设和重大项目的支持力度,以资产证券化等方式参与盘活存量资产,积极为中小微企业提供金融支持,在为稳定经济增长做出贡献的同时,努力开辟并拓展新的业务空间。

二是积极把握支持资本市场带来的发展机遇。尽管1季度资本市场出现了一定调整,但随着流动性水平的合理充裕以及一系列积极政策的实施,预计会对资本市场产生一定积极影响。未来,与资本市场相关的投资业务将是信托业务转型的主要方向,信托公司应把握资本市场发展的阶段性机会,大力发展资产管理信托业务,着力提升投资研究、运营管理和金融科技能力,打造具有信托特色、信托优势的资产管理信托产品。

三是积极把握防控金融风险带来的发展机遇。信托公司作为受托人,可以接受面临债务危机、处于重组或破产过程中的企业委托,提高风险处置效率。已有部分信托公司在破产重整信托领域进行了有效探索,未来可以进一步扩大信托在该领域的应用。此外,当前已出台了一系列支持房地产行业良性循环和健康发展的政策,信托公司可以把握阶段性机遇,探索特殊资产处置等业务机会,助力房地产行业风险化解。

四是积极把握促进共同富裕带来的发展机遇。信托作为重要的财产转移和财产管理制度,在推动经济高质量发展、拓宽居民收入渠道、持续推进叁次分配、提升社会治理水平等方面可有所作为。在新的业务分类指导下,信托公司可以大力发展预付类资金受托服务信托、家族信托、保险金信托、特殊需要信托、公益/慈善信托、遗嘱信托等业务,为促进共同富裕做出应有的贡献。

一季度信托业共实现经营收入205.15亿元 同比下降28.25%