多只债基输掉上半场,转债类从“一骑绝尘”到“全军覆没”,债基发行史上最高,卖得好却收益难好

多只债基输掉上半场,转债类从“一骑绝尘”到“全军覆没”,债基发行史上最高,卖得好却收益难好

财联社7月2日讯(记者 周晓雅)在年初权益市场的整体回调下,固收产品成为不少投资者的“避风港”。年内债基发行规模创下基金发行史上最高纪录。不过,一边是债基的投资热潮下,另一边则是上半年债基整体表现冷热不均,首尾业绩相差近30%。

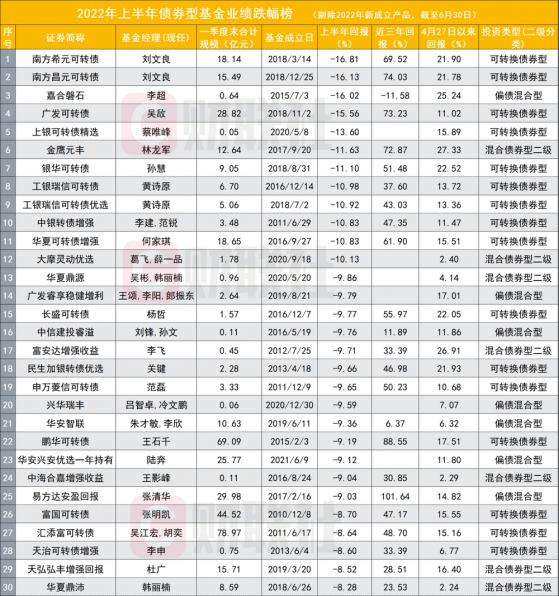

剔除2022年新成立基金,Wind数据显示,截至6月30日,年内有785只债基亏损,占全部债基的25.24%。其中,93只产品亏损幅度超5%,33只产品亏损幅度超8%,12只产品亏损幅度超10%。

整体来看,“固收+”产品整体亏损幅度靠前,上半年跌幅排名前30只债基中,过半数是可转债基金。另外还有7只偏债混合型产品,以及7只混合债券型二级基金。事实上,年内可转债市场与权益市场同步回调,因而可转债基金面临净值回撤的压力。

而经过近2个多月的行情反弹,38只可转债基金中,仅2只产品上半年收益回正。不过,拉长周期来看,这30只产品的业绩依旧可圈可点。其中,运行满3年的产品仅1只近三年出现亏损。

逾2成债基亏损,首尾业绩相差近30%

以投资类型来看,亏损幅度靠前的产品以可转债型基金、偏债混合型基金、混合债券型二级基金等产品为主。

具体来看,由南方基金经理刘文良管理的南方希元可转债、南方昌元可转债成为上半年亏损幅度最大产品,两只产品年内的净值增长率分别是-16.81%、-16.13%。对比上半年债基跌幅榜和涨幅榜排名第一的产品表现,债基首尾收益率相差29.23%。

债基跌幅榜排名第二是嘉合基金经理李超管理的嘉合磐石,该基金年内亏损16.02%;年内亏损幅度超过15%的还有广发基金经理吴敌管理的广发可转债,上半年净值增长率为-15.56%。

此外,上银可转债精选、金鹰元丰、银华可转债、工银瑞信可转债优选、中银转债增强、华夏可转债增强、大摩灵动优选等7只产品年内跌超10%,这些产品年内净值增长率依次为-13.60%、-11.63%、-11.10%、-10.98%、-10.92%、-10.83%、-10.83%、-10.13%。

整体来看,银河证券基金研究中心表示,2022上半年,定开纯债债券型基金和纯债债券型基金表现最佳,分别平均上涨1.67%和1.52%;普通债券型基金平均下跌0.33%;可转换债券型基金平均下跌7.28%,比肩股票型基金。

可转债基金近乎“全军覆没”,仅2只年内收益回正

从债基跌幅榜单TOP30的产品来看,16只产品是可转债基金,占比过半。早在去年,可转债基金曾以亮眼的表现领衔“固收+”产品市场,彼时,Wind数据显示,市面上所有可转债基金在2021年均获正收益。其中,表现最优秀的可转债基金涨幅达到48.63%。

随着可转债基金的一骑绝尘,不少业内人士提及,经过2021年上涨以后,可转债市场的估值已经处于历史高位,对2022年的市场持谨慎态度。果不其然,今年开年,可转债市场随着权益市场同步调整,可转债基金悉数亏损,截至一季度末,可转债基金亏损幅度最大的是南方希元可转债,其次是南方昌元可转债,两只产品一季度均亏超23%。

从仓位来看,截止一季度末,南方希元可转债的债券仓位为82.96%,其中,可转债仓位占110.06%;南方昌元可转债的债券仓位也达到86.25%,其中可转债的持仓占比为113.72%。

对于可转债的高仓位运作,刘文良在一季报提及,年初判断权益市场是震荡市,价值蓝筹具备估值优势,科技成长具备景气和业绩优势,全年来看相对均衡,因此,保持了偏高的股票、转债仓位,结构上更偏具备业绩优势的科技成长。

然而,高仓位给产品带来较大的净值压力。“我们年初判断一季度可转债估值跟随权益市场同向波动,系统性杀估值的风险来自于二三季度债市转向,”他坦言,“实际上权益市场的调整幅度超出预期,可转债在2-3月出现3轮明显的杀估值,导致可转债部分也给组合净值带来了较大的回撤。”

不过,刘文良仍选择适当提高了股票和转债仓位,积极把握二、三季度的市场行情。从宏观层面来看,他认为,二、三季度市场有望在国内因素主导、海外因素助攻的驱动下走出企稳回升的行情。国内疫情防控得住、房地产链条风险兜得住、经济稳得住,上述问题逐步兑现的过程就是国内因素驱动市场回升的过程。考虑到权益市场中期来看已经进入高胜率高赔率阶段,他对转债市场持相对乐观的态度。

事实上,进入2季度以来,可转债市场在四月底开始触底反弹。4月27日至6月30日,可转债指数涨幅达到25.86%。保持高仓位的南方希元可转债、南方昌元可转债也在此期间迅速回血,期间回报分别达到21.90%、21.78%。

近2个月多月以来,可转债基金的回血也是市场热议话题之一。银河证券证券基金研究中心数据显示,可转债基金二季度势头迅猛,4、5、6月分别上涨4.10%、6.63%和7.68%。

不过,截至6月30日,仅有宝盈融源可转债、华安可转债等2只可转债基金,年内实现扭亏为盈,年内回报分别是6.88%、2.06%,其余的36只产品仍待收复“失地”。拉长时间线来看,可转债基金依然收益亮眼。鹏华可转债、前海开源可转债、南方昌元可转债、广发可转债、华商可转债、华宝可转债等6只产品近三年回报在70%以上。

跌幅榜前30中仅1只债基近三年回报为负

整体来看,前述跌幅前30只产品的长期表现依然可圈可点。Wind数据显示,这30只产品中,24只具有近三年业绩。其中,易方达旗下老将张清华管理的易方达安盈回报近三年表现最优秀,达101.64%,今年上半年亏损-9.03%。其次是鹏华可转债,近三年回报为88.55%,今年上半年亏损-9.19%。再次则是前述的南方昌元可转债。

这24只产品仅有1只产品近三年回报为负值,即嘉合磐石。截至6月30日,该基金近三年亏损11.58%,今年上半年净值增长率-16.02%。

一季报显示,嘉合磐石的股票仓位为35.52%,债券仓位为59.96%,其中,可转债仓位为60.13%。

具体至重仓股和重仓债券,该基金的持仓主要集中在新能源赛道。截至一季度末,其前十大重仓股依次是比亚迪、固德威、赣锋锂业、亿纬锂能 、天齐锂业、派能科技 、华友钴业、时代电气、盛新锂能。前五大重仓债券包括隆基绿能、华友钴业、东方盛虹、通威股份等4家公司发行的4只可转债。

由于可转债仓位较高、又重仓新能源赛道股,该基金在今年一季度受到市场整体行情影响回撤较大,期间净值跌超20%。虽然近2个多月,嘉合磐石的净值已累计上涨25.24%,但年内亏损仍待收复。

近三年亏损的背后,已有6位基金经理在近3年轮番上任嘉合磐石的基金经理。早在2019年6月底,该产品由骆海涛、于启明、季慧娟等3位基金经理共同管理。到了2020年10月23日,于启明因内部调整离任,同年12月29日,季慧娟也因内部调整离任基金经理,同时,莫华寅被增聘为该产品基金经理。

去年,嘉合基金更是三次发出针对嘉合磐石基金经理变更公告。去年5月29日,骆海涛因个人原因离任,李国林被新任增聘为该产品基金经理;一个多月后,李超也被增聘;7月10日,嘉合基金再宣布,因个人原因,莫华寅离任产品基金经理。

今年6月3日,嘉合基金又再宣布,李国林因内部调整离任。随着基金经理的轮番变动,嘉合磐石近年的表现也乏善可陈,在基金经理变动最为频繁的2021年,嘉合磐石回报为-1.16%,跑输业绩比较基准收益率5.66%。

多只债基输掉上半场,转债类从“一骑绝尘”到“全军覆没”,债基发行史上最高,卖得好却收益难好