成交创新低,做空占比攀升,港股正成多方博弈中心,新股发行市场面临劲敌,转机在哪里?

成交创新低,做空占比攀升,港股正成多方博弈中心,新股发行市场面临劲敌,转机在哪里?

财联社9月8日讯(记者 成孟琦)在这个多事之秋,港股市场也成为多方博弈的漩涡中心。博弈各方一边等待着机会,一边裹挟着恒生指数在两万点以下徘徊。

多个事项指向港股的不平静。据港交所最近披露的月度成交数据,7月港股日均成交量再创近十二个月新低,9月以来,恒指更是已连续6个交易日悉数收跌;同时,空头趁成交量低迷时加大做空规模。以腾讯为代表的中概股龙头成为做空者的狙击对象,自身也面临着减持与被减持等各种问题。

此外,中美审计谈判与“互联互通”扩容也传来新消息,美方或将在9月中旬到达香港,对在美上市的中国企业及其会计师事务所将审计记录、底稿等资料进行检查。

日均成交额创新低,空头交易额占比升高

有机构认为,港股被做空的比例上升,最主要的是港股流动性不足。而在中美审计谈判落地后,并没有迎来科技股大反弹,反而做空成交额占总成交额比例有所上升。

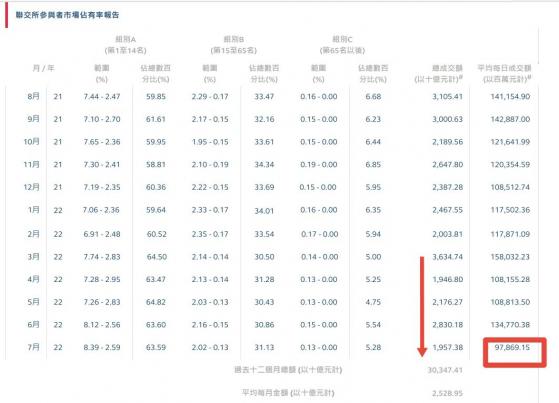

据港交所数据,7月大市日均成交额创下12个月以来的新低,也是一年来首次低过千亿港元。而7月总成交额也只有1.95万亿,这是继今年4月之后,大市月成交额再次回到2万亿港元以下,仅为近12个月平均月成交额的65%。

与此同时,港股做空比例正在节节攀升。根据Wind统计数据,2022年9月港股做空成交额占市场总成交额的比例为25.42%,而去年9月这一数据为17.69%。个股做空成交额又以腾讯、美团、百度、阿里等互联网龙头为主。

对此,瑞银投行亚太区主管金弘毅告诉财联社记者,做空在成熟市场里很常见,目前情况下,被做空科网股估值是不是达到了合理的水平,在国际投资者当中存在不同的看法,除了对中国、对这些公司本身的看法外,还受利率、通胀、对地缘政治看法等因素影响。当然,做空现象也可以变化很快,在很多情况下,市场的突然反弹是因为很多投资者发觉做空看法错误而做出调整。

中美审计监管仍存不确定性

对于中美审计监管协议,在不确定影响因素之下,总体来说股票市场反应并不剧烈。瑞银证券中国股票分析师孟磊认为,目前有两点不确定性,第一是审计底稿里面到底有哪些信息需要脱敏,脱敏之后,获得美国PCAOB审查;第二点是,中美双方计划在12月之前解决这个问题,目前只有三个月左右时间,能否在规定时间内完成相应的审计底稿复核,也是不确定的。

而瑞银投行亚太区主管金弘毅也通过投资者以及其他相关人员发现,对于中美审计协议各方态度仍然比较谨慎。审查结果也有待实践检验后,中美之间可能还会对某一些问题上面持有不同的意见,如有一些公司不可否认地可能会牵涉到敏感问题,这些问题上多大程度审查能够过关,都需等待最后结果。但相信无论最终结果怎样,在美国上市的中概股大部分还会采用现在策略,同时保留香港美国双重上市身份,而这方面的工作也不会放慢下来。

新股发行市场面临劲敌

虽然中国企业双重上市的脚步不会放慢,但香港新股发行市场也正受到新加坡和欧洲的挑战。Dealogic数据显示,欧洲在今年中国企业上市融资上首次超过美国。今年以来,有五家中国公司在苏黎世和伦敦的证券交易所融资超过21亿美元。相比之下,在纽约上市的中国企业总融资额不足4亿美元。

瑞银全球投资银行部中国区主管朱正芹预计,随着发行量增多,整个“中欧通”项下的GDR会成为中国境内上市公司境外融资的重要通道。具体看来,2019年首单“沪伦通”推出,去年12月推出“沪伦通”扩容版,扩容以后,从“沪市”推到“沪深两市”,在欧洲方面从“伦敦”推到“瑞士、德国”,所以扩容后的“中欧通”今年7月正式实施,有四家成功在瑞交所上市。

另一方面,新交所也对二次上市的中概股“虎视眈眈”。

新交所行政总裁罗文才此前接受媒体访问时称,继蔚来汽车5月份在新加坡二次上市后,其他公司可能会效仿。如果市况正面,这些中概股将会有上市融资,如果不是那么正面,这些中概股只会在新加坡进行技术性的二次上市。

新加坡交易所随之也表示,虽然在全球公司估值下滑之际,不少公司推迟上市,但预计未来几个月会有更多在美国上市的中国企业将登陆新加坡交易所。

“互联互通”持续扩容

“对比国际市场、甚至内地市场,香港市场的确流动性不足,这是一个留存很久的问题。”瑞银投资银行亚太区主管金弘毅认为。

成交量不足之下,开源引流变得更加重要。

证监会副主席方星海上周在2022中国国际金融年度论坛上表示,将推出支持香港资本市场发展的三大举措,包括沪深港股通双向扩容、支持港股通推出以人民币计价交易柜台、支持香港推出国债期货。

“互联互通”继续加大渠道意义重大,金弘毅表示,解决流动性不足问题的主要办法,就是让更多的中国老百姓能够在可监控以及相对安全的环境之下,如果能减低中国老百姓买龙头企业的限制,这对香港市场、对上市的中国大型企业、对中国老百姓的长期投资,都将能够达到互赢。

除了最为重要的提升流动性之外,在本次互联互通扩容政策中,纳入外国公司也属于一大突破,港交所联席营运总监姚嘉仁接受媒体访问时表示,香港是唯一可让外国公司与内地投资者互相对接的海外市场,相信当外国公司纳入“港股通”后可吸引到更多外国公司来港上市,同时香港一级及二级市场交投亦将有所增加,预计可带动港股交投量。

值得注意的是,虽然港股IPO市场上半年表现不佳,但下半年已见回暖迹象。德勤在最新的前三季度港股新股市场报告中指出,香港新股市场有望于今年重回全球第3位。香港今年新股IPO募资额由上半年全球第九位、上升至前三季度的全球第四位。

德勤中国华南区主管合伙人欧振兴指出,整体集资额较低不是香港独有情况。在货币政策的新常态下,资金紧缩政策影响全球资本市场。中国内地与其他国家推出不同经济刺激措施,以及投资者重新调整其亚洲区投资组合的同时,将会令市场情绪向好,并改善市场流动性,为香港新股市场提升至全球第3位带来重大支持。

成交创新低,做空占比攀升,港股正成多方博弈中心,新股发行市场面临劲敌,转机在哪里?