汇市周评:避险需求和FED鹰派支持美元,经济衰退忧虑施压欧元和英镑

汇市周评:避险需求和FED鹰派支持美元,经济衰退忧虑施压欧元和英镑

周五(9月16日)当周美元指数继续强势攀升,良好的美国经济数据,高企的通胀和美联储鹰派预期均支持美元,此外全球经济衰退的担忧情绪也支持美元。其他非美方面,欧洲经济衰退的担忧施压欧元,英国局势不稳且经济衰退的担忧施压英镑。

下周万众期待的美联储决议将会粉墨登场。本次决议美联储将会公布利率点阵图和未来经济前景的预期,美联储主席鲍威尔也会召开例行的新闻发布会,投资者需要密切关注。接下来,让我们看一下本周影响各主要货币对走势的具体因素。

美元指数本周延续强劲升势,良好的美国经济数据强化美联储鹰派预期,全球经济放缓的担忧也支持避险美元

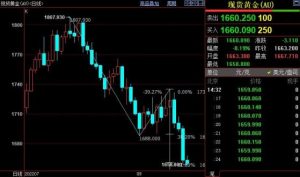

图:美指日图走势

美国经济数据表现良好支持美元。

当地时间周四,美国人口普查局公布的最新报告显示,有“恐怖数据”之称的美国零售销售额好于预期。

具体数据显示,美国8月零售销售录得6833亿美元,环比上升0.3%,高于市场此前预期的持平,同比涨幅达到9.1%。7月数据遭到下修,从环比持平调整至下降0.4%。值得一提的是,零售销售是没有剔除通胀影响的数据。鉴于8月CPI环比和同比涨幅分别录得0.1%和8.3%,可以表明美国8月零售业的整体表现至少要比7月来的要好。

此外9月13日晚间,美国最新通胀数据出炉。美国8月CPI同比涨幅低于前值,却超出市场预期。有业内人士认为,8月美国CPI涨幅超预期一定程度上增强了市场对美联储维持“鹰派”立场的预期。

当地时间9月12日,美国纽约联邦储备银行微观经济数据中心发布了8月消费者预期调查。结果显示,美国的通胀预期在所有范围内继续下降,8月美国一年期和三年期通胀预期中位数继续大幅下降,其中一年期指标从7月份的6.2%降至5.7%,而三年期指标从3.2%降至2.8%。

良好经济数据强化美联储走“鹰”预期。

业内人士认为,良好数据和高通胀一定程度上增强了市场对美联储维持“鹰派”立场的预期。就在当地时间9月8日,美联储主席鲍威尔在卡托研究所第40届年度货币会议上再度表态,为了抑制通胀将继续采取强硬措施,以遏制物价上涨压力。鲍威尔此番言论暗示美联储很可能会继续大幅加息,大多数投资者预计美联储将在9月议息会议上宣布加息75个基点。

从近3个月整体通胀数据变动情况看,自6月美国通胀率创出40年新高后,7月、8月两个月美国通胀数据持续下滑,美国7月CPI同比上升8.5%,明显低于前值的9.1%。7月通胀数据出炉后,有机构便分析指出,总体来看,美国通胀后续将呈下行趋势,但在核心服务价格的支撑下,下行速度可能偏缓,通胀下行斜率取决于劳动力市场和经济的走弱速度。

全球经济衰退的风险支持避险美元。

世界银行15日发布的一项研究显示,全球央行同步加息以应对通胀,可能令世界经济陷入衰退,并给新兴市场和发展中经济体带来金融危机,造成持久伤害。研究呼吁发达经济体充分考虑自身货币政策调整时的外溢效应。

研究指出,全球央行今年一直在以过去50年未曾见过的同步程度加息,这一趋势可能会持续到明年。投资者预计,到2023年,全球货币政策利率平均水平将升至近4%,比2021年高出逾2个百分点。然而,目前预期的加息轨迹和其他政策行动可能不足以将全球通胀降至疫情前水平。

研究显示,要将通胀降至目标水平,各国央行可能需要将利率平均再提高2个百分点。在此情况下,如果叠加金融市场压力,2023年全球国内生产总值增长率将放缓至0.5%,按人均计算则萎缩0.4%,符合全球衰退的技术定义。

研究认为,全球央行应当并且能够在应对通胀的同时不引发全球衰退,而这要求政策制定者采取协调行动。例如,央行在保持独立性的同时有必要就决策进行清晰明确的沟通,发达经济体央行在收紧货币政策时应充分考虑其外溢效应。

分析师预测未来美元前景。“美元暂未见顶”,川财证券首席经济学家陈雳表示,虽然今年以来美联储多次加息,但美国通胀缓解程度低于预期,离2%的长期通胀目标还有较长的距离。因此,在通胀压力下,美联储预计仍将保持相对紧缩的政策,从而支撑美元强势表现。

中信建投证券首席经济学家黄文涛认为,不宜轻言美元见顶。历史经验表明,美联储需要加息到超过或接近通胀增速,才能明显控制通胀压力。此外,虽然美国经济衰退预期仍在,但美国经济“弱而不崩”局面持续,美元的重要支撑力量仍在。

一位知名华尔街市场技术分析师的连续指标显示,期权市场越来越不相信美元将升至另一个峰值,交易员对美元指数前景的看好程度创出一个月来新低。巨丰投顾高级投资顾问陈昱成预计,今年年底美元指数可能在触顶后回落,明年可能持续震荡并延续缓慢走弱行情。

欧元兑美元本周震荡回落,受到强势美元打压,同时欧元区能源危机加深,且经济衰退的担忧升温都给欧元压力

图:欧元兑美元日图走势

欧元区能源危机加深经济数据疲弱施压欧元

8月下旬,欧洲能源紧缺问题急剧恶化,是欧元汇率跌破平价的重要背景。IPE英国天然气期货价在8月末超过3月7日的高点续创历史新高,较7月均值上涨了230%。天然气涨价引发电价大涨,据欧洲能源交易所数据,德国在今年四季度交付的电力期货价于8月末升破1000欧元/兆瓦时,较7月末上涨200%。

近期欧洲能源市场面临三重扰动:一是,夏季酷暑天气增加了能源需求。二是,俄罗斯天然气断供担忧“重现”与“兑现”。8月下旬俄罗斯宣布将于8月31日起检修北溪一号管道三天,这是继7月中旬以来的第二次检修,市场对断供的担忧重现。9月2日俄罗斯以“主涡轮机泄露”为由宣布“无限期”关闭管道,俄方随后“直言不讳”地将天然气断供归咎于西方的制裁,这意味着北溪一号在政治因素的阻挠下或暂难恢复。三是,欧佩克出手保护油价。8月下旬,面对伊朗石油回归与需求下滑的风险,欧佩克多国第一时间传递了将考虑减产的信号,布油重回100美元/桶上方。

由于能源成本高企导致进口额上升,欧元区7月份再现贸易逆差。欧盟统计局周四公布的数据显示,欧元区7月份商品贸易逆差为340亿欧元(合339亿美元),上年同期为顺差207亿欧元。这是有记录以来的第二大逆差。这是欧元区连续第九个月出现货物贸易逆差,且逆差规模呈扩大之势。出现逆差的原因是进口额大增,同比上升44.0%,至2695亿欧元。

欧洲经济衰退的担忧继续施压欧元

能源危机持续发酵,不断迫使欧盟财政加码。数据统计,2021年9月至2022年7月,意大利、西班牙、法国和德国已分别动用价值GDP的2.8%、2.3%、1.8%和1.7%的资金来应对能源危机。今年以来截至7月,德国联邦财政预算赤字累计达658亿欧元,已经超过2020年同期水平。

我们认为,欧盟对能源市场的干预只能缓解部分市场乱象,难从根本上解决能源危机。而且,政策干预过度的风险也在上升:一方面,过度的价格管制可能扭曲价格信号,引发供给收缩的风险,也不利于遏制需求,从而通胀可能在日后更大幅度地反弹;另一方面,快速增长的财政支出可能威胁财政纪律与欧元信誉,进一步强化欧元贬值预期。

欧洲央行副行长Luis de Guindos表示,采取“坚决行动”对于锚定通胀预期至关重要,这有助于实现价格稳定。我们确实没有处于典型的需求驱动过热情形,能源仍然是通胀上升的主导因素。但在当前的低利率水平,货币政策仍然宽松,从而支撑需求,最终也导致价格压力。欧元贬值也加大了通胀压力。欧元区现在面临充满挑战的前景,预计产出增长将大幅放缓。

投行巴克莱银行发布研报称,欧洲央行将在10月继续大幅加息75个基点,11 月加息幅度降至25个基点,相应的紧缩政策会令欧洲经济陷入衰退,在能源冲击之下,衰退的严重程度和持续时长或不亚于2010年欧债危机和1992年欧洲货币危机。

该行认为,欧元区衰退已近在眼前,衰退的严重程度和持续时长都比三个月前的预期要更糟糕。据巴克莱预计,欧洲2023年经济萎缩1.1%,欧央行预期增长0.9%,市场预期增长0.5%;欧洲明年通胀高达6.3%,是目标水平的三倍多,欧央行预期为5.5%,市场预期为4.5%。

英镑兑美元本周震荡回落,受到强势美元打压,同时恶化的英国经济前景和英国政局波动都给英镑压力

图:英镑兑美元日图走势

英国经济数据不佳给英镑压力。据英国国家统计局9月16日发布的数据,8月英国零售销售额下跌1.6%,这是该数据自2021年12月以来的最大跌幅。英国国家统计局还表示,包括食品、非食品、燃油在内的所有主要行业的零售销售额,均在8月下跌。

此前,经济学家预测,受到高通货膨胀率、能源危机等影响,8月英国零售销售额将下降0.5%,国家统计局数据远超该预测。当地媒体称,这凸显了“经济衰退风险”,是一个“令人担忧的信号”

当前,英国已经有多项重要的经济数据指标亮起“红灯”。英国国家统计局公布的初次数据显示,2022年第二季度,英国国内生产总值(GDP)环比萎缩0.1%。其中,服务产出在2022年第二季度下降了0.4%;生产活动产出在2022年第二季度增长0.5%,与上一季度1.3%的增速相比有所放缓。

另外,英国8月制造业采购经理人指数(PMI)较7月的52.1大幅下降至47.3,虽然好于初值46,但仍是跌入了萎缩区间。同样跌破荣枯线的还有英国8月综合PMI,跌至49.6,为2021年2月以来首次跌破荣枯线,预期和初值为50.9。

英国经济陷入衰退危机给英镑压力。英国目前仍深陷能源供应不足的泥沼,并且成为特拉斯必须面对和解决的首要难题。今年夏季,在俄乌冲突以及极端高温天气的共同影响下,英国能源供应困境凸显,能源供应严重不足,发电成本以及英国民众的用电成本节节攀升。英国天然气电力市场办公室已经宣布,从2022年10月1日起,平均每个家庭使用双燃料的能源价格上限将由每年1971英镑提高到3549英镑,上调幅度高达80%。这一决定意味着英国家庭将承担更高的能源使用费用,生活成本和负担进一步增加。

值得注意的是,英国央行已经从去年12月开始多次加息,但英国的通胀水平仍是居高不下。市场对于“即便英国央行连续加息,通胀仍会走向失控”的担忧情绪明显增加。虽然这令英国央行颇为头痛,但坚持“鹰”派态度、继续坚定地实施加息政策,也许是英国央行决策者们不得不作出的选择。

然而,英国央行收紧货币政策的行动将不可避免地伤害到英国经济的复苏。在抗击通胀与推动经济复苏之间,英国央行的政策天平已经偏向了抗击通胀的一边。多家研究机构预计,英国经济可能将在今年第四季度陷入衰退。

英国局势的担忧情绪给英镑压力。当地时间9月8日,英国女王伊丽莎白二世在苏格兰巴尔莫勒尔城堡去世,享年96岁。按英国君主继承顺序,现年74岁的王储查尔斯王子继任成为英国国王。

如今,英国正处于历史罕见的能源危机和高通胀之中。根据英格兰银行此前的预计,英国年底前通胀将上升至13%,并引发长期衰退。10月开始,比现在将上涨80%至3500英镑的能源账单也让英国人们叫苦不迭,并进一步加深了对英国政府的怀疑。

一直以来英国女王起到了帮助政府维护民众认同和社会稳定的作用,而特拉斯上台后计划进行的改革本身就会带来社会影响,现在女王不在了,特拉斯政府等于少了一个“稳定器”。

查尔斯三世的开局似乎并不顺利。有媒体报道,考虑到公众对英国王室的支持率下降和新国王的年纪,查尔斯三世的加冕礼也不会像他母亲那样耗时16个月来准备,会显得略迅速一些。

如今,新国王查尔斯三世和新首相特拉斯不得不携手面对英国国内的生活成本危机、力求独立的苏格兰、与欧盟迟迟无法解决的北爱尔兰争端,无论哪一件都将是巨大挑战,但君臣二人最先需要解决的就是居高不下的通胀和能源账单。 汇市周评:避险需求和FED鹰派支持美元,经济衰退忧虑施压欧元和英镑