“安信一哥”陈一峰看好哪些投资机会?遵循“选择便宜的好公司”,重配制造业,青睐可转债

“安信一哥”陈一峰看好哪些投资机会?遵循“选择便宜的好公司”,重配制造业,青睐可转债

财联社10月26日讯(记者封其娟)安信基金陈一峰在管基金产品三季报已悉数披露。

截至三季度末,陈一峰在管基金共计5只,在管总规模82.83亿元。除“安信新成长灵活配置混合型”固收类资产占比大于权益类资产,其余4只产品权益类资产占基金总资产比例均在90%左右。在行业配置上,依旧重配制造业。

三季报指出,从3年的维度来看,现在是一个比较好的布局股票的投资时点。展望未来3年的盈利增长,当前有一批优秀公司的估值已经具有不错的投资性价比。沿着“选择便宜的好公司”的核心投资思路,陈一峰始终聚焦4点:公司如何做生意、公司发展空间有多大、相对竞争优势有多强、行业竞争格局如何。

以其独立执掌8年多的“安信价值精选股票”为例,陈一峰坚持宽基选股,淡化择时,目前相对看好的公司主要集中在电力设备、食品饮料、银行、医药、建筑等细分领域。

另外,陈一峰表示将继续看好低估值、稳增长板块的投资机会。且开始逐步提高对医药行业,尤其是龙头股的关注力度。

关于港股,陈一峰也认为值得加大关注力度,指出在目前估值背景下,许多优秀公司的投资价值已经显现,集中在互联网、地产、食品饮料、轻工等。

重配制造业,青睐可转债

三季度末数据显示,陈一峰旗下产品前五大重配行业依次为:制造业,金融业,建筑业,交通运输、仓储和邮政业,科学研究和技术服务业,所配资产占净值比分别为34.90%、6.90%、6.16%、2.51%、2.43%。较上一季度,金融业配置比例下调了1.35%,其余4类行业均上调了资产配置。

同一阶段,陈一峰在管基金十大重仓股依次为:贵州茅台、宁德时代、中国建筑、中国神华、

腾讯控股、宁波银行、比亚迪股份、快手-W、中国飞鹤、药明康德。较上一季度,持仓腾讯控股、药明康德占净值比例下滑,另外8只个股相关比例均有上调。

陈一峰管理的首只产品是“安信价值精选股票”,独立执掌已8年有余。

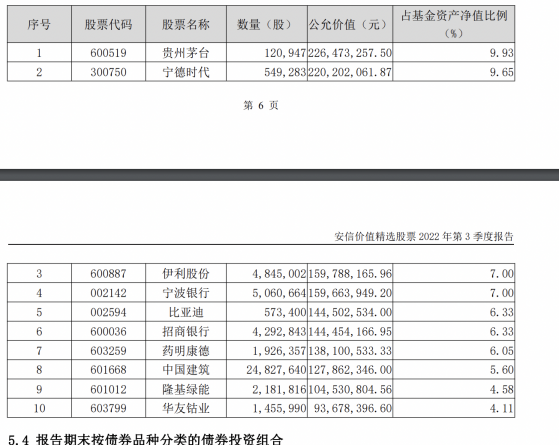

截至三季度,“安信价值精选股票”前十大重仓股依次为:贵州茅台、宁德时代、伊利股份、宁波银行、比亚迪、招商银行、药明康德、中国建筑、隆基绿能、华友钴业。在三季度,该产品减持了贵州茅台、宁波银行和中国建筑。同一时期,比亚迪被增持幅度最大,较上一季度增持超8倍。二季度末,“安信价值精选股票”持股比亚迪0.69万股,到了三季度末,持股数量增至57.34万股。

报告期末,“安信价值精选股票”持有权益资产占基金总资产的比例为89.81%。该基金份额净值为4.195元,净值增长率为-15.68%,同期业绩比较基准收益率为-12.14%。

经统计,“安信价值回报三年A”、“安信价值发现两年定开”、“安信优质企业三年持有A”所持权益资产占基金总资产的比例为90.64%、89.57%、89.98%。

与之不同,陈一峰旗下另一只产品“安信新成长灵活配置混合”,其固收投资占基金总资产比例分大于权益投资所占比例。截至三季度末,该产品固收投资、权益投资资产占基金总资产比例分别为64.71%、31.92%。

截至三季度末,该产品前十大重仓股依次为:保利发展、中国建筑、贵州茅台、老凤祥、建设银行、周大生、中国神华、韵达股份、老板电器、宁波银行。

同期,“安信新成长灵活配置混合型”重仓债券,包括国债、政策银行债、商业银行债、政策银行债、一般中期票据、可转债。梳理发现,该产品重仓债券中可转债数量较多。

截至报告期末,“安信新成长混合A”基金份额净值为1.1875元,净值增长率为-3.38%;“安信新成长混合C”基金份额净值为1.1776元,净值增长率为-3.44%;同期业绩比较基准收益率为-7.43%。

“选择便宜的好公司”

2022年三季度市场明显回调,上证指数下跌11.01%,沪深300指数下跌15.16%,中证500指数下跌11.47%,创业板指数下跌18.56%。分行业来看,三季度煤炭、石油石化、交通运输等行业表现较好,电力设备、建筑、汽车、钢铁等行业表现较差。

报告指出,三季度国内宏观经济总体呈现复苏态势,各地散发的疫情对当地经济复苏的力度和节奏有所扰动。外部形势依然复杂严峻,特别是俄乌局势发酵和美元加息的影响,导致各国经济、汇率和股票市场均受到不同程度的波及。同时,上游大宗产品包括石油、煤炭等依然处于相对高位运行,下游生猪价格则继续走高。三季度房地产行业销售和投资继续下行态势,各地继续出台各项房地产调整政策,四季度有望看到房地产行业边际好转。

另外,国内货币政策继续保持合理充裕,十年期国债到期收益率三季度先降后升,总体在2.6%-2.8%附近震荡。人民币兑美元汇率三季度出现小幅贬值,但与其他非美元货币比较,总体人民币保持平稳或小幅升值。

在季报中,陈一峰指出“安信价值精选股票”的核心投资思路是“选择便宜的好公司”,关键是以一个合理价格买一份未来很有价值的资产。由此,陈一峰始终关注以下几个焦点:公司如何做生意、公司发展空间有多大、相对竞争优势有多强、行业竞争格局如何。

“安信价值精选股票”作为股票型基金,三季度股票仓位总体保持较高,陈一峰坚持宽基选股,淡化择时,目前相对看好的公司主要集中在电力设备、食品饮料、银行、医药、建筑等细分领域。

“安信新成长混合A”也一直坚持自下而上的投资选股思路,在充分研究公司商业模式、竞争优势、公司成长空间和行业竞争格局的背景下,结合估值水平,在“好价格”下买入并持有“好公司”,长期获得企业内在价值增长的收益。

陈一峰表示,将继续看好低估值、稳增长板块的投资机会。下半年基建板块会延续较好的景气度。地产板块随着各地因城施策的发力,预计地产销售会逐渐企稳。

而金融板块过去几年业绩保持稳健增长,但股价表现较弱,陈一峰认为市场存在一定的错判,值得把握。其次,消费和成长板块公司近期也有所回调,部分优秀龙头公司开始具备投资价值,近期陈一峰也逐步提高了医药行业公司的关注力度,其中部分龙头公司估值已跌到了历史较低位置,未来可以逐步重视了。

陈一峰指出,“安信新成长混合A”的债券持仓仍将以中短久期利率债和优质信用债为主,视权益市场情况调整可转债比例,总体维持较低可转债的中枢。

在陈一峰看来,消费和成长板块公司近期也有所回调,部分优秀龙头公司开始具备投资价值。近期,陈一峰提高了医药行业公司的关注力度,其中龙头公司估值已跌到了历史较低位置,值得重视。

另外,陈一峰认为港股市场也值得加大关注力度,目前估值背景下,许多优秀公司的投资价值已经显现,集中在互联网、地产、食品饮料、轻工等。

“安信新成长混合A”三季度股票仓位多数时间保持在较高位置,长期看好的公司集中在地产、建筑、消费、采掘等细分行业的优秀公司。

“安信一哥”陈一峰看好哪些投资机会?遵循“选择便宜的好公司”,重配制造业,青睐可转债