© Reuters. 营收高增背后,丘钛科技(01478)难逃“代工”本质?

© Reuters. 营收高增背后,丘钛科技(01478)难逃“代工”本质?

二级市场上从来不乏暴涨奇迹:在消费电子赛道中,舜宇光学(02382)上市十年、市值涨十倍,而同为智能手机产业链厂商,丘钛科技(01478)亦在上市三年内股价涨9倍,成为智能手机概念股中的后起之秀。

然而,随着疫情后消费电子市场需求萎缩、智能手机行业红利退潮,丘钛科技的日子就不太好过了。

自2021年12月的股价高点12.36港元以来,约一年时间内公司股价最大跌幅近八成,最低点达到2.86港元;而自10月以后,公司股价有所回暖,消息面上,丘钛科技拟分拆子公司于深交所上市,也为股价带来一定上行动力。

近期,招银国际、光大证券、中泰证券等多家机构重申了对丘钛科技的“买入”评级。而在智能手机行业持续承压的背景下,丘钛科技的股价能否率先回暖,这还要从其基本面和业务说起。

业绩陷“增收不增利”困境

据介绍,丘钛科技(集团)有限公司是一家中国本土摄像头模组制造商,专注于面向中国品牌智能手机及平板电脑制造商的中高端摄像头模组市场。丘钛科技不仅是中国少数于摄像头模组制造中使用 COB及COF组装技术的制造商之一,亦是中国本土少数熟练掌握多种工艺制程能大规模生产指纹识别模组的厂商之一。

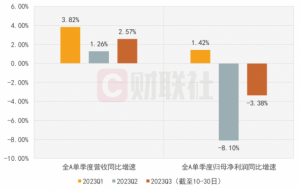

从过往业绩来看,公司营收近年来有显著增长,但净利润波动幅度较大,且业绩增速自2021年开始明显放缓。

据往年财报披露,2017-2021年间,丘钛科技分别实现收入79.39亿元、81.35亿元、131.7亿元、174亿元、186.63亿元;同期,公司归母净利润分别为4.36亿元、0.14亿元、5.42亿元、8.4亿元、8.63亿元。

报告期内,公司毛利率指标波动较大,近5年毛利率分别为11.12%、4.34%、8.96%、10.18%和9.44%。经营活动净现金流同时也出现较大波动,分别为22.22亿元、-1.73亿元、2.4亿元、36.04亿元和15.96亿元。

据智通财经APP了解,身处技术密集型的摄像头模组行业,公司2019-2021年研发费用呈现增长趋势,分别为3.962亿元、5.897亿元和6.423亿元。值得注意的是,2022年上半年,公司研发开支仅为2.605亿元,相比去年同期的3.177亿元下滑近两成。

2019-2021年间,公司资产负债率分别为73.04%、66.80%和63.94%,持续处于高位。截至2022年6月30日,公司现金及现金等价物约为16.28亿元。

在手资金紧张,或许亦是公司分拆子公司上市“补血”的原因之一。此前丘钛科技宣布,拟分拆昆山丘钛微电子科技股份有限公司并于深圳证券交易所独立上市。据披露,丘钛微计划募资30亿元,其中14.92亿元用于智能手机高端摄像模组开发及生产项目,6.89亿元用于IoT摄像模组开发及生产项目,3.2亿元用于车载摄像模组生产项目,5亿元用于补充流动资金。

利润空间承压,难逃“代工”本质?

从基本面来看,丘钛科技的业绩表现逐渐显示出“增收不增利”的现象,相比起显著增长的营收,盈利能力薄弱是值得关注的重点。

据智通财经APP了解,从丘钛科技在产业链中的定位来看,这主要是因为公司“技术力”尚有欠缺,在上下游的夹击下并未形成强力的价格话语权,仍未摆脱“代工厂”本质。

手机摄像头产业链可分为上游材料及设备提供商、中游摄像头模组组装厂、下游为智能手机制造商。在上游,生产摄像头模组所需要的核心原材料CMOS图像传感器芯片尚未实现国产化替代,公司对外依赖度高;且CMOS在摄像头模组中所占的价值量超50%,受到近年来芯片产能紧张的影响,成本居高不下。

而在下游,各智能手机厂商市场集中度较高,公司对大客户的依赖明显。2021年,公司最大客户的销售额占公司总营业额约37%(2020年度该数据约为30.1%);前五大客户的销售额总计收入占比约为87.1%,相比往年同期的95.9%微降。

“多摄”风口已过,核心产品增长承压

与部分“果链”同类企业不同,丘钛科技大客户以OPPO、VIVO等安卓厂商为主。近年来,公司的业绩主要受益于安卓阵营内频繁的更新换代、摄像头数目由单摄向多摄发展的升级趋势。

随着用户收入及消费水平的提升,智能手机的拍摄功能逐渐成为手机厂商们的主要卖点。从2020年前5月上市的安卓机型来看,各大主流厂商发布的安卓新机中三摄机型占 27.1%、四摄机型占比61%,多摄渗透率极速提升。

然而,据智通财经APP了解,经过换机热潮后用户正逐渐意识到,关于摄像头数量多寡的宣传大多只是厂商提高价格的手段,并未真正提升产品的拍摄能力;另一方面,受疫情持续影响,智能手机市场需求明显放缓、而采用多摄像头的高端机型所受影响尤为严重。

进入2022年,国内智能手机市场仍然承受着下行压力:CINNO Research报告显示,2022年第三季度,中国大陆市场智能手机销量约为6220万台,环比增长3.7%,同比下降20.8%。同比跌幅显著,创下2015年以来最差的第三季度销量。

从月度数据来看,下半年传统旺季的到来并未扭转市场低迷的态势。CINNO Research数据显示,9月中国大陆市场智能手机销量约为1960万台,环比、同比双降,较8月销量环比下降4%、同比下降18%。这是自今年2月已连续8个月同比负增长、自7月已连续第三个月环比负增长。据机构预计,2022年全年国内智能机销量仅在2.6-2.7亿部,将是2015年以来最差年度销量成绩。

丘钛科技2022年以来的摄像头模组销售情况也部分反映了这一趋势。11月,公司摄像头模组销售数量合计3590.5万件,环比增长9.9%,同比下降23.5%。

在多摄趋势退潮后,安卓阵营正转而押注折叠屏趋势:目前,除苹果外,包括三星、华为、OPPO、vivo以及摩托罗拉等在内的多个手机厂商,均相继发布折叠屏手机。

而在摄像头模组业务增长承压之外,公司收入来源单一的问题也愈发凸显。

从业务结构来看,尽管公司业务中包含摄像头模组、指纹识别模组和其他板块,但摄像头模组才是主营业务,2021年该业务收入168.75亿元,收入占比90.42%;而指纹识别模组收入仅为16.75亿元,还不到前者的零头,并呈现出占比下滑的趋势。

在2021年报中,丘钛科技坦承,公司继续战略性加大应用于IoT和车载的摄像头模块的业务拓展力度,但该产品处于发展初期,尚未形成规模效益。

总的来看,尽管随着经济复苏、行业回暖,公司短期内主要业务有望出现改善,但在智能手机行业缺乏核心革命的当下,利润修复程度仍需等待时间验证。鉴于公司股价已处于历史低位,预计短期仍有不少上行空间。

营收高增背后,丘钛科技(01478)难逃“代工”本质?