本周仅20新基发行创近期新低,年末新发市场持续“低温”,权益类发行慢慢抬头

本周仅20新基发行创近期新低,年末新发市场持续“低温”,权益类发行慢慢抬头

财联社12月19日讯(记者 黎旅嘉)2022年行情进入收官阶段,新基发行市场是否出现了一些新变化?新基发行热情是否有所提升?又该如何布局跨年行情?

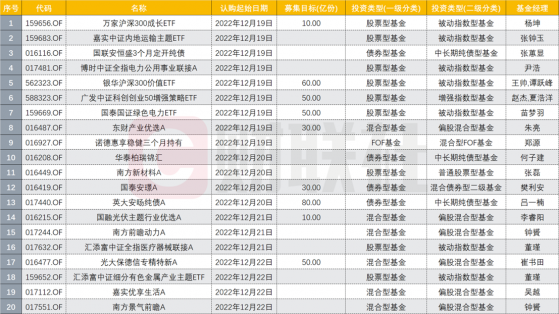

整体来看,本周预计将有20只新基金发行,涉及南方基金、汇添富基金、银华基金、广发基金、嘉实基金、国泰基金、华泰柏瑞基金、博时基金等多家基金公司。

从基金投资类型来看,20只预计发行的新基金中,债券型基金有4只;混合型基金6只;股票型基金有9只;另有1只混合型FOF基金。

就本周新发基金的整体情况来看,基金发行延续着偏冷态势。不过,年末时点,有关权益投资的热度持续增加,从本周新发基金的结构上看“股强债弱”的格局显现。业内也基于年底及明年行情演绎方向的判断,有针对性地看好未来权益类基金的发行态势。

本周20只新基首发

Wind数据显示,本周预计将有20只新基金发行,南方基金、汇添富基金、银华基金、广发基金、嘉实基金、国泰基金、华泰柏瑞基金、博时基金等多家基金公司。

从首发时间上看,周一即12月19日为高峰期合计首发9只、周二4只、周三3只、周四4只。

数据来源:Wind 从基金投资类型来看,20只预计发行的新基金中,债券型基金有4只;混合型基金6只,均为偏股混合型基金;股票型基金有9只;另有1只混合型FOF基金。

一方面,回顾11月,共有147只新基金成立成立,合计发行份额1506.80亿份,反观虽然有假期影响,10月合计发行份额仅608.24亿元,11月新成立基金规模较十月份大幅增加。这显示,在行情震荡走强之际,针对后市,不少基金公司的新发热情的确已有所明显好转。

但另一方面,就本周新发基金的整体情况来看,基金发行的偏冷态势也依旧延续。不过,从新发基金的结构上看,在预计新发的20只新发基金中,权益类基金(偏股混合型基金+股票型基金)已较债券型基金占据绝对上风。

事实上,年末时点,有关权益投资的热度近期持续增加。例如,11月以来,200多只主动权益基金净值反弹超过20%,部分基金净值反弹甚至超过50%。张坤、谢治宇、萧楠等百亿级基金经理管理的基金净值也显著“回血”。业内也基于年底及明年行情演绎方向的判断,有针对性地看好未来权益基金的发行态势。而在内外部环境同步改善背景下,市场中针对后市企稳向上的预期也进一步增强。

积极布局跨年行情

回顾2022年,在A股市场跌宕起伏的行情下,公募基金行业的管理规模虽然依然稳步向前。不过,受市场持续调整影响,今年权益类基金发行持续低迷,今年前十一个月新成立基金规模达1.33万亿元,2021年全年新成立基金规模2.90万亿元,料今年全年新成立基金规模将仅为去年全年的半数左右。

事实上,以认购起始日计,Wind数据显示,今年以来,从单月基金发行来看,单月基金发行数量最高达到137只,发生在1月,此后8月出现了单月131只的数据统计。而单月发行数量最低的10月则仅有84只,截至目前,12月也更仅有15只。

此外,爆款基金也是发行市场最直观的“风向标”。与前几年顺风顺水相比,年内爆款基金数量也明显下降。

12月7日,中国证券投资基金业协会也公布了10月份公募基金市场数据。数据显示,公募基金资产净值合计26.55万亿元,对比9月统计的26.59万亿元有所下降。而就存量基金数量来看,股票基金、混合基金、债券基金及QDII基金总计从10263只增至10270只,仅增加7只,数量较少。

但相较于基金发行市场的趋冷,距离年末收官还有2周时间,公募业绩排位战却已火热。今年以来超650只主动权益类基金(包含普通股票型、灵活配置型、偏股混合型、平衡混合型)收益率为正,其中收益率最高的是万家宏观择时多策略,也是今年以来唯一一只业绩超60%的主动权益基金,年内回报率为61.02%,与排在末位的基金收益率相比,首尾业绩相差超109个百分点。年内收益率排名靠前的主动权益类产品中,整体呈现出“小而美”的特征,绝大多数基金规模未超10亿元。

毫无疑问,万家基金有望成为今年最大赢家,基金经理黄海管理的万家宏观择时等3只基金位于年内收益率榜单前列。进一步来看,其重仓股多数来自煤炭能源、房地产行业。对于今年煤炭、地产行业的大幅上涨,万家基金基金经理黄海表示,今年是宏观波动的大年,一是全球高通胀下美联储持续的、超预期的加息;二是疫情对国内经济的反复扰动。前者带来全球能源股的大行情,后者使得投资者对国内稳增长政策的预期较强,特别是在房地产领域。在今年这样一个内外都有不确定性的环境下,低估值、高分红、业绩稳定的公司是稀缺资源。

不过,随着年末权益投资热度再度升高,市场中板块轮动也在加快。越来越多基金经理开始为来年行情进行筹谋。那么,业内究竟是如何看待跨年行情的?针对明年的行情又做何展望?

“当下市场处于上一轮经济金融周期的尾声和新一轮的经济金融周期起步阶段,可能蕴含着一个熊市转牛市的初期阶段,一个3年左右的向上周期将逐步开启。未来3-6个月则是布局的关键时刻。”近日华夏基金基金经理周克平发表观点称。

诺德基金研究总监罗世锋认为,内需复苏、预期改善将是明年全年的主线,A股市场有望逐步进入风险偏好提升和盈利驱动的行情。从估值来看,当前A股及港股估值均处于历史相对低位水平,在明年经济逐步复苏的背景下,当前上述市场的估值具有较高投资性价比。

本周仅20新基发行创近期新低,年末新发市场持续“低温”,权益类发行慢慢抬头