6/6  2/6

2/6

当下,智能化的阵地正在经历一场变迁,智能手机已经触及到天花板,日薄西山;而智能汽车则方兴未艾,朝气蓬勃。

这场史无前例的变迁对原来手机供应链的参与者而言,面临转型的严峻考验。

我们在之前《智能手机日薄西山,舜宇光学能否华丽转身?》文章就分析过港股的舜宇光学科技(02382.HK)在变革之下转型到车载镜头新领域的动作。

本文丘钛科技(01478.HK)的命运与舜宇光学极其相似,重压之下,面临转型,在困境中寻找出路。

01困境

其一,智能手机出货量逐年下滑。

信通院数据显示,2022年1至11月,国内的智能手机出货量2.37亿部,同比下降23.6%。

Canalys公司的调研报告显示2022年中国全年手机总销量达2.73亿部,相比2021年的3.51亿部的整年出货量下滑了22.22%。

其实早在2021年时,中国智能手机出货量已经倒退至2013年的水平。

全球智能手机出货量方面,据IDC预测,全球智能手机出货量2022年将为12.7亿部,同比减少6.5%。据潮电智库预测,2022年全球智能手机出货量将跌破10亿部,甚至直达9亿部谷底,同比下滑20%。

全球智能手机出货量也正在退回到2014年水平。

在天花板的制约下,苹果、以及国内的手机厂商均出现砍单现象,收缩产能,谨慎度日,以免受库存积压之苦,这自然也压缩对镜头、模组等上游供应链的订单量。

出于成本控制考虑,部分手机厂商在2022年取消了很多定点,将一些订单转交给ODM代加工,自己则做好品控即可。ODM(俗称贴牌)的发生是手机厂商自保的手段,大难当前,各自纷飞,但切换到ODM模式,原本上下游供应链上的关系就可能要重新构造。

总之,下游需求空间的萎缩,加之供应链的危机,势必会给上游的供应链厂商形成打击。在此背景之下,丘钛科技自然不能幸免,日子也并不好过。

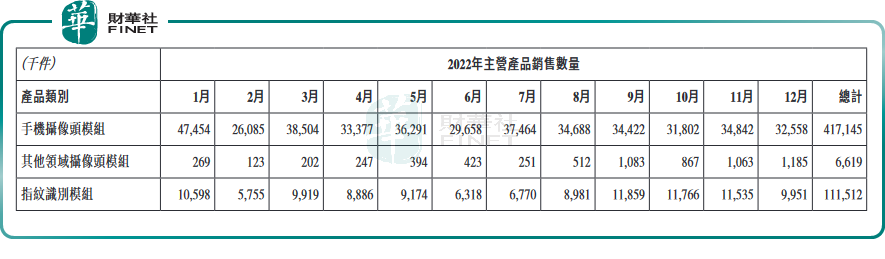

丘钛科技2022年手机摄像头模组累计销量41714.5万件,相比2021年47911.2万件全年销量,下滑了12.93%。

指纹识别模组累计销量11151.2万件,相比2021年11458.2万件全年销量,也是出现下滑。

其二是,在智能手机行业内部,多摄像头与大像素是行业的大势所趋,而丘钛科技在这两大方向存在增速乏力的可能。

据信通院统计分析,在2022年第三季度我国上市手机中,5G手机中后置摄像头个数2个及以上的款型占比为95.4%,4G手机中后置摄像头个数2个及以上的款型占比为37.0%。

而丘钛科技在多摄像头领域并没有明显的重视与布局。

在大像素方面,3200万像素已经成为一个分水岭,但丘钛科技目前主打的依然是3200万像素以下的摄像头模组,以2022年12月的出货量来看,3200万像素以下摄像头模块出货量为2087.4万件,3200万像素以上摄像头模块出货量为1168.4万件。

以2022年上半年的出货量来看,3200万像素及以上的高端摄像头模组产品的销售数量占应用于手机的摄像头模组产品总销售数量的比例为27.6%,同比下降4.4个百分点。

其三是,盈利能力较弱。

2017-2021年间,丘钛科技分别实现收入79.39亿元、81.35亿元、131.7亿元、174亿元、186.63亿元;而对应的毛利率分别为11.12%、4.34%、8.96%、10.18%和9.44%。

到了2022上半年,公司的毛利率已经下降为5.3%。

手机摄像头产业链简单来说可分为材料及设备提供商(上游)、摄像头模组厂(中游)、下游为智能手机厂商(下游)。

丘钛科技位于产业链的中游位置,其核心原材料CMOS图像传感器芯片尚未实现国产化替代,溢价能力及成本下调空间有限。

就在2022年上半年,丘钛科技就因主要受客户结构阶段性调整等因素导致高端产品占比下降、疫情导致产能利用率下降、以及关键原材料CMOS图像传感器芯片价格仍然较高等因素影响,净利润同比下降71%至1.7亿元,位于此前盈警下限。

关于以上种种困境,最大的焦虑依然是智能手机的衰落问题。

过去在手机行业尝到甜头的上游供应商如今要“忍痛转型”,摆脱对手机行业的依赖,从泥淖中去选择新的生机。

跟舜宇光学类似的转型战略,在下游布局方面,丘钛科技也是瞄准了新能源汽车与物联网摄像头这两大新的方向。

02出路

值得欣慰的是,公司旗下的新兴业务蒸蒸日上,其他领域摄像头模组在2022年的累计销量661.9万件(这一业务在2021年未曾出现在公告的出货量统计表中)。

此处的其他领域摄像头模组正是应用于车载、物联网(IoT)智能终端及其他领域的摄像头模组。

而承担车载摄像头模组业务板块的正是旗下的昆山丘钛微电子科技股份有限公司,目前已经正式向深交所创业板提交注册,等待注册结果落地中。

也就是说,丘钛科技由手机到车载摄像头的转型效果如何,更多的还是得看丘钛微电子的生命力如何了。

丘钛微电子的创始人与丘钛科技的创始人是同一人,均是何宁宁,此人于2007年成立丘钛微,后一直担任公司董事长。

丘钛微此次IPO计划募资30亿元,其中14.92亿元用于智能手机高端摄像模组,6.89亿元用于IoT摄像模组开发及生产项目,3.2亿元用于车载摄像模组生产项目,5亿元用于补充流动资金。

丘钛微并没有丢弃智能手机高端摄像模组这一传统业务,而是将其与车载摄像模组一同并列。

有市场人士分析,主要原因可能是如果单拎车载摄像模组这一新业务,恐怖在业绩层面显得单薄,不能满足创业板上市的要求,车载摄像模组虽然是新兴业务,但是要扛起业绩大旗,恐怕仍然吃力。

关于车载摄像头的前景,研究机构ICVTank表示,2021年全球平均车辆配置2.3颗摄像头模组,同比显着增长,预计到2026年数量将达到3.8颗/台。

全球车载摄像头市场包括前装(整车厂完成组装)及后装(整车出货后组装),于2021年全球车载摄像头前装市场达到122亿美元,后装市场达到51亿美元。

其中,前装市场的车载摄像头模组规格较高,是最重要的市场,预计自2020年至2026年,出货数量将从1亿颗增长至3.7亿颗,年均复合增长率24.32%。

车载摄像头模组一大弊端是验证周期较长。

目前,丘钛微的车载摄像头模组产品已在上汽通用五菱、吉利汽车、小鹏汽车、福田戴姆勒等品牌的车型中交付使用。

此外,公司亦通过了德国ContinentalAutomotive、蔚来、上汽乘用车、北汽新能源、东风商用车等多家汽车行业企业合格供应商资格认证。2022年8月,车载摄像头模组产品已进入比亚迪的车载供应商体系。

布局车载摄像头的一大利处在于缓解上游原材料的外资外供焦虑,如前文所言,国内的韦尔股份研发的CMOS图像传感器已经涉及汽车与安防领域。如果与韦尔股份牵手,或将减少供应危机。

相比车载领域,IoT摄像头模组优势是验证周期较短而且使用场景多样。

IoT业务主要客户包括大疆、科沃斯、石头科技、小天才等,且已经获得OPPO等智能手机主流品牌的AR眼镜项目供货资格。

同时,丘钛微IoT业务获得字节跳动、爱奇艺的样品订单,并且通过HTC等AR/VR企业的认证。

丘钛微前十大客户的订单变化情况如下表所示(单位:万元):

由于上述两大新兴业务大部分处于订单状态,还未落实到业绩层面,目前公司的业绩并不好看。

业绩方面,2022年1-9月公司营收约97.64亿元,同比下滑22.61%,归母净利润约2.91亿元,同比下滑60.98%,扣非净利润约1.42亿元,同比下滑79.76%。

关于2022年全年的业绩预估,官方给出的预计值并不乐观,业绩预计情况如下:

写在最后

作为“港股100强”活动的常客,以及港股智能手机供应链摄像头模组的老大哥,丘钛科技的转型及求变也映射出当前经济环境及产业链结构的变化。而当前从基本面来看,公司增长逻辑并未发生较大变化。这也意味着丘钛科技依旧具备再次冲击第十届“港股100强”的底气及实力。

“港股100强”评选活动始于2012年,由腾讯网和财华社共同发起。活动旨在利用大数据和一系列科学、公允的评价指标对上一年度香港上市公司的各项数据进行分析与计算,评选并公布优秀的上市公司榜单及颁发奖项。

据悉,第十届“港股100强”活动即将于2023年2月24日举行,同时会揭晓第十届“港股100强”主榜单和子榜单入榜企业。届时,丘钛科技能否再度入围,非常值得期待。

【百强透视】丘钛科技的困境与出路