© Reuters. 崔东树:2023年1-2月中国汽车进口量为11万 同比暴跌30%

© Reuters. 崔东树:2023年1-2月中国汽车进口量为11万 同比暴跌30%

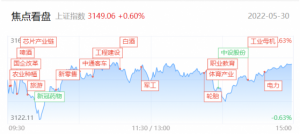

智通财经APP获悉,3月26日,崔东树发文称,2023年1-2月的高端市场需求较好,但汽车进口量仅有11万台,同比暴跌30%,相对于过去十年的进口量低点仍有下降。其中2023年日本进口车进口1.6万台,同比下降66%。

进口市场增长的核心动力仍然是乘用车的消费升级,因此相对于普通燃油车,豪华车与进口车的走势总体是很好的,但电动化转型改变了燃油车需求,进口燃油车需求也出现明显下降。随着国际关系的不断复杂,还是要未雨绸缪建立更多的进口模式,维持进口车合理规模。

一、中国汽车进口总体走势

1、汽车进口增速特征

2023年进口规模锐减,1-2月进口仅有10.6万台,同比下降30%,目前的月度进口量维持在月均8万台左右水平。

2022年汽车进口量达到88万台,同比下降5%,相对于2020年进口量下降较大。

2023年1-2月进口车进口10.6万台,同比降30%。2月表现因国六排放因素走弱。

考虑前期疫情和芯片短缺导致的国际供给不足,未来规范国际化标准,加大进口车增量推动全年恢复增长的潜力仍较大。

2、整车进口月度走势

疫情后的进口乘用车恢复正常走势。从月度走势看,近几年的进口仍呈现季节性特征,呈现夏季走高,过山车的见顶回落走势特征。

2023年1-2月进口较2022年稍低,2月大幅走低,进口异常。

3、汽车整车进口结构特征

2022年汽车进口结构中的乘用车占到99%的绝对主力地位,其中四驱SUV近两年进口偏弱。

2023年的商用车进口表现较强,尤其是卡车进口回升较大,其中皮卡较强。

4、新能源汽车整车进口结构特征

乘用车的传统燃料进口车市场下滑较大,纯电动的乘用车进口车表现很强,柴油车也有反弹。

卡车中柴油车占比下降,而汽油货车的占比大幅提升。2023年1-2月的高端汽油皮卡进口表现改善。

近期新能源乘用车市场表现相对较强,进口纯电动车市场也表现相对优秀。

由于乘用车为主的进口结构,近几年乘用车中的柴油车占比持续下行,货车中的柴油车的比例下降到了不足30%的水平。

5、新能源汽车整车进口国家特征

2019年前新能源车的进口数量较大,但2021年特斯拉国产导致的纯电动下滑的幅度较大。

2021年纯电动车受到特斯拉国产的影响而下降较大,但2022年新能源的趋势发展让更多企业进口新能源。

2023年1-2月的插混和纯电动回暖增长体现海外新能源转型趋势。

二、汽车海外市场格局

1、分国别进口特征

2019年前的亚洲进口车快速增长,欧洲进口车保持稳定,北美进口车出现下滑趋势。

2020年在疫情后进口车恢复的表现分化,2022年欧洲的进口车的表现相对较强。

2023年日本进口车暴跌态势明显,2月日本进口下降80%。而美国等进口车下降38%。欧洲进口下降8%。

2、整车进口月度走势

2023年进口车表现相对优秀的是斯洛伐克、墨西哥、意大利等主力国家,而2月德国等进口车增量很好。但2月的日本进口同比下滑较大。近期美国的进口车偏弱,而部分欧洲进口车同比表现分化。

主力国家的进口占比保持在98%以上的比例,墨西哥等市场的回升较明显。

三、汽车市场销量格局

1、进口车总体销量

目前看进口车销量表现稍差,弱于国内国产豪华车市走势。2021年进口车销量达到94万台,相对于2020年销量下滑6%。

2022年进口车的销量84万台,同比2021年大幅偏低,也相对弱于国产车的表现。由于日本和欧洲缺货,国产车较强,这也是国内产业链的优势体现。

2、进口车品牌特征

目前进口车增长主要靠豪华车的增长,豪华车占比已经从2019年的80%上升到2023年的91%。超豪华车的进口占比略有上升,体现超高端消费群体的购买力实际上是上升的。

3、进口车品牌走势特征

前几年进口车品牌表现相对最强的是雷克萨斯,近几年宝马奔驰份额持续增长,2023年已经成为进口车品牌第一。

近期奔驰、宝马2月进口车零售表现很好,奔驰被宝马超过。但丰田的进口很差,近两年锐减。

奔驰、宝马的进口车表现相对稳定,2月的宝马表现相对稍强。保时捷的进口车销量持续较快增长,这也是欧洲进口车中表现相对较强的品牌。

4、进口车车型走势特征

2023年中国传统豪华车走势相对较弱,其中进口销量表现最为优秀的是德系主力品牌,宝马X5和奔驰GLB表现超强。

崔东树:2023年1-2月中国汽车进口量为11万 同比暴跌30%