美国关键通胀指标超预期放缓 风险资产、贵金属集体上扬

美国关键通胀指标超预期放缓 风险资产、贵金属集体上扬

财联社3月31日讯(编辑 赵昊)周五(3月31日)美股盘前,美国经济分析局公布的最新个人收入和支出报告显示,美联储最青睐的通胀指标超预期放缓。

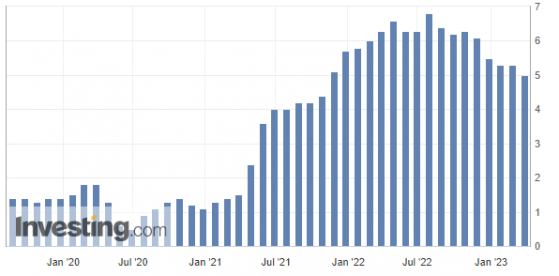

具体数据显示,美国2月PCE价格指数环比上升0.3%,与预期一致;同比上升5%,为2021年10月以来的最低水平,低于市场预期的5.1%和1月经修正的5.3%。

数据还显示,不包括食品和能源在内的2月核心PCE价格指数环比上升0.3%,低于市场预期的0.4%和1月的0.5%;

这使得该数据同比上涨4.6%,低于市场预期,与去年12月并列同为2021年11月以来的最低水平,且较1月的4.7%放慢了0.1个百分点。

自2000年以来,美联储便一直将个人消费支出(PCE)价格指数作为判断通胀的主要依据,相较于消费者物价指数(CPI),PCE更能反映消费者的行为。

媒体分析称,PCE和核心PCE的超预期放缓,使交易员进一步押注美联储将很快停止加息。美国短期利率期货显示,5月美联储加息25个基点和不加息的可能性目前大致相等。

数据公布后,美股三大股指期货短线拉升,美元指数短线走低近20点,以美元计价的贵金属也集体上扬,现货金价短线上扬10美元,现货银价一度突破每盎司24美元大关。

通胀放缓固然可喜,但当前的增速仍是美联储目标的两倍多,料仍难让政策制定者满意。特别是在服务业领域通胀的粘性,可能会导致行业内工资保持强劲增长,进而让通胀更长时间居高不下。

机构评论称,今天公布的这些数据应该会让美联储官员们认为他们上次会议加息25个基点的决定是正确的。发稿前不久,波士顿联储主席柯林斯表示,PCE通胀数据是积极的消息,但美联储在降低通货膨胀方面还有很多工作要做。

金融博客零对冲分析师撰文写道,目前周期性核心个人消费支出通胀正处于1985年以来的最高水平。这意味着,尽管非周期性核心通胀下滑,但周期性核心通胀继续走高,美联储要做的可能比股市上充满希望的鸽派人士认为的要更多。

美国关键通胀指标超预期放缓 风险资产、贵金属集体上扬