涉6宗IPO被罚款2000万港元 这家机构香港证监会暂时吊销牌照

涉6宗IPO被罚款2000万港元 这家机构香港证监会暂时吊销牌照

财联社8月21日讯(编辑 童古)香港证监会发布公告,因长江证券融资(香港)有限公司在担任六宗上市申请的保荐人并履行其职责期间干犯(小财注:即违规)严重且广泛的缺失,对该公司谴责并罚款2,000万港元(注1)。

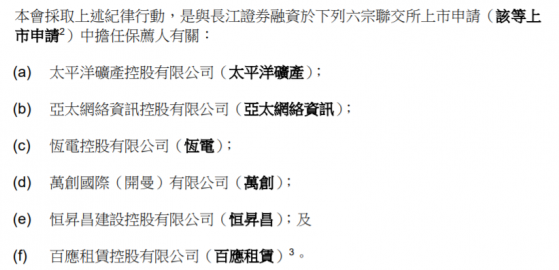

长江证券融资在2015年9月至2017年12月期间呈交的六宗上市申请为:太平洋矿产控股有限公司(太平洋矿产)、亚太网络资讯控股有限公司(亚太网络资讯)、恒电控股有限公司(恒电)、万创国际(开曼)有限公司(万创)、恒升昌建设控股有限公司(恒升昌)及百应租赁控股有限公司(百应租赁)(注2至3)。

图注:此次处罚涉及的6个IPO 香港证监会也局部暂时吊销长江证券融资的牌照,使长江证券融资不得为任何证券在联交所的上市申请担任保荐人,由2023年8月18日起计为期一年,或直至证监会相信和采纳长江证券融资就其保荐人相关业务具备足够的监控措施和程序以确保其遵循相关法律及监管规定为止,期限以两者较长为准。

证监会经调查后采取上述纪律处分行动。调查发现,长江证券融资没有:

在太平洋矿产、万创及恒升昌的上市申请中进行一切合理尽职审查;

向太平洋矿产、恒电及百应租赁就其符合所有相关上市资格提供适当意见及指引;

确保太平洋矿产、亚太网络资讯及万创的招股章程申请版本已披露所有重大资料;

及就其声称在全部六宗上市申请中已进行的尽职审查工作备存妥善纪录。

在太平洋矿产的上市申请中所犯的保荐人缺失

太平洋矿产的核心业务是经营由菲律宾向中国内地出口未经加工镍矿石的贸易买卖,占其往绩纪录期内收入的91.1%至98.4%。

菲律宾提出法案(法案)以禁止出口所有未经加工的矿石。若法案获得通过,将禁止太平洋矿产进行其核心业务。菲律宾政府还发布了一份白皮书(白皮书),加快推进实施法案的立法程序。法案及白皮书为预警迹象,显示太平洋矿产业务的可行性可能会受到重大的不利影响。

证监会发现,长江证券融资在呈交太平洋矿产的上市申请前,实际上并没对法案或白皮书进行任何尽职审查。在没有对法案及白皮书进行充足尽职审查的情况下,长江证券融资并不可能有恰当的依据,就法案及白皮书所带来的风险以及太平洋矿产因此是否适合上市,得出合理意见。

证监会也发现,长江证券融资没有确保太平洋矿产的招股章程申请版本已披露所有重大资料,包括法案通过的机会、太平洋矿产因应法案所采取的应变安排及有关安排对其业务的影响、以及白皮书的存在。

在亚太网络资讯的上市申请中所犯的保荐人缺失

亚太网络资讯主要从事提供数码媒体推广服务。它为广告商(即其客户)提供推广活动意见,并透过数码媒体推广平台(即其供应商,例如搜索引擎)进行有关活动。

亚太网络资讯的盈利能力极为依赖所获得的供应商折扣,有关折扣为亚太网络资讯应付给其供应商的总采购费用的某个百分比(注4)。为了获得更多供应商折扣,亚太网络资讯会豁免拥有大额推广预算、合约以固定比率收费的大客户的服务费,藉以提高销量及采购费用(真正定价策略)(注5)。

亚太网络资讯所获得的供应商折扣金额、真正定价策略及获豁免服务费的固定比率收费合约占比全部均属相关的重大资料,本应可让香港联交所及投资者能够了解供应商折扣及真正定价策略对亚太网络资讯盈利能力的重要性。证监会发现,长江证券融资未有提供意见,以使亚太网络资讯于招股章程申请版本中充分披露有关资料。

在恒电的上市申请中所犯的保荐人缺失

恒电是一家基础建设公司,主要在中国内地广西省从事水力发电厂的开发、经营和管理。它于往绩纪录期内经营三家水力发电厂。

《创业板上市规则》规定,基础建设公司的中国内地物业倘用于基础建设项目,必须取得土地使用权证明书及房屋所有权证书(业权证书),才能获准上市(注6)。截至相关最后实际可行日期,在其经营的三家水力发电厂中,恒电并未拥有两家水力发电厂的业权证书。

尽管恒电因欠缺有关业权证书而不具备上市资格,长江证券融资却建议恒电呈交其上市申请。长江证券融资试图透过以下说法来证明建议合理:一方面,声称恒电是基础建设公司,且由于《创业板上市规则》下的有关豁免适用于此申请,因此恒电无须取得业权证书;而另一方面,声称恒电并非基础建设公司,因此有关规定并不适用。这些基于曲解《创业板上市规则》而得出的据称理由是自相矛盾及不可接受。

在万创的上市申请中所犯的保荐人缺失

万创是一家物业发展商,主要在中国内地安徽省从事综合住宅项目(项目)物业的开发和销售。它极为依赖借贷来获取土地收购及项目兴建的所需资金。

在往绩纪录期内,万创与一家资产管理公司(资产管理公司)的债务重组安排(债务重组安排)占此借贷大约87.1%至100%。依据债务重组安排,万创的主要营运附属公司先从其关连方取得贷款。该等下层贷款随后进行重组并转让给资产管理公司,而资产管理公司享有这部分下层贷款的贷款人权利。万创的附属公司也会向资产管理公司偿还此贷款。

证监会发现,即使长江证券融资从尽职审查中得悉,资产管理公司只能透过重组“不良债务”或“不良资产”来向其客户提供融资,长江证券融资仍没有就债务重组安排的两个核心范畴进行妥善尽职审查(即该等下层贷款是否存在及该等下层贷款是否符合条件列为“不良资产”)。

此外,尽管万创在招股章程申请版本中表示债务重组安排符合万创的商业利益,但潜在投资者没有或几乎没有任何依据可在知情下评估此陈述。这是因为长江证券融资没能确保在招股章程申请版本中披露与债务重组安排有关的所有重大资料,包括:

债务重组安排下各项协议的主要条款;

将万创的关连方提供的该等下层贷款列为“不良资产”的依据;

及债务重组安排的资金流向及总融资成本。

在恒升昌的上市申请中所犯的保荐人缺失

恒升昌在中国内地从事物业建设业务,而该类业务为资本密集型行业。恒升昌在收到客户支付建设项目的大部分合约价值之前,往往需预先投入大量的营运资金。

恒升昌在招股章程申请版本中表示,其董事认为它有充足的营运资金供未来至少12个月使用;长江证券融资也认同此看法。同时,招股章程申请版本也披露了风险因素:如果恒升昌的(其中包括)贸易应收账款出现重大延误或拖欠情况,它则可能无法满足其重大的营运资金需求。

长江证券融资得悉,在往绩纪录期内,恒升昌贸易应收账款的周转期远远长于给予其客户的信贷期(延长信贷期)。延长信贷期导致营运现金流出,而恒升昌需利用借贷及/或库存现金来满足营运资金需求。

然而,证监会发现,长江证券融资未有进行合理尽职审查,以核实延长信贷期背后的原因,并在没有执行适当的核实程序下,便对恒升昌就延长信贷期背后的原因所作出的陈述和申述及出示的文件照单全收。

恒升昌在招股章程申请版本中也表示,截至往绩纪录期结束时恒升昌96.7%的贸易应收账款(共人民币10.2亿元),其后在往绩纪录期结束后的三个月内及其上市申请呈交前,由其客户结付(其后结付)。

证监会还发现,长江证券融资在没有执行适当的核实程序下,便对恒升昌就其后结付所作出的陈述和申述及出示的文件照单全收。

在百应租赁的上市申请中所犯的保荐人缺失

证监会发现,长江证券融资没有根据《创业板上市规则》及联交所发出的有关指引,就往绩纪录期的选择及百应租赁上市申请的呈交时间,向百应租赁提供适当意见,导致联交所发回该上市申请。

没有就尽职审查工作备存妥善的纪录

证监会就长江证券融资在该六宗上市申请中的行为进行调查,也发现其备存纪录方面有系统性缺失。例如:

没有审计线索能够显示长江证券融资进行了其声称已进行的某些尽职审查(注7);

长江证券融资没有保留大部分核实招股章程申请版本的验证报告和相应的证明材料;及

就尽职审查计划中大部分的步骤,长江证券融资也没有以文件记录有关的工作、分析及结论。

在没有就尽职审查备存妥善纪录的情况下,长江证券融资未能证明它已抱着专业的怀疑态度质问上市申请人及其专家提供的资料的可靠性,并核实其各自在招股章程申请版本中披露的陈述。

证监会认为,长江证券融资的行为远逊于其作为保荐人应达到的标准,及违反了《操守准则》第17章的规定和其他监管规定(注8及9)。

证监会在决定采取上述纪律处分时,已考虑到所有相关情况,包括:

长江证券融资所犯的保荐人缺失涉及在两年零三个月内呈交的六宗上市申请;

长江证券融资所犯的保荐人缺失涉及范围广泛且严重:

长江证券融资在呈交太平洋矿产、万创及恒升昌的上市申请前,未有就与它们业务的核心领域有关的重大上市问题进行适当审查及核实;

长江证券融资未有确保太平洋矿产的招股章程申请版本披露白皮书,即使白皮书为明显的预警迹象,显示法案获通过的机会增加,继而可能损害公司业务的可行性;

长江证券融资建议恒电继续其上市申请,尽管公司因欠缺业权证书而不具备上市资格;

有需要向业界及市场传递具阻吓力的强烈讯息,表明证监会不会姑息保荐人缺失;

长江证券融资的财务状况(注10);

长江证券融资在解决证监会提出的关注事项时表现合作,包括同意委聘独立的检讨机构,以检讨其进行保荐人业务的政策、程序及常规;及

长江证券融资过往并无遭受纪律处分的纪录。

备注:

1,长江证券融资根据《证券及期货条例》获发牌进行第6类(就机构融资提供意见)受规管活动。

2,长江证券融资在太平洋矿产、万创及恒升昌于香港联合交易所有限公司(联交所)主板的上市申请中,和在亚太网络资讯、恒电及百应租赁于联交所创业板的上市申请中担任独家保荐人。

3,联交所拒绝太平洋矿产的申请,并发回了亚太网络资讯及百应租赁的申请。恒电、万创及恒升昌的申请在各自呈交六个月后失效。

4,长江证券融资从对亚太网络资讯所进行的尽职审查中发现,其所获得的供应商折扣相当于亚太网络资讯往绩纪录期内毛利的27.4%至34.6%。

5,亚太网络资讯及其固定比率收费合约客户协定推广预算,当中包括应付给供应商的采购费用,和亚太网络资讯按采购费用的某个固定比率而收取的服务费。在为期两年的往绩纪录期内,亚太网络资讯总收入的46.6%及28.4%来自其三个最大的固定比率收费合约客户,而它没有向这些客户收取任何服务费。按收入计,这些最大客户占亚太网络资讯固定比率收费合约的比例为73.6%及49.4%。

6,《香港联合交易所有限公司创业板证券上市规则》。

7,长江证券融资据称已进行的尽职审查包括与法律顾问、行业顾问、会计师等讨论多项事宜,和审查债务协议、客户合约、审计报告等。

8,《证券及期货事务监察委员会持牌人或注册人操守准则》。

9,有关监管规定,请参阅《纪律行动声明》。

10,如果不是考虑到该公司的财务状况,证监会原应对其施加更高的罚款额。

涉6宗IPO被罚款2000万港元 这家机构香港证监会暂时吊销牌照