信心从何而来?美国资管巨头正在押注美联储“更快、更多”降息 US10Y… +2.67% 从投资组合添加/删除 添加至自选组合 添加头寸

信心从何而来?美国资管巨头正在押注美联储“更快、更多”降息 US10Y… +2.67% 从投资组合添加/删除 添加至自选组合 添加头寸

头寸已成功添加至:

请给您的持仓投资组合命名 类型: 买入 卖出 日期: 数量: 价格 基点值: 杠杆: 1:1 1:10 1:25 1:50 1:100 1:200 1:400 1:500 1:1000 佣金: 创建新自选组合 创建 创建新持仓投资组合 添加 创建 + 添加其他头寸 结束 TLT -2.15% 从投资组合添加/删除 添加至自选组合 添加头寸

头寸已成功添加至:

请给您的持仓投资组合命名 类型: 买入 卖出 日期: 数量: 价格 基点值: 杠杆: 1:1 1:10 1:25 1:50 1:100 1:200 1:400 1:500 1:1000 佣金: 创建新自选组合 创建 创建新持仓投资组合 添加 创建 + 添加其他头寸 结束 US2YT=X +0.71% 从投资组合添加/删除 添加至自选组合 添加头寸

头寸已成功添加至:

请给您的持仓投资组合命名 类型: 买入 卖出 日期: 数量: 价格 基点值: 杠杆: 1:1 1:10 1:25 1:50 1:100 1:200 1:400 1:500 1:1000 佣金: 创建新自选组合 创建 创建新持仓投资组合 添加 创建 + 添加其他头寸 结束 US5YT=X +1.78% 从投资组合添加/删除 添加至自选组合 添加头寸

头寸已成功添加至:

请给您的持仓投资组合命名 类型: 买入 卖出 日期: 数量: 价格 基点值: 杠杆: 1:1 1:10 1:25 1:50 1:100 1:200 1:400 1:500 1:1000 佣金: 创建新自选组合 创建 创建新持仓投资组合 添加 创建 + 添加其他头寸 结束 US30Y… +2.93% 从投资组合添加/删除 添加至自选组合 添加头寸

头寸已成功添加至:

请给您的持仓投资组合命名 类型: 买入 卖出 日期: 数量: 价格 基点值: 杠杆: 1:1 1:10 1:25 1:50 1:100 1:200 1:400 1:500 1:1000 佣金: 创建新自选组合 创建 创建新持仓投资组合 添加 创建 + 添加其他头寸 结束

财联社10月3日讯(编辑 史正丞)周二进入美盘交易时段,伴随着美联储“鹰派”官员和华尔街空头分析师的警告声,美国国债继续遭遇抛售进一步刺激市场神经,包括纳指在内的风险资产多数走弱。

近两个月美股市场颤颤巍巍的表现,也反映出整个市场开始接受美联储“加息幅度更大、维持高利率时间更久”的说辞,但全球第五大资管公司道富环球却在这个时间点上跳出来“唱反调”,预期美联储将在明年“更快、更多”降息。

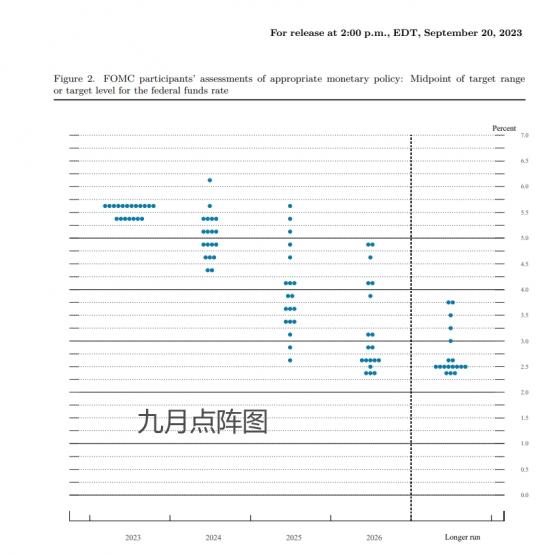

作为整个故事的背景,美联储19名委员在今年9月的经济展望中,对今明两年的政策利率中位数预期为5.6%和5.1%。用通俗的话来解释,就是“今年还要加息一次,明年只降两次息(50个基点),降息的预期也较6月时收窄了50个基点。”

(来源:美联储经济预期) 在这样的背景下,道富环球的首席投资官Lori Heinel却在周二公开表示,明年美联储至少要降息100个基点。基于这种设想,该机构已经做出了对应的配置。

咋想的?

“美联储的联邦基金利率需要在明年出现相当大的下降,我们预期至少要降息4次——也就是100个基点,可能会达到200个基点”,Lori Heinel还表示这家机构也买入了更多的长期债券。

Heinel解读称,美联储已经结束了加息周期,同时考虑到货币政策传导的滞后性,现在的政策利率也足够具有限制性。在这样的基础上,她预计明年美国经济增速将放缓至1.1%,同时通胀率则继续维持在“略低于3%”的位置上。这样的配置有助于长期债券收益率回归更合适的风险溢价,这也是道富此时下注的原因。

在美股市场上,正好也有TLT(iShares 20年以上美国国债ETF)这样的工具,能作为衡量道富此项策略的参照物。TLT在周二开盘后继续下跌超1%,续刷2007年后新低,较新冠疫情“零利率”时期腰斩过半。正如今天早些时候的文章所述,美国政策利率影响美债收益率,而美债收益率与美债票面价值成反比。

(TLT日线图,来源:TradingView) 道富环球同时透露,手头目前仍持有接近10%的现金,眼下正倾向于购买更多的债券。除了看好长久期资产外,该机构也继续看好美股市场。

对于接下来经济增速走弱的判断,Heinel补充道,在这样的背景下,相对更有韧性的消费需求将有助于支撑美股。与此同时,欧洲在能源方面的脆弱性也使其转向看衰欧股的观点。Heinel认为,随着经济增速变慢的环境逐渐显现,央行官员们最终将意识到他们已经做得足够多了。这也将给予政策利率更多朝着降息方向运转的空间。

预期分歧严重

需要强调的是,与道富环球的想法不同,目前华尔街多数门面人物仍更加偏向于“加息的事还没完”这种思路。

在过去一周的时间里,摩根大通掌门杰米·戴蒙又多次喊话称“投资者应该为7%的利率做好准备”。贝莱德的拉里·芬克、潘兴广场资本的比尔·阿克曼虽然没有那么激进,但也表示美国政策利率将在高位维持更长时间。

去年超越桥水成为“地球历史上赚钱最多对冲基金”的城堡投资,背后的掌门人肯·格里芬此前也表示,现在摆在美联储面前的难题是,眼下的政策可以将通胀降到3%,但如果要坚持实现2%的通胀率目标,美国经济将付出“可能并不值得”的巨大代价。所以格里芬也预期,美联储官员们会在某个时间点上松口称“2%目标”会在未来某个时间点实现,而不是“现在马上就要”。

信心从何而来?美国资管巨头正在押注美联储“更快、更多”降息