© Reuters. 国内外汽车行业逐步向好 福耀玻璃(03606)前三季度业绩稳增长 业务利润拐点已到来? 0868 -1.11% 从投资组合添加/删除 添加至自选组合 添加头寸

© Reuters. 国内外汽车行业逐步向好 福耀玻璃(03606)前三季度业绩稳增长 业务利润拐点已到来? 0868 -1.11% 从投资组合添加/删除 添加至自选组合 添加头寸

头寸已成功添加至:

请给您的持仓投资组合命名 类型: 买入 卖出 日期: 数量: 价格 基点值: 杠杆: 1:1 1:10 1:25 1:50 1:100 1:200 1:400 1:500 1:1000 佣金: 创建新自选组合 创建 创建新持仓投资组合 添加 创建 + 添加其他头寸 结束

智通财经APP获悉,10月16日晚间,福耀玻璃(03606)公布2023年三季度业绩,1-9月,公司营收约238.26亿元,同比增长16.56%;归属于上市公司股东的净利润约41.26亿元,同比增长5.77%;扣非净利约40.62亿元,同比增长6.48%;基本每股收益6.04元。

公开资料显示,福耀玻璃主营业务是为各种交通运输工具提供安全玻璃和汽车饰件全解决方案,包括汽车级浮法玻璃、汽车玻璃、机车玻璃、行李架、车窗饰件相关的设计、生产、销售及服务等。

国内外车市向好助力公司业绩增长

国内市场方面,中期协数据显示,2023年9月,汽车产销量均创历史同期新高,新能源汽车和汽车出口延续良好表现。2023年9月,汽车产销分别完成285万辆和285.8万辆,环比均增长10.7%,同比分别增长6.6%和9.5%。2023年1-9月,汽车产销分别完成2107.5万辆和2106.9万辆,同比分别增长7.3%和8.2%。

全球市场方面,TrendForce预估,2023年全球汽车市场销量有机会恢复增长态势,达8410万辆,同比增长3.8%。而新能源汽车市场表现优异,上半年全球新能源车总销量546.2万辆,同比增长33.6%。

华泰证券表示,2023年Q3国家、地方层面促消费政策接续出台,车企优质供给频出,新车让利消费者激发购车热情。Q3我国乘用车销量686万辆,环比+12%,同比高基数下增3%,车市需求走高有望促板块业绩积极表现。

受惠于国内外汽车市场向好,2023年以来福耀玻璃业绩持续增长。福耀玻璃在今年中报中指出,报告期内,公司加大市场拓展力度,汽车玻璃营收状况优于汽车行业,抗市场风险能力增强。

产品结构优化带动盈利能力

值得注意的是,近些年来,福耀玻璃推出智能全景天幕玻璃、可调光玻璃、抬头显示玻璃、超隔绝玻璃等高附加值产品。随着产品结构的优化,福耀玻璃高附加值产品的收入比重提升显著。根据公司公告,2019年-2022年及2023年上半年,福耀玻璃高附加值产品营收占比分别提升1.72个百分点、2.64个百分点、3.31个百分点、6.21个百分点及10.08个百分点,占比提升呈加速提升的态势。

高附加值产品收入占比的提升,对福耀玻璃的盈利能力带动效应是显著的。在2023年半年报中,福耀玻璃表示,收入增加主要是公司加大营销力度及高附加值产品占比提升所致。另一方面,福耀玻璃的产品溢价能力也有所提升。根据计算,于2022年,福耀玻璃汽车玻璃的单平米价格为201.28元,而在2019年173.78元,三年复合年增长率为5%。

业务利润拐点已至?

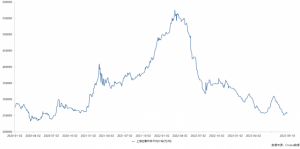

23-25年进入ASP大幅度提升兑现期。22年ASP提升11.52%,销售收入增长拐点出现,远超之前的三年,背后的逻辑是新能源汽车占比提升带来天幕、HUD、夹层玻璃占比提高,2022年年底国内汽车新能源汽车占比25%,全球12.5%,目前海内外均处在快速渗透期,趋势不会改变,将持续推动福耀玻璃ASP提升,预计未来三年公司ASP都会维持双位数增长。

盈利能力的拐点二季度出现,三季度体现会更加明显。2022年受纯碱、天然气、运输费用大幅度上涨影响,公司盈利水平有所下降,今年三项生产要素均不同程度下降,二季度对盈利能力的影响有所体现,但考虑原材料库存等原因,预计三季度盈利能力的提升将更加明显。

全球汽车疫情前新车销量9500万辆,售后1800-2000万辆,2022年全球新车销售8000万辆,售后市场1300-1400万辆远低于疫情前水平。2023年上半年全球汽车销量同比增8%,处在恢复当中,同时公司汽车玻璃全球市场占比预计未来两到三年内仍然会维持2-3百分点提升,推动福耀玻璃收入的快速增长。长短中期增逻辑清晰,预计2023年经营性净利润超50亿元。

小摩指,看好福耀玻璃在全球汽车玻璃市场的领导地位。公司受惠电动汽车和高级辅助驾驶系统在汽车行业的渗透率不断提高,总体成本趋势有利,预计利润率将有所扩大。

里昂称,福耀玻璃次季毛利率呈强劲复苏,主要是全景玻璃渗透率上升、规模效应增加及成本持续减少。该行表示,鉴于原材料和能源成本下降,预计公司下半年可享有更有利的环境;中长期来看,估计其海外业务的市场份额及盈利能力会逐步提升,同时福耀玻璃声誉也有所提高,及在新能源汽车的渗透同样正在增加。

国内外汽车行业逐步向好 福耀玻璃(03606)前三季度业绩稳增长 业务利润拐点已到来?