2/2  2/2 0868 +0.98% 从投资组合添加/删除 添加至自选组合 添加头寸

2/2 0868 +0.98% 从投资组合添加/删除 添加至自选组合 添加头寸

头寸已成功添加至:

请给您的持仓投资组合命名 类型: 买入 卖出 日期: 数量: 价格 基点值: 杠杆: 1:1 1:10 1:25 1:50 1:100 1:200 1:400 1:500 1:1000 佣金: 创建新自选组合 创建 创建新持仓投资组合 添加 创建 + 添加其他头寸 结束 0968 +3.19% 从投资组合添加/删除 添加至自选组合 添加头寸

头寸已成功添加至:

请给您的持仓投资组合命名 类型: 买入 卖出 日期: 数量: 价格 基点值: 杠杆: 1:1 1:10 1:25 1:50 1:100 1:200 1:400 1:500 1:1000 佣金: 创建新自选组合 创建 创建新持仓投资组合 添加 创建 + 添加其他头寸 结束

10月30日,港股光伏板块延续跌势,收跌0.43%。其中,成份股北京能源国际(00686.HK)大跌11.39%、新特能源(01799.HK)跌6.23%,协鑫新能源(00451.HK)跌3.33%。

值得注意的是,福莱特玻璃(06865.HK)原本早盘一度跌逾7%,但下跌颓势随着资金流入加大而开始扭转,截至收盘,福莱特玻璃港股股价收涨1.42%。有投资者认为,可能是受今日利好业绩被市场“提前兑现”。

10月30日盘后,福莱特玻璃发布2023年前三季度业绩,实现营业收入158.85亿元,同比增长41.64%;归属于上市公司股东的净利润19.69亿元,同比增长30.86%。

事实上,今年2月份以来,光伏概念就陷入持续调整当中,尤其是光伏玻璃股沽压普遍超大市。譬如,信义光能(00968.HK)累计跌超52%,直接腰斩;福莱特玻璃(06865.HK)累跌超41%,今日低见12.98港元/股,较7月初27.75港元高点已跌去53.22%。

光伏玻璃概念股的持续下行,与行业基本面变化不无关系。在行业面临产能过剩的危机之际,光伏产业链价格走势悲观情绪仍在。市场分析称,光伏产业或将面临一轮产能出清,行业洗牌或难以避免。

01供需失衡,价格“滑坡”!

近两年来,在“双碳”大背景下,叠加能源转型的大趋势,我国光伏装机需求井喷。与此同时,在海外,部分国家和地区都出台了相应政策,欧美光储需求快速释放,进一步推动了全球光伏市场的发展。

强劲的市场需求下,中国光伏行业协会预测,2023年我国新增光伏装机由95-120GW上调至120-140GW,全球光伏新增装机在305-350GW之间。

然而,随着光伏产业下游需求及产业规模爆发式增长,眼下国内相关供应链出现供需失衡,市场形势发生了重要变化。

在供应端,过去两年光伏产业景气度的持续提升,吸引了大量资金疯狂涌入行业,掀起“轰轰烈烈”的扩产大潮,产能持续飙升。

猛然投产大量产能,而一时又难以被消化,库存居高不下,光伏制造业的产能过剩俨然成定局。

据中国光伏行业协会预计,2023年中国硅料产量将超过140万吨,硅片、电池片与组件产能均超过700GW,远超450GW左右的需求。

而光伏玻璃作为光伏辅材的重要板块,随着行业新增产能的不断释放,今年光伏玻璃供应也持续处于高位。

中邮证券研报指出,预计2023年全球光伏新增装机量350GW,对应光伏组件需求量421GW,推算全球光伏玻璃需求量为2323万吨,折算日熔量约7.17万t/d。而据2022年在建,及拟建光伏玻璃生产线,2023年规划投产的产线日熔量合计达9.60万t/d。

工信部数据显示,2023年1-8月,光伏压延玻璃累计产量1594万吨,同比增加65.5%,其中8月产量222万吨,同比增加56.6%。

供过于求的情况下,企业之间竞争加剧,为了刺激出货,价格下滑不可避免。今年1-8月,2毫米、3.2毫米光伏压延玻璃平均价格为18.4元/平方米、25.6元/平方米,同比分别下降12.2%、6%。

不止光伏玻璃,整个光伏产业链产品价格都处于下行趋势中。据硅业分会数据,10月中旬,单晶致密料成交均价约为8万元/吨,较去年同期30万元/吨,暴跌73.3%;主流尺寸硅片价格为2.78元/片-3.68元/片,仅去年同期价格的三分之一。

在组件环节,光伏组件报价更是从年初的1.8元/W,到近期跌破1元关口,令行业为之一惊。有业内人士指出,组件价格在1.3元/瓦附近,行业才有利润,组件价格跌破1块钱就意味着真正跌破成本。

02谁家欢喜,谁家愁?

伴随着光伏产业链价格的持续下跌,已经让部分企业赚不到钱了,行业利润格局迎重塑。

在过往,行业利润多集中在多晶硅环节,而今年在硅料价格大幅下降背景下,光伏行业的整体成本下降,产业链利润格局被重塑,行业利润由上游往下游和辅材等环节传导。

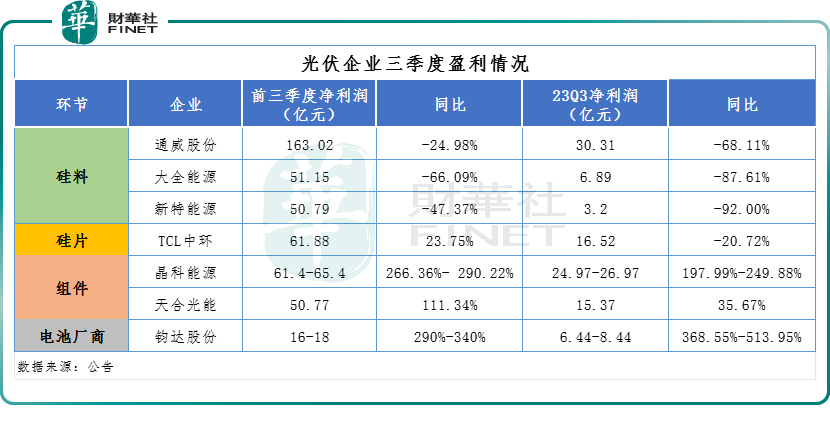

首先来看,硅料厂商业绩高光不再。光伏硅料巨头通威股份(600438.SH)披露三季报显示,通威股份2023年前三季度营收1114.21亿元,同比增长9.15%;实现归母净利润163.02亿元,同比下降24.98%。其中,第三季度净利润30.31亿元,同比下降68.11%。

无独有偶,另两家硅料龙头大全能源(688303.SH)、新特能源(01799.HK)业绩均显著滑坡。

前三季度,上述两家企业归母净利润分别同比下滑66.09%、47.37%;第三季度净利润分别同比下降87.61%、92%。

除此之外,硅片龙头之一TCL中环(002129.SZ)虽前三季度的归母净利润仍保持23.75%的增长,但单季度来看,第三季度归母净利润已同比下滑20.72%。

不同于硅料、硅片环节的厂家业绩滑坡,光伏玻璃的福莱特,光伏组件巨头晶科能源(688223.SH)、天合光能(688599.SH),以及电池厂商钧达股份(002865.SZ)则纷纷报喜。

其中,依托积极扩张光伏玻璃产能的福莱特业绩表现最为亮眼,2023年前三季度,营业收入为158.85亿元,同比增长41.64%;归属于上市公司股东的净利润为19.69亿元,同比增长30.86%。

对于净利润增长,福莱特表示,主要是光伏玻璃新增产能释放导致销量增长所致,成本上升抵消了部分增长。

在业绩分化的情况之下,不少投资者对光伏产业链的预期并不看好,这或许也是福莱特等光伏玻璃龙头得了业绩,却无法挽留投资者信心的地方。

但财华社认为,机遇与挑战并存,投资者不应过度悲观。伴随着产业链价格持续下跌,行业竞争将愈发激烈,实力不足的企业可能会被拖垮或出清,行业大洗牌或难以避免,马太效应会愈发明显。但从另一层面讲,受益于光伏产业链价格低廉,光伏应用环节的市场信心将受到提振,有望进一步推高装机规模。

机构观点方面,太平洋证券研报指出,光伏行业周期性较为明显,当前处于新一轮布局时期。目前行业处于底部区域,能够穿越周期的龙头企业将迎来新的一轮成长。

该行指出,在板块估值被极度压缩的情况下,过度关注高频数据不利于对投资的思考,更为关注的应该是企业的价值,以及哪些企业可以穿越本轮周期,迎来新的机遇。

【观察】光伏产业链价格跌势难挡!行业利润格局迎重塑