海外资管发展趋势盘点:逆机构化、头部化、配置多元化…… UK100 -0.35% 从投资组合添加/删除 添加至自选组合 添加头寸

海外资管发展趋势盘点:逆机构化、头部化、配置多元化…… UK100 -0.35% 从投资组合添加/删除 添加至自选组合 添加头寸

头寸已成功添加至:

请给您的持仓投资组合命名 类型: 买入 卖出 日期: 数量: 价格 基点值: 杠杆: 1:1 1:10 1:25 1:50 1:100 1:200 1:400 1:500 1:1000 佣金: 创建新自选组合 创建 创建新持仓投资组合 添加 创建 + 添加其他头寸 结束 US500 +0.41% 从投资组合添加/删除 添加至自选组合 添加头寸

头寸已成功添加至:

请给您的持仓投资组合命名 类型: 买入 卖出 日期: 数量: 价格 基点值: 杠杆: 1:1 1:10 1:25 1:50 1:100 1:200 1:400 1:500 1:1000 佣金: 创建新自选组合 创建 创建新持仓投资组合 添加 创建 + 添加其他头寸 结束 DOW -0.30% 从投资组合添加/删除 添加至自选组合 添加头寸

头寸已成功添加至:

请给您的持仓投资组合命名 类型: 买入 卖出 日期: 数量: 价格 基点值: 杠杆: 1:1 1:10 1:25 1:50 1:100 1:200 1:400 1:500 1:1000 佣金: 创建新自选组合 创建 创建新持仓投资组合 添加 创建 + 添加其他头寸 结束 FTEU1 -0.02% 从投资组合添加/删除 添加至自选组合 添加头寸

头寸已成功添加至:

请给您的持仓投资组合命名 类型: 买入 卖出 日期: 数量: 价格 基点值: 杠杆: 1:1 1:10 1:25 1:50 1:100 1:200 1:400 1:500 1:1000 佣金: 创建新自选组合 创建 创建新持仓投资组合 添加 创建 + 添加其他头寸 结束 FTEUEB +0.04% 从投资组合添加/删除 添加至自选组合 添加头寸

头寸已成功添加至:

请给您的持仓投资组合命名 类型: 买入 卖出 日期: 数量: 价格 基点值: 杠杆: 1:1 1:10 1:25 1:50 1:100 1:200 1:400 1:500 1:1000 佣金: 创建新自选组合 创建 创建新持仓投资组合 添加 创建 + 添加其他头寸 结束

财联社12月11日讯 他山之石可以攻玉。过去几十年我国资本市场的发展迅猛,整体规模和工具丰富度已接近发达资本市场。但资管行业发展水平和发达市场,尤其美国市场,存在不少的差距。海外资管市场发展历史较长,其整体理财市场架构和业务模式都具有参考意义。本部分重点梳理海外资管市场发展中所展现的趋势,以图借鉴之。

海外资管蓬勃发展,全球排名TOP500资管规模超过130万亿美元

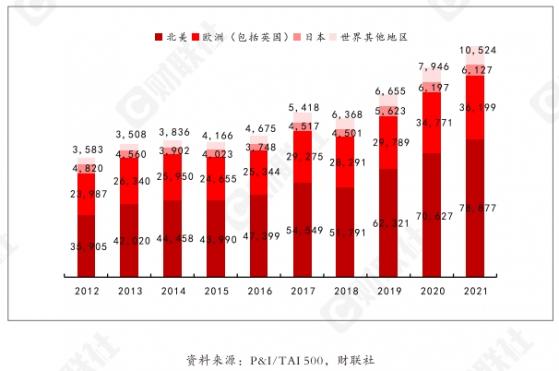

全球资管规模呈上升趋势。据知名的咨询、经纪、和解决方案公司韦莱韬悦(WTW)在The World’s Largest 500 Asset Managers – A Thinking Ahead Institute and Pensions & Investments Joint Study(以下简称:P&I/TAI 500报告)报告中提到,截至2021年底,全球排名前500的管理公司的管理资产达到131.7万亿美元,对比2020年底增长了10.2%。其中北美、欧洲(包括英国)和日本的资产占比分别为59.88%、27.48%和4.65%。三个地区较2020年变化分别为11.68%、4.11%和-1.13%。世界其他地区的资管在2021年增加了32.44%。

图 1:2012-2021年全球资管规模呈上升趋势(单位:十亿美元)

头部资管规模占比接近一半。2021年在全球前20位的资产管理机构管理的资产占比达到了45.2%,较2020年有小幅的增长。规模处于中部的资管规模受到挤压。排名在21-50名的管理机构管理的资产份额于2021年下跌,从2020年的21.2%下降至2021年的20.4%。排名在51-250名以及251名以后的管理机构,整体占比较为稳定,没有太明显的变化。

图 2:2012-2021年前 全球排名20、21-50、51-250和251-500 名资管规模占比

美国在全球资产管理中规模占比过半。按照不同国家资产管理占比分布进行划分(以五年以间隔)来看,从2011年到2021年过去的十年间,美国、加拿大、中国、瑞士、韩国的资产管理规模占比皆有不同程度的增加,其中美国占比达54.70%。

表1:2011、2016、2021 年全球主要国家资管规模占比情况

海外资本市场发展远早于我国资本市场,但时至今日,资管行业仍然展现非常旺盛的生命力。对比海外,国内资管市场中长期仍然向好,未来发展可期。

逆机构化:机构化趋势有所减弱

海外资管市场发展历史较长,其整体理财市场架构和业务模式都具有参考意义。经课题组梳理,海外资管市场发展中展现出的一大趋势是逆机构化,即机构化趋势有所减弱。

一直以来,以美国为首的发达市场表现出明显的机构化趋势,但机构化并非可以完全取代个体的投资。资管机构借助技术进步,可以为个体投资者提供数字驱动的个性化建议和零星股票交易服务,为零售服务进一步扩张提供了可能。2021年,来自个体投资者的全球净流入为6.6%,已经超过机构投资者的2.8%。我们认为个体投资者的崛起在资管市场中可以发挥“鲶鱼效应”,有助于机构投资者不断地创新改革。

固收方面,美国个人投资者占比高且稳定,表现出明显的逆机构化特征。债券基金的投资者构成中,个人投资者占比近二十年在85%以上且比例较为稳定,表明投资者倾向于依靠个人管理资产。货币基金的投资者也是以个人投资者为主,但近十年机构投资者的占比稳定在35%以上,高于债基。

图3:债券基金个人投资者占比高且相对稳定

图 4:货币基金个人投资者配置比例有所下降

美国股票机构投资者股权持有比例扩大后缓慢下降,表明美国长期机构化趋势下个人投资者的“反攻”。1792年纽约交易所成立以来,美国证券市场逐渐发展成熟。进入20世纪,随着市场不断成熟壮大和养老金入市等因素,机构投资者占比最高超过65%直到2012年开始回落。2020年机构投资者占比回落增速,我们认为其主要原因是由于2020年美国股市波动较大,加上较低的直接交易成本和交易门槛,市场吸引了大量个人投资者入市寻求超额收益。此外,美国政府实行的大规模货币宽松及财政刺激政策,导致流动性泛滥,在一定程度上也刺激了消费投资。美国机构股权投资占比在1972年至2009年呈现增长趋势,2009年后有所回落。

图 5:1972-2022年美国机构投资者占比变化情况

英国是机构主导的资产管理模式。2021年,英国资管行业代表机构客户管理的资产继续占资产的大多数(77%),而代表零售客户管理的资产仅略高于五分之一(22%)。养老金客户是机构市场最大的单一客户群体,占管理总资产的40%。在其余的机构客户市场中,保险客户是第二大群体,占AUM的11%。

图 6:英国资管客户类型分布情况

养老机构资管助力机构化。过去10年,养老金市场经历了大规模改革,其中很大一部分是人口结构变化和寿命延长的反映。这些变化使得养老金资产在过去十年中在行业资产基础中所占的比例越来越大,从2011年占总资产的38%几乎一直上升到2018年45%的峰值。2018年以来,养老基金占总资产基数的份额有所下降,到2021年跌至40%。虽然养老金资产的名义价值继续上升,但增速已经放缓,尤其是与代表企业和零售客户管理的资产相比。

“头部效应”明显

海外资管市场展现出很强的“头部效应”。资管行业天然具有“马太效应”,业绩好、规模大的机构拥有更好的研究资源和资金渠道,形成“正反馈”效应,不断挤占业绩差、规模小机构的生存空间。

从全球区域上看,北美资产管理市场份额一枝独秀。根据 Statista统计显示,北美市场和欧洲市场资产管理规模占比分别约为49.45%和24.27%,而亚洲市场在2010-2021 年复合增速超过15%,2021年总规模达到17.2万亿美元。

图 7:分区域资产规模(万亿美元)

从个体结构上看,资管行业的头部机构占据市场主导地位。通过对按照资产规模排名的全球前20大资管公司的分析,2021年,前20名中有15家美国资管公司,占前20大资管公司资产规模的81.9%,其余资产由欧洲公司管理。前20名公司的资产较2020年增加了17.7%,从413.82千亿美元增加至487.26千亿美元。

图 8:全球前20 资管企业规模(万亿美元)

在过去的十年期间有七年的时间,排名前20的资管公司管理的资产规模增长超过了500家资管公司整体的增长率。2021年前20名的资管公司规模增长了13%,10年的复合年均增长率CAGR为9.3%,而最大的500家公司整体增长了10.2%,10年CAGR为7.6%。

图 9:全球Top20与500资管企业规模增速

配置多元化:被动与另类资产投资增加

被动投资和另类投资正逐渐成为主流业务模式。2021年全球资产配置当中,46.5%为权益资产,33.9%为固定收益类资产,6.6%为现金,5.9%为另类资产,剩余7.1%为其他类资产。在四大类资产中股票(包括房地产信托基金 REITs)增长幅度最大,较2020年上涨了19.7%,其次是其他类资产,增长了14.2%,另类资产增长了13.8%。固定收益和现金类资产分别增长了3.8%和3.7%。

图 10:2017-2021年Top213资管公司资产配置情况(单位:十亿美元)

在资产管理方式上面,对比2021年全球排名前198家资管公司主动与被动管理方式,主动管理金额为22.37万亿美元,占比70.88%,较20年增长了9.5%。被动管理金额为9.19万亿美元,占比29.12%,较20年增长了9.5%。

图 11:全球Top500资管企业主动被动管理占比情况(单位:十亿美元)

养老金成为资管机构的稳定增量资金

养老金入市助长资管规模。从1981年以来,随着越来越多的雇主推行固定缴款的养老金计划,401(K)计划开始推出,养老金计划风险和管理责任由雇主转移到雇员,养老金更加快速地进入股市。

养老金发挥着平滑资本市场波动的重大作用。美国股市中机构投资者占据主导地位,其中养老金规模占比近一半,共同基金占比近 1/3。由于养老金的资金性质,机构通常秉持理性、审慎的投资理念,资产配置更倾向于长期投资,从而减弱了市场的“羊群效应”,有效降低和平滑了市场的波动性。

图 12:美国个人退休资产规模(百万美元)

保险资管机构的稳定性可以满足养老机构客户资产配置的需求。以美国保德信金融为例,第三方资管规模由 2019 年6月30日的799.80 亿美元提升至 2021 年的 1030.80 亿美元后换面下降至2023年6月30日的880.80亿美元,在管理资产规模中的占比由 63.50%提升至 69.58%,其中第三方机构客户占比 43.98%,第三方个人客户占比 25.60%,机构客户成为第三方资金的主要贡献来源。

图 13:保德信金融第三方资管客户规模(单位:十亿美元)

图 14:保德信金融第三方资管客户结构

全球资管“科技+”军备竞赛愈演愈烈

科技创新在金融行业开花结果。根据麦肯锡2021年的统计数据显示,从产品的角度来看,支付领域的金融科技公司为主流,数量约占23%、获得约33%的投资;而储蓄和财富管理及投行和资本市场公司数量占比分别是12%和5%。

图 15:金融科技公司数量比例(%)

图 16:金融科技公司获融资比例(%)

如贝莱德的阿拉丁系统,该系统将投资者与市场联系起来,确保投资组合持有正确的资产,并衡量全球股票、债券和衍生品、货币和私募股权的风险。 它充当了投资管理行业中许多最大参与者的中枢神经系统,正如《金融时报》所发现的那样,它充当了几家大型非金融公司的中枢神经系统。

图 17:智能投顾资管规模(十亿美元)

金融科技发展快速,智能投顾应用规模扩大。根据Statista的预测数据,金融科技市场智能顾问领域的全球管理资产(AUM)预计将在2023年至2027年间持续增长,总额达到1.9万亿美元(+69.53%)。到2027年,AUM将连续第四年增至4.5万亿美元。金融科技市场智能顾问部分的管理资产(AUM)在过去几年持续增长。

图18:2022年智能投顾管理净资产(十亿美元)

智能顾问资产管理规模集中。截至2022年3月,爱德曼金融引擎的智能顾问管理着超过2900亿美元的资金。六家最大的智能顾问公司管理着大概7160亿美元。

图 19:智能顾问回报率情况(%)

截止2021年上半年,智能顾问实现了可观的投资组合回报。总体来看,三年股权回报率在13%以上,三年固定收益回报率在3%-6%之间,三年总回报率在10%以上。

(课题组成员:廖旦、卢先兵)

海外资管发展趋势盘点:逆机构化、头部化、配置多元化……