“科技七巨头”霸市有风险?以史为鉴:美股牛市前景不会受影响! US500 +0.82% 从投资组合添加/删除 添加至自选组合 添加头寸

“科技七巨头”霸市有风险?以史为鉴:美股牛市前景不会受影响! US500 +0.82% 从投资组合添加/删除 添加至自选组合 添加头寸

头寸已成功添加至:

请给您的持仓投资组合命名 类型: 买入 卖出 日期: 数量: 价格 基点值: 杠杆: 1:1 1:10 1:25 1:50 1:100 1:200 1:400 1:500 1:1000 佣金: 创建新自选组合 创建 创建新持仓投资组合 添加 创建 + 添加其他头寸 结束 INTC +0.09% 从投资组合添加/删除 添加至自选组合 添加头寸

头寸已成功添加至:

请给您的持仓投资组合命名 类型: 买入 卖出 日期: 数量: 价格 基点值: 杠杆: 1:1 1:10 1:25 1:50 1:100 1:200 1:400 1:500 1:1000 佣金: 创建新自选组合 创建 创建新持仓投资组合 添加 创建 + 添加其他头寸 结束 MSFT +2.11% 从投资组合添加/删除 添加至自选组合 添加头寸

头寸已成功添加至:

请给您的持仓投资组合命名 类型: 买入 卖出 日期: 数量: 价格 基点值: 杠杆: 1:1 1:10 1:25 1:50 1:100 1:200 1:400 1:500 1:1000 佣金: 创建新自选组合 创建 创建新持仓投资组合 添加 创建 + 添加其他头寸 结束 AAPL +0.06% 从投资组合添加/删除 添加至自选组合 添加头寸

头寸已成功添加至:

请给您的持仓投资组合命名 类型: 买入 卖出 日期: 数量: 价格 基点值: 杠杆: 1:1 1:10 1:25 1:50 1:100 1:200 1:400 1:500 1:1000 佣金: 创建新自选组合 创建 创建新持仓投资组合 添加 创建 + 添加其他头寸 结束

财联社2月8日讯(编辑 黄君芝)随着大型科技股推动美股实现了历史性的反弹,越来越多的华尔街分析师对这种涨势的可持续性提出了质疑。不过,蒙特利尔银行(BMO)首席投资策略师Brian Belski表示,股市极度集中是一种被夸大的风险,不应阻止投资者购买股票。

他在最新报告中写道,投资者“可能高估了”与集中度升高相关的“风险”。一些人认为,这与2000年互联网泡沫接近顶峰时的市场环境类似,但Belski不同意。

根据高盛(Goldman Sachs)的数据,“科技七巨头”目前占标普500指数的29%。如果投资者对这些科技股的需求开始下降,这确实意味着风险。

但Belski强调,即使大型科技股真的出现抛售,整体股市仍可能产生正回报。

“我们的研究显示,在大型股的优异表现开始减弱之后的一段时间里,股市仍然表现良好,”他写道。

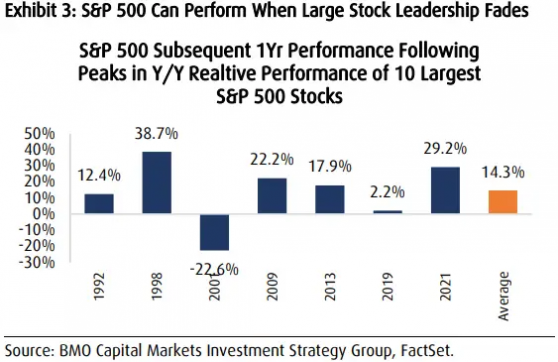

Belski分析了这些数据。他发现,在10只最大股票的相对表现达到峰值后,标准普尔500指数的表现通常依然稳健。自1990年以来,该指数在相对表现达到峰值后的一年内,平均回报率为14.3%。

其中,唯一一次下跌出现在2001年科技股泡沫破裂之后,但Belski认为当前市场环境与那时无法相提并论。

“我们不认为这是一个可比较的时期,尽管最近有一些相反的传言。”他写道。

Belski认为,这些数据表明,如果所谓的“科技七巨头”未来表现不佳,标普500指数中其余490只个股也可以承担整个市场的权重。就算大型科技股今年真的出现抛售,投资者也不应感到意外,因为牛市进入第二年通常会出现10%的回调。

“我们要指出的是,标准普尔500指数在历史上牛市进入第二年的某个时候,几乎总是会经历技术性调整,因此即使这些股票开始挣扎,导致整体市场走软,我们也不认为仅这一点就否定了我们的牛市前景,”他写道。

除了大型科技股,Belski表示,基本面看来对标普500指数中其他490只成分股有利。从估值角度看,标准普尔500指数490只成份股的市盈率略高于长期平均水平。与此同时,它们的盈利似乎在2023年触底,并开始改善。

“我们认为合理的估值和获利回升的背景对这些股票有利,并建议投资者相应地调整投资组合,”他补充道。

“科技七巨头”霸市有风险?以史为鉴:美股牛市前景不会受影响!