中金:美联储货币紧缩仍将是贯穿2022年的主要宏观风险

中金:美联储货币紧缩仍将是贯穿2022年的主要宏观风险

美联储如期加息25个基点,符合预期。货币政策声明强调广泛的通胀,点阵图大幅上调今年的加息次数。短期看,美联储释放了一个信号:既要抗通胀,也要避免衰退,为了避免衰退,可以容忍一些通胀。中期看,美联储对通胀的容忍会加大经济“滞胀”风险。我们认为美联储货币紧缩的影响未结束,仍将是贯穿2022年的主要宏观风险。

美联储如期加息25bp,符合预期。货币政策声明强调“广泛的价格压力”,经济预测中大幅上调今年底PCE通胀预测。根据点阵图,2022年加息次数大幅增加至7次,且有7位委员认为应该加息7次以上,远超市场预期;2023年底利率中值抬升至2.8%,高于长期中性利率水平。“缩表”最快将于5月宣布,节奏将快于上一轮紧缩。这也再次说明,近期的地缘政治事件不会改变美联储紧缩的大方向。

美联储政策指引尽显鹰派本色,市场反应却比较正面,如何理解?我们认为应该从短期和中期两个维度看。短期看,美联储释放了一个信号:既要抗通胀,也要避免衰退,为了避免衰退,可以容忍一些通胀。这是市场希望看到的结果。如果今年解决不了高通胀问题,明、后年将以“超调”的方式控制通胀。这是美联储在夹缝中求生存、以时间换空间的做法,也是眼下的最优选择。中期看,美联储对通胀的容忍会加大经济“滞胀”风险。如果美国经济承受不了多达7次的加息和更快的“缩表”,那么经济衰退也可能随之而来。总体上,美国货币紧缩仍将是贯穿2022年的主要宏观风险点。

本次会议美联储传递了四个信息:

1) 劳动力市场非常强劲,可以承受货币紧缩。

美联储在货币政策声明中将就业增长稳健(solid)的措辞改为了强劲(strong),突出了对劳动力市场的信心。美联储主席鲍威尔在记者会上多次强调劳动力需求非常强劲,供不应求极其严重(extremely tight)[1]。在经济预测中,尽管点阵图预测加息次数大幅增加,但对2022-2023年失业率的预测保持不变,说明美联储认为货币紧缩不会影响充分就业。美联储将2022年底GDP增速下调至2.8%(前值4.0%),但该增速仍将高于长期2%的潜在增速。

2) 通胀是广泛的,且将持续更长时间。

美联储在货币政策声明中增加了通胀受到更广泛的价格压力(broader price pressures)的描述,并在经济预测中大幅上调对通胀的预测。具体来看,2022年底PCE通胀上调至4.3%(前值2.6%),2023年和2024年分别上调至2.7%(前值2.3%)和2.3%(前值2.1%)。2022-2024年核心PCE通胀分别上调至4.1%(前值2.7%)、2.6%(前值2.3%)和2.3%(前值2.1%)。

3) 2022年加息次数或大幅上升,2023年货币政策或将以“超调”的方式控制通胀。

根据点阵图,2022年底联邦政策利率将升至1.9%,如果每次加息25bp,对应加息次数为7次。这也再次说明,地缘政治事件不会改变美联储加息的大方向。2023年底联邦政策利率升至2.8%,对应加息4次,且利率水平将高于2.4%的长期利率目标。

从点阵图分布看,全部18个委员都认为2022年应该至少加5次息,其中,5个委员认为要加7次息,7个委员认为应加8次及以上。考虑到全年美联储只召开7次议息会议,这意味着有7位官员认为至少有一次会议上要加50 bp.由于美国3月通胀有望继续走高并突破8%,我们预计美联储在5月加息50 bp的概率较大。

4) 最快将于5月公布“缩表”计划。

美联储称,将在未来的会议上(at a coming meeting)开始减持国债与MBS.在被问及“缩表”时,鲍威尔称委员们已就缩表计划进行了良好的讨论,最快在5月就能公布该计划,整体“缩表”原则与框架将与上一轮紧缩相似,但速度将更快,相比于上次开启的时点也将更早[2]。鲍威尔并未对“缩表”的方式给出更多信息。我们预计在三周后公布的会议纪要中将看到更多关于“缩表”的细节。

如何理解美联储的政策?我们认为应该从短期和中期两个维度看。

短期看,美联储释放了一个信号:既要加息抗通胀,也要想办法避免衰退,为了避免衰退,可以容忍一些通胀。我们此前指出,美联储现在处于进退两难的境地,加息太快,可能给市场造成冲击,甚至引发经济衰退;加息太慢,通胀将面临持续走高风险。也就是说,美联储必须在经济衰退和通胀超标之间做出权衡。今天的指引表明,美联储倾向于在一段时间内先容忍通胀,再通过持续的加息降低通胀,而不是冒着经济衰退的风险强行压制通胀。这是美联储自救的手段,是一种在夹缝中求生存、以时间换空间的做法。

一个证据是,美联储同时上调了2022年底PCE通胀和联邦基金利率预测,但通胀比政策利率上调的幅度更多,从而导致对实际利率的预测反而是下降的(比去年12月的预测降低了0.7%)。这解释了为何美股和黄金在议息会议后上涨。此外,美联储将2023和2024年PCE通胀预测分别上调至2.7%和2.3%,说明愿意容忍通胀在未来两年略高于2%的中期目标。美联储又将2023和2024年政策利率预测中值均上调至2.8%,暗示如果今年不能解决通胀问题,那么将在明、后两年把政策利率提高到中性水平之上,对通胀进行更猛烈的打压。

中期看,美联储对通胀的容忍会加大经济“滞胀”风险。如果美国经济正如美联储认为的那样,今年之内可以承受多达7次的加息和更快的“缩表”,那么美国经济就将成功实现软着陆。但如果不能承受,经济在货币紧缩加码后快速下滑,与此同时通胀又居高不下,那么美联储就将面对“滞胀”格局。届时,投资者对美国经济陷入衰退的担忧将增加,风险资产的价格也将承受更大压力。因此,我们认为美联储货币紧缩的影响仍未结束,这仍将是贯穿2022年全年的主要宏观风险点。

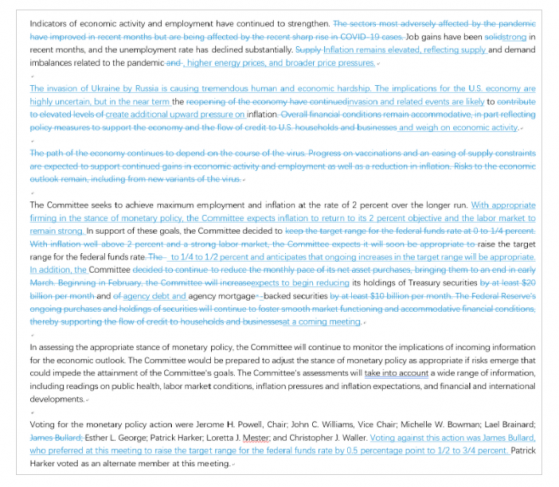

图表1:美联储政策声明对比(3月vs 1月)

资料来源:美联储,中金公司研究部

图表2:美联储3月利率点阵图

资料来源:美联储,中金公司研究部

图表3:美联储对经济指标的预测(2022年3月)

资料来源:美联储,中金公司研究部

图表4: 美联储多次上调预期的加息路径

资料来源:万得资讯,中金公司研究部

图表5:美债利率仍有上行空间

文章来源:中金公司

中金:美联储货币紧缩仍将是贯穿2022年的主要宏观风险