3月28日-4月2日当周重磅资讯和数据前瞻

3月28日-4月2日当周重磅资讯和数据前瞻

3月28日-4月2日当周,投资者需要关注的数据:美国2月批发库存,API和EIA原油库存变动,美国3月ADP就业人数,美国初请失业金人数和3月非农。事件方面需关注OPEC+会议。当周还需关注美联储官员和英国央行行长贝利的讲话,或将释放未来货币政策的相关消息。

周一(3月28日)关键词:美国2月批发库存,英国央行行长贝利

美国1月批发库存环比终值 0.8%,预期 0.8%,初值 0.8%。因为批发库存反映零售商对制造商的商品有需求,该报告提供了一个潜在消费者的消费实力的早期迹象。

周一需继续关注英国央行行长贝利的讲话,特别是对于加息的观点。2月23日,贝利表示,作为量化紧缩计划的一部分,英国央行的资产出售将在“正常市场条件”期间进行,并可能在市场动荡期间暂停。贝利表示,一旦利率达到1%,英国央行将考虑出售资产。英国央行将提前制定资产出售政策和整体概况,以尽量减少对市场的干扰。贝利认为,从量化宽松工具中流入财政部的资金,将在某个阶段逆转是合理的。但他敦促投资者不要过分押注未来加息。

周二(3月29日)关键词:日本2月失业率,费城联储主席哈克讲话

日本政府公布的数据显示,1月份日本失业率上升至2.8%,而就业机会增加至21个月以来的最高水平。1月就业与申请人数之比为1.20,较上月的1.17上升0.03点,高于机构调查预估的1.16,这是自2020年4月以来的最高水平。因疫情持续,日本2月份失业率恐维持高位。

今年年初,费城联储主席哈克在接受采访时表示,如果美国通胀率继续飙升,他将支持在今年加息超过三次。投资者需关注其周二的讲话,观察其对加息的观点是否改变,

周三(3月30日)关键词:API原油库存变动,美国3月ADP就业人数,EIA原油库存变动

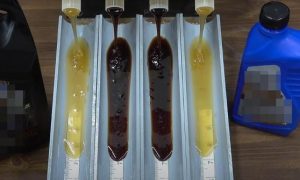

美国至3月18日当周API原油库存减少428万桶,但截至3月11日当周EIA原油库存变动实际公布增加434.50万桶,预期减少160万桶,前值减少186.3万桶。疫情持续的情况下,石油需求仍受压制。

受服务业等行业招聘火热带动,美国2月ADP就业人数好于预期。美国2月ADP就业人数增加47.5万超预期,前值修正后由降转增。受疫情影响较为严重的服务业成为拉动美国就业增长的主要动力,主要包括休闲和酒店业、专业和商业服务、零售业。经济学家预计,劳动力供给提升,叠加工资上行将进一步支撑美国就业市场快速修复。

周四(3月31日)关键词:中国3月官方制造业PMI,美国初请失业金人数,OPEC+会议

2月份,中国制造业采购经理指数(PMI)为50.2%,比上月上升0.1个百分点,继续高于临界点,制造业景气水平略有上升。3月份数据有望改善。

美国劳工部周四公布的数据显示,截至3月19日当周的初请失业金人数为18.7万,低于市场预期的21万,较前一周减少了2.8万。该数字为1969年以来最低,表明在就业岗位空缺接近纪录高位且劳动力参与率下降之际,雇主正拼命留住工人。

截至3月12日当周续请失业金人数则降至135万人,为1970年以来的最低水平。截至3月19日当周初请失业金人数四周均值为21.18万。

由于不断减少的储蓄和几十年来的高通胀正在增强美国人工作的财务动机,申请失业救济金人数预计将保持在低位。低水平的申请失业救济金人数反映出上周美联储主席鲍威尔所称的就业市场“紧张到不健康的水平”;鲍威尔指出,美国有数百万个职位空缺,失业率正处于历史低位。

3月2日,第26次OPEC+部长级会议召开,会中决议连续第九个月维持每日40万桶的增产计划不变,油价续扬。3月31日,第27届欧佩克和非欧佩克产油国部长级视频会议举行,投资者需关注结果,料对油价后期走势造成影响。

周五(4月1日)关键词:欧洲多国Markit制造业PMI终值,美国3月非农,芝加哥联储主席埃文斯

欧元区2月制造业PMI终值为58.2,较1月的58.7下滑。欧元区商品需求以自去年8月最快速度增长,供应商交货时间自1月以来有所延长,通胀仍然陡峭。荷兰、德国、意大利、法国、西班牙等主要成员国制造业PMI终值分别为60.6、58.4、58.3、57.2、56.9。

在俄乌局势升级后,供应链问题进一步恶化,欧洲的经济前景仍不明朗。3月份的数据恐依然不乐观。

美国劳工部公布的2月非农就业报告显示,美国2月非农就业人口增加67.8万人,大超市场预期的40万人和前值46.7万人,创去年7月来的最大涨幅。此前,美国1月非农就业人口也意外新增46.7万。同时,失业率也继续改善。2月非农失业率为3.8%,低于市场预期的3.9%和前值4%,再创2020年2月新冠疫情暴发以来的新低。

2月非农报告不仅各项数据均超预期,更重要的是数据显示劳动力供给短缺的问题正在改善“途中”,这与3月美联储褐皮书中反映的“一些地区报告了劳动力供应改善的零星迹象”、“一些地区报告了工资增长放缓的迹象”相吻合,或透露了劳动力供给短缺问题的峰值阶段已过,后续劳动力紧张对生产的拖累、对时薪与通胀的推动力量或逐步减弱。

3月24日,芝加哥联储主席埃文斯没有发出任何希望将利率在单次会议上提高半个百分点的信号,这与前几日他的一些支持50个基点加息的同事们不同。4月1日他将再次发表讲话,投资者需继续关注他的观点有无变化。

除了以上数据和大事,投资者还需关注全球疫情的发展变化,以及乌克兰局势的消息。最新报道称,欧盟和美国达成大额天然气交易。欧盟将在今年年底前向美国购买至少150亿立方米的液化天然气,以替代自俄罗斯进口的能源。西方制裁加剧,俄考虑接受比特币支付天然气和原油。西方和俄罗斯下周若有行动,将对天然气以及石油市场造成进一步影响。

3月28日-4月2日当周重磅资讯和数据前瞻