私募大佬集体受难,主观多头百亿私募半年业绩多告负,邓晓峰与冯柳、但斌、林园、梁辉、高云程等各自挣扎

私募大佬集体受难,主观多头百亿私募半年业绩多告负,邓晓峰与冯柳、但斌、林园、梁辉、高云程等各自挣扎

财联社7月21日讯(记者 黎旅嘉)上半年A股整体走势跌宕起伏,经历了预警、平仓的考验,也经历4月底后大幅回血的一众私募,上半年各交出怎么样的答卷?

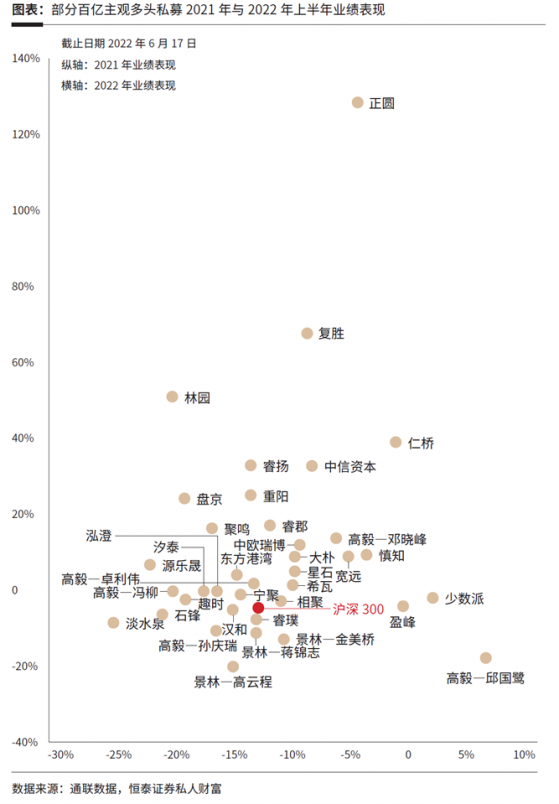

数据显示,从百亿主观多头私募2022年上半年的表现上看,业绩收正的仅有包括高毅投资邱国鹭和少数派投资等在内的极少数主观多头管理人和机构。从基金经理来来看,正圆投资廖茂林的正圆壹号不仅于近期净值创出历史新高,自4月26日以来,正圆壹号的净值反弹力度更超过了100%。

在多数业绩告负的百亿主观多头私募管理人和机构中,高毅投资邓晓峰、星石投资、大朴资产等的收益跌幅在10%以内,包括东方港湾、汉和资本、相聚资本、睿郡资产在内,还有一些主观多头管理人和机构上半年收益跌幅在10%-20%之间,而收益跌幅在20%以上的则有石锋资产、源乐晟资产等。

来自私募排排网的数据就显示,主观多头策略在6月涨幅高达6.74%,在2月和5月分别录得1.25%、1.92%的涨幅。但从上半年的维度来看,该策略跌幅依旧达到9.89%。这也意味着,虽然不少主观多头私募基金在此轮反弹中净值创出历史新高,但是多数基金并未收复失地,依旧在艰难修复前期的跌幅。

针对主观多头策略未来可能出现的变化,在近期由通联数据提供数据支持,恒泰证券私人财富发布的《中国证券私募管理人报告》中就指出,对于前两年参与主观多头私募产品配置、目前账面亏损的投资者,持有或是赎回不应过多关注当前净值,需要对管理人投资风格、投资应对及市场观点进行客观分析。投资者容易因为担心浮亏变成实亏而不愿意止损,同时也倾向于在回本后迅速卖出。市场大幅波动,管理人业绩分化的环境下,更需要克制情绪扰动,围绕投资策略本身进行决策。

仍有主观多头管理人年内业绩收正

回顾今年上半年的行情,可谓跌宕起伏,多重不利因素使得整个股市波动加剧,操作难度进一步加大。

据私募排排网统计,来自百亿私募的1336只主观多头策略产品上半年平均收益为-8.89%。但在此背景下,一批优秀私募管理人上半年却凭借着相对优异的业绩受到市场关注。数据显示,同期也有136只产品获得正收益,更有2只百亿级主观多头私募基金取得翻倍收益。

其中,正圆投资就因上半年傲人的收益和近期净值迅猛的反弹力度而备受关注。以廖茂林的正圆壹号为例,该基金不仅于近期净值创出历史新高,自4月26日以来,正圆壹号的净值反弹力度更超过了100%。

相关资料显示,正圆投资近期仓位主要分布在碳中相关的光伏、绿电领域及消费电子、国产替代的相关标的。医药、军工、新消费等板块也有一定布局,这些高景气行业近期的反弹季度较大,加上正圆投资的高仓位与集中持股,因此收获较大反弹。

同样受到关注的还有高毅资产的邱国鹭,作为上半年为数不多的正收益私募基金经理。从邱国鹭的过往业绩来看,由于秉承长期价值投资理念,不追逐热门赛道,在2020、2021年业绩并未跑赢大盘,但是其余年份均较大盘取得不错超额。

5月17日,邱国鹭就罕见发声表示,“虽然过去两年组合表现不理想,但今年以来我们明显感觉到市场的估值体系正逐步回归理性,市场风格正在发生变化。我们持仓的A股公司在近期市场大幅下跌的情况下纷纷创出几年新高,也正说明我们坚持的价值投资在A股市场仍然行之有效。”

邱国鹭当日在致持有人的信中表示,目前市场向下调整已经比较充分,估值水平已经反映了大多数悲观预期。这样的环境下,应该在保持谨慎的同时对资本市场更加乐观,积极地挖掘潜在的投资机会,而不能让恐慌主导我们的情绪。

展望2022年三季度及下半年,邱国鹭就认为,国内经济已进入关键期。随着各项政策逐渐形成合力,经济回升是大势所趋,而股市往往先于经济表现,因此他也将继续看好三季度的市场机会。那么,下半年哪些A股哪些领域值得关注呢?邱国鹭认为,赛道方向的风光电储、军工、半导体芯片以及新能源车产业链,另外稳增长方向的大消费比如食品饮料、旅游酒店以及大基建比如地下管网、水利建设等,都可以考虑配置。

多数主观多头管理人业绩仍告负

不过,几家欢喜几家愁。

私募排排网的数据显示,主观多头策略在6月涨幅高达6.74%,在2月和5月分别录得1.25%、1.92%的涨幅。而从上半年的维度来看,该策略跌幅依旧达到9.89%。这也意味着,虽然不少主观多头私募基金在此轮反弹中净值创出历史新高,但是多数基金并未收复失地,依旧在艰难修复前期的跌幅。

就在邱国鹭上半年业绩逆势收正的同时,高毅资产旗下另一位基金经理邓晓峰的业绩却仍徘徊在负值区间。

值得一提的是,去年四季度邓晓峰曾积极调仓换股,包括买进多只军工股,加仓周期有色、化工股,坚守汽车零部件企业。但邓晓峰最为“钟情”的无疑还是矿业龙头股紫金矿业。

资料显示,邓晓峰管理的高毅晓峰鸿远基金是在2021年二季度才新进持有紫金矿业2.22亿股,之后高毅晓峰鸿远基金还一路增持。到2021年四季度,其持有紫金矿业2.9亿股,虽然在今年一季度减持了2220万股,但截至一季度末还持有2.68亿股。

而紫金矿业股价在二季度下跌了16.52%,期末收盘价9.33元。进入三季度,该股继续下跌,截至7月21日收盘,该股报收8.67元。

此外,2021年三季度高毅-晓峰1号睿远基金新进成为紫金矿业第九大股东,持股量1.6726亿,2021年四季度有30万股小幅加仓,今年一季度减持1955万股,但该产品持股量依然达到1.48亿股,位列第十大股东。

此外,包括相聚资本的梁辉、希瓦资产的梁宏、星石投资的江晖等,上半年收益同样无奈告负。

主观多头业绩持续分化

事实上,近期,在由通联数据提供数据支持,恒泰证券私人财富发布的《中国证券私募管理人报告》中就注意到了主观多头业绩分化严重的这一现象。

报告表示,结构分化行情或许会成为市场新常态。2021 年以来的权益市场表现始终呈现极致分化态势,当某类板块持续强势之后,往往面临市场风格的调整与切换。

回顾2021年,春节后以“茅指数”为主的核心资产大幅下跌,另一方面以“宁指数”为核心的景气赛道表现强劲,全年涨幅居前的行业板块主要为周期类以及新能源等景气赛道,而在 2019年、2020年表现优异的消费、医药表现相对较弱。随着时间推移,风格继续反转,周期板块在2021年9月自高位快速下跌,景气赛道也从2021年底开始回调,至2022年4月底期间最大跌幅达到30%以上。

由此来看,低估价值板块在2022年初的下跌行情中呈现较强的防御性。市场风格极致分化的同时,也在不断切换,为主观多头管理人带来巨大的挑战。

报告指出,老牌私募更看重估值与公司基本面,在2021年的分化行情中普遍表现不佳,深度价值风格管理人在2022年的回撤控制较好,而更多以消费、医药、科技为配置主线的管理人,自2020 年初抱团股瓦解后,最大回撤仍在扩大。

与此同时,市场涌现出不少业绩亮眼的新生代私募,这些管理人往往呈现出更看重行业景气度、交易能力较强的特征。“房住不炒”的背景下,居民财富向资本市场迁移,2021年业绩平淡的老牌私募在强品牌效应的带动下,规模仍然持续攀升。新生代管理人更是在净值增长与募集资金的双重作用下,实现规模快速跃升。

不过,报告认为,在经历2022年的市场大跌后,情况或许会有所变化,2021年以来的业绩分化已经悄然刷新了管理人的长期业绩曲线,面对难以回补的最大回撤,既有口碑的正面意义逐渐式微,市场将会更聚焦于环境适应力强、投资策略持续进化的管理人。

私募大佬集体受难,主观多头百亿私募半年业绩多告负,邓晓峰与冯柳、但斌、林园、梁辉、高云程等各自挣扎