美股今年三大“压舱石”板块 明年仍大有用武之地?

美股今年三大“压舱石”板块 明年仍大有用武之地?

财联社12月30日讯(编辑 潇湘)在今年这个异常动荡的美股市场上,想要取得更多收益之前先要做的,显然是尽量把自己置身于“不败之地”。

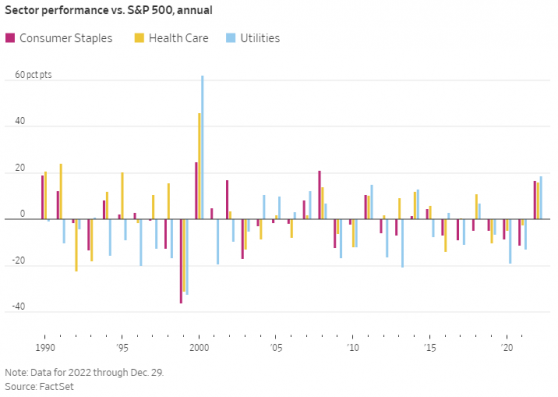

而回顾这一年,公用事业、必需消费品和医疗保健这三大板块的股票,无疑比市场上大多数股票更好地经受住了熊市风暴的洗礼。爱迪生联合电气(Consolidated Edison Inc.)、金宝汤公司(Campbell Soup Co.)和默克公司(Merck & Co.)便是其中的佼佼者,它们在2022年都逆市取得了两位数的涨幅。

这些板块通常被认为是市场的防御性领域——这意味着它们的收益在某种程度上不受经济放缓的影响。人们的想法是,即使在经济不景气的时候,消费者仍然得支付电费、购买杂货和药品。

当然,这些板块今年的投资回报率整体并不高,甚至依然是负的,但与今年迄今通信服务和非必需消费品行业分别高达40%和37%的跌幅相比,这三大防御性板块显然可以算得上是市场上难得的避风港了……

截至周四,标普500指数中的公用事业股今年累计仅下跌了0.5%,必需消费品股下跌了2.7%,医疗保健股下跌了3.2%。与此同时,标普500指数则下跌了19%。唯一在2022年击败上述三大防御性板块的——只有借着能源危机东风而起势的能源股。

这也令一连串属于防御性板块的里程碑纪录在今年被刷新:标普500公用事业和医疗保健板块均以自2000年以来的最大年度相对表现跑赢大盘。消费必需品板块对标普500指数的领先优势也达到了2008年以来之最。

美股市场的“压舱石”

Globalt投资公司的高级投资组合经理Thomas Martin表示,在防御性领域中,不一定有什么根本性的令人兴奋的事情在发生,但它们显然是一个不错的藏身之处。

防御型股票的相对强势突显出,今年严峻的金融形势几乎撼动了市场的每一个角落。美联储试图通过大幅加息来遏制持续的高通胀,这改变了投资者的风险偏好,使他们更青睐那些现在就能给股东带来回报的股票,而不是那些预期更长远的未来有望大涨的个股。

这也令许多投资者把目光投向了防御性股票,因为它们能提供稳定的现金红利。许多防御性行业的公司支付高额分红,即使在股价挣扎时也能给投资者带来定期的收入。根据FactSet的数据,标普500指数公用事业和必需消费品行业的公司提供的股息收益率分别约为3%和2.6%,在该指数各分类板块中居前。

美国银行财富管理公司公开市场部门主管Lisa Erickson指出,鉴于市场状况不稳定,她的公司今年建议客户青睐股息型股票。她认为,2023年上半年可能会继续对投资者构成挑战,她建议在进入新的一年之际继续持有这些股票。

Erickson表示,“我们已经为防御性公司建立了完美的架构。随着高波动的预期再次出现,那些能够在其回报中提供更多现金流缓冲的公司看起来很有吸引力。”

需不需要担心市盈率?

当然,一些投资者当前也警告称,与市场其他板块相比,防御性股票现在似乎有点太贵了。华尔街经常用市盈率来衡量这只股票是便宜还是高估。

FactSet的数据显示,截至周二收盘,标普500指数中必需消费品股未来12个月的预期市盈率约为21倍,公用事业股和医疗保健股的市盈率则分别为约19倍和18倍。这意味着,防御性股票可能被认为比整体标普500指数更被高估一些。标普500指数的整体市盈率约为17倍。

Logan Capital Management股息增长策略的首席投资组合经理Chris O ‘Keefe表示,该公司一直在减持医疗保健股和必需消费品股,因为这两类股可能已经变得相对更为昂贵,同时还增持了一些非必需消费品类股,比如耐克和星巴克。

不过,Keefe指出,其投资组合中目前仍然对医疗保健股和必需消费品股保持超配,因为随着美联储继续加息,这些公司在未来一年应该会继续表现良好。

他表示,“我们仍然相信,收益更可预测的公司将继续表现得更好,尤其是在动荡之时。”

美股今年三大“压舱石”板块 明年仍大有用武之地?