3/3  2/3 HCM -2.50% 从投资组合添加/删除 添加至自选组合 添加头寸

2/3 HCM -2.50% 从投资组合添加/删除 添加至自选组合 添加头寸

头寸已成功添加至:

请给您的持仓投资组合命名 类型: 买入 卖出 日期: 数量: 价格 基点值: 杠杆: 1:1 1:10 1:25 1:50 1:100 1:200 1:400 1:500 1:1000 佣金: 创建新自选组合 创建 创建新持仓投资组合 添加 创建 + 添加其他头寸 结束 HCM -3.61% 从投资组合添加/删除 添加至自选组合 添加头寸

头寸已成功添加至:

请给您的持仓投资组合命名 类型: 买入 卖出 日期: 数量: 价格 基点值: 杠杆: 1:1 1:10 1:25 1:50 1:100 1:200 1:400 1:500 1:1000 佣金: 创建新自选组合 创建 创建新持仓投资组合 添加 创建 + 添加其他头寸 结束

日前,美中嘉和医学技术发展集团股份有限公司(以下简称“美中嘉和”)向港交所提交了上市申请,拟在主板上市,中金公司(03908.HK)、海通国际(00665.HK)是此次的联席保荐人。

据悉,这已经是2022年以来该公司第三次闯关港股市场了。

营收录得持续增长,这些点值得关注

美中嘉和是一家肿瘤医疗解决方案平台,通过自营医疗机构为癌症患者服务及通过网络业务赋能第三方医疗机构。

招股书显示,近些年来,美中嘉和累计获得了多轮融资,也因此引进了中金资本、石药集团(01093.HK)等知名股东。

拿到融资后,该公司也在积极扩张业务。截至目前,美中嘉和在广州、上海及大同拥有七家运营中的自营医疗机构,包括两家肿瘤医院、三家门诊部(或诊所)、一家影像诊断中心及一家互联网医院。另外,其在上海还拥有另外一家在建自营肿瘤医院。

另外,截至2023年6月30日,美中嘉和以云平台服务、管理及技术支持以及经营租赁赋能17家合作医院。

伴随着自营医疗机构及赋能第三方医疗机构数量的增加,美中嘉和的营收录得了持续增长。

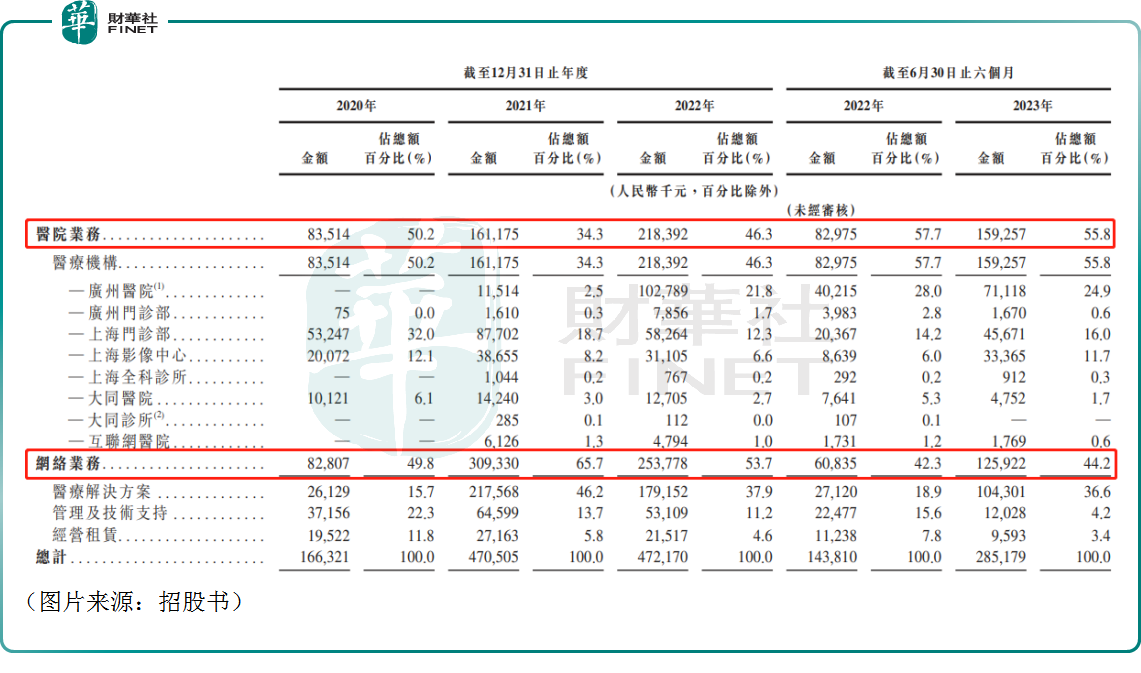

数据显示,2020年-2022年,该公司的营收分别为1.66亿元(人民币,下同)、4.71亿元、4.72亿元。

美中嘉和将业务主要分为医院业务、网络业务。招股书显示,医院业务的收入在2020年-2022年期间持续录得增长,而网络业务的收入在2021年迎来暴增,但在2022年出现了下滑。

而从利润端的数据来看,美中嘉和的表现就差得多了。

2020年-2022年,归母净利润分别亏损5.83亿元、8.17亿元、5.41亿元;上述期内的经调整净亏损分别为3.19亿元、4.88亿元、4.71亿元。

2023年上半年,美中嘉和的营收同比大增98.3%至2.85亿元,归母净利润亏损同比收窄49.04%至1.94亿元,而经调整净亏损亦收窄至2.14亿元。

由此可见,即便剔除公允价值变动等非经常性业务的影响,美中嘉和的盈利能力并没有随着营收的增长出现大幅改善,依然处于持续亏损之中。不过这一点倒也不是特别奇怪,毕竟近些年民营医疗机构频频传出不赚钱的消息,叠加美中嘉和医院网络处于扩张期,前期三费开支大增也是拖垮公司短期利润的影响因素之一。

数据显示,2020年-2022年及2023年上半年,美中嘉和的研发开支分别为1130万元、4040万元、4130万元、1850万元,占同期营收的比重分别为6.8%、8.6%、8.8%、6.5%,而上述各期内其销售及分销开支占营收的比重分别为12.7%、10.7%、12.9%、9.2%。

此外,由于短期资本开支加大影响,美中嘉和显得囊中羞涩。截至2023年中期末,该公司账上的现金及现金等价物仅为2.57亿元,算不上很多,这或许是美中嘉和连续闯关港股市场的原因所在。

但是长期来看,随着短期投入向稳健运营过渡,公司盈利或有望迎来极大改善,这或许是一大看点。

肿瘤赛道前景向好,美中嘉和需要面对什么?

从行业的现状来看,根据弗若斯特沙利文报告,在2022年,中国录得大量新增确诊癌症患者及癌症相关死亡病例,分别约占全球新发癌症病例的23.8%及癌症相关死亡病例的26.9%。

而与更成熟的一些市场相比,中国的肿瘤医疗服务处于早期发展阶段,面临医疗资源稀缺和分配不均的挑战,这一点在一线城市的公立医院尤为突出。

基于上述情况,根据弗若斯特沙利文报告,中国所有癌症类型的五年生存率约为40.5%,而美国则约为67.7%。部分受中国经济发展及消费升级推动,患者对旨在改善生活质量的以患者为中心的癌症治疗的需求已有显著增长。

这些因素也促使中国民营肿瘤医疗机构的收入从2016年的189亿元增加到2022年的530亿元,复合年增长率为18.7%,预计2026年将达到1092亿元,2022年至2026年的复合年增长率为19.8%。

另一边,中国肿瘤治疗赋能服务市场的收入从2016年的49亿元增加至2022年的70亿元,复合年增长率为6.2%,且预期2026年将达到97亿元,2022年至2026年的复合年增长率为8.6%。

从市场前景来看,可以说是大有可为的地方。不过,想要掘金成功也并不是这么简单的事情。

根据弗若斯特沙利文报告,在中国所有民营肿瘤医疗集团中,按中国截至2022年末的自营或托管肿瘤医疗机构数目计算,美中嘉和排名第二;按中国2022年的肿瘤治疗赋能服务收入计,美中嘉和也可排名第二;按2022年的收入计,美中嘉和是中国最大的民营肿瘤医疗服务提供商之一,所占市场份额为0.5%。

头部民营肿瘤医疗服务提供商所占的市场份额也仅有0.5%,由此可见这个市场是极度分散的,这也就带来了激烈的竞争。

面对这样的竞争压力,美中嘉和在招股书中披露称,拟采取以下战略来进一步发展业务:(1)推进质子治疗设备的临床应用及配套设施的建设;(2)通过扩大设施,培养世界级的肿瘤医疗品牌形象;(3)利用云平台升级CSS服务,以扩大业务规模及培育SaaS业务模式;(4)通过互联网医院拓宽服务组合和患者接触点;(5)加快科研和培训成果向临床应用的转化。

只不过想要去做上述这些,需要继续大笔砸钱,考虑到该公司的现金流情况,IPO能否成功对美中嘉和来说意义重大,至于此次能否顺利登陆港股市场让我们拭目以待!

【IPO解码】三闯港交所!美中嘉和为何“着急”上市?