钻戒巨头市值蒸发600多亿元:迪阿股份业绩大变脸,募投项目延期,超募31亿元买理财 600863 +2.25% 从投资组合添加/删除 添加至自选组合 添加头寸

钻戒巨头市值蒸发600多亿元:迪阿股份业绩大变脸,募投项目延期,超募31亿元买理财 600863 +2.25% 从投资组合添加/删除 添加至自选组合 添加头寸

头寸已成功添加至:

请给您的持仓投资组合命名 类型: 买入 卖出 日期: 数量: 价格 基点值: 杠杆: 1:1 1:10 1:25 1:50 1:100 1:200 1:400 1:500 1:1000 佣金: 创建新自选组合 创建 创建新持仓投资组合 添加 创建 + 添加其他头寸 结束

来源|时代商学院

作者|毕肖磊

编辑|孙一鸣

市值一年多蒸发600多亿元,钻戒巨头迪阿股份(301177.SZ)到底怎么了?

公开资料显示,2021年12月15日,迪阿股份以116.88元/股的发行价在创业板首发上市,首发市盈率高达86.51倍,远超首发时行业23.87倍的市盈率。该次发行的实际募集资金净额为44.44亿元,超募资金达到31.60亿元,足见市场对其的青睐。

2021年度,迪阿股份实现营收46.23亿元,同比增长87.57%;实现扣非归母净利润12.49亿元,同比增长131.03%,交出一份高成长的业绩答卷。

然而,仅半年之后,迪阿股份的基本面就来了个“大变脸”。财报显示,2022年上半年,迪阿股份的营收同比下滑10.13%,扣非归母净利润同比下滑30.77%。

这仅仅是个开始。在2022年三季报、2022年年报、2023年一季报、2023年半年报、2023年三季报中,迪阿股份的营收、归母净利润、扣非归母净利润均同比下滑,其中,2023年上半年和前三季度,迪阿股份扣非归母净利润连续两个报告期为亏损状态。

作为备受瞩目的钻戒巨头,迪阿股份为何在上市不到两年就沦落到如今这个地步?面对步步下坠的经营处境,掌舵人张国涛真的可以力挽狂澜吗?

股价暴跌:上市至今股价累跌八成,暂未有增持或回购计划

基本面持续恶化之下,迪阿股份的股价自然“跌跌不休”。

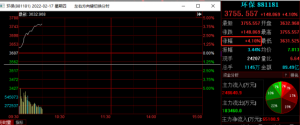

Wind数据显示,上市首日,迪阿股份股价盘中最高达180元/股,总市值最高跃升至760亿元,一时风光无限。上市至今,该公司的股价始终呈阴跌趋势,截至11月16日收盘价为31.69元/股,与发行价相比,累计跌幅达79.35%,总市值也仅剩126.76亿元。

股价持续下跌之下,今年9月份,有投资者在互动平台询问迪阿股份是否有回购或高管增持计划。

然而,该公司表示,公司首次公开发行人民币普通股股票4001万股,占发行后总股本40001万股的比例约10.002%,如进行回购或增持,可能面临不满足上市条件的情形。

根据《深圳证券交易所股票上市规则》,公司股本总额超过4亿元的,公开发行股份的比例为10%以上。因此,迪阿股份大概率不会通过回购或增持的方式提振该公司股价。

另外从估值来看,Wind数据显示,截至11月16日收盘,迪阿股份的动态市盈率PE(TTM)为410.68倍,在钟表珠宝行业(申万三级)17家上市公司中排名最高,其次为曼卡龙(300945.SZ)的54.04倍。

根据Wind数据,今年以来迪阿股份的股价跌幅接近50%,其动态市盈率却从年初的23.32倍暴涨至最新的400余倍,与迪阿股份的盈利能力大幅下滑有关。

业绩连降:上市半年后业绩“变脸”,净利润先“腰斩”再亏损

迪阿股份于2021年12月上市,财报显示,当年度该公司的业绩情况还相当可观,实现营收46.23亿元、扣非归母净利润12.49亿元,同比增长率分别为87.57%、131.03%。

然而仅半年之后,迪阿股份的业绩便开启下行通道。财报显示,2022年上半年,该公司的营收为20.85亿元,同比减少10.13%;扣非归母净利润为4.90亿元,同比减少30.77%。

财报显示,2021—2023年前三季度,迪阿股份的营业收入分别为46.23亿元、36.82亿元、17.42亿元,同比增长率分别为87.57%、-20.36%、-42.75%;扣非归母净利润分别为12.49亿元、6.13亿元、-6754.71万元,同比增长率分别为131.03%、-50.88%、-110.66%。

由此可见,上市不到两年,迪阿股份的扣非归母净利润已先减半再亏损,该公司的盈利能力下降之快可见一斑。

财报显示,从2022年第二季度到2023年第三季度,迪阿股份已连续6个季度业绩同比下滑。由于业绩变动幅度较大,今年7月20日,该公司在发布半年度业绩预告之后收到了深交所的关注函。

迪阿股份在关注函回复文件中表示,公司2023年前三季度业绩下滑的原因是可选消费增长情况未及预期。

然而,面对同样的市场需求低迷情况,同行业其他上市公司却并未都像迪阿股份一样业绩大幅下滑。

Wind数据显示,今年前三季度,在钟表珠宝行业(申万三级)17家上市公司中,营业收入同比下滑的只有4家,行业上市公司总营收同比增长率均值为23.31%;扣非归母净利润同比下滑的同样只有4家,行业上市公司总扣非归母净利润同比增长率均值为1097.30%。

从排名来看,迪阿股份的营收同比增长率在17家公司中排名倒数第一,扣非归母净利润同比增长率排名倒数第二。由此可见,在同样的外部环境影响之下,迪阿股份的业绩表现远不及行业平均水平。

这表明,在受需求下行影响之外,迪阿股份在自身经营上或许也存在一定问题。

激进扩张:需求不足之下快速拓店,店均收入减半

3.1消费需求不足,潜在市场缩小

财报显示,迪阿股份的主要产品为求婚钻戒、结婚对戒,2021—2023年上半年,两类产品收入占该公司营收总额的比例合计分别为97.93%、98.22%、98.61%,呈逐渐增长的趋势。

但从终端市场来看,民政部发布的《2022年民政事业发展统计公报》显示,2022年,国内依法办理结婚登记的数量为683.5万对,比2021年下降10.6%,自2013年开始连续9年下降。

财报显示,迪阿股份主要在中国进行经营活动,2021—2023年上半年,该公司对外交易收入归属于中国的比例分别为99.88%、99.80%、99.65%。

因此,国内结婚登记数量的逐年下滑,或将使迪阿股份面临潜在市场逐渐缩小的情况。

另外,迪阿股份在关注函回复文件中表示,今年上半年公司营收下滑较大,主要影响因素为钻石镶嵌市场短期内需求仍显不足。其原因一方面包括消费者信心下降,使得钻石镶嵌产品作为可选消费的需求量减少;另一方面则是黄金需求提升,影响了钻石镶嵌产品需求。

黄金与钻石品类的区别在于,黄金因抗通胀特性而具有避险价值,购买钻石则属于奢侈品消费。IDEX(国际钻石交易所)数据显示,截至今年9月30日,国际成品钻石价格指数收于109.26点,同比跌幅达21.45%。

而中国黄金协会发布的最新统计数据显示,2023年前三季度,全国黄金消费量达835.07吨,同比增长7.32%。天猫数据显示,今年双十一预售首日黄金品类成交额同比增长超过250%。

除黄金饰品需求提升对钻石镶嵌产品形成挤压外,从钻石品类本身来看,培育钻石的出现也对天然钻石的需求量进一步造成压力。

今年9月,广州钻石交易中心董事长张雄志在接受《上海证券报》采访时表示,钻石价格近年来下跌,消费者观念转变也是其中一个影响因素。越来越多的消费者更重视实际价值,而非单纯追求奢侈品,转而购买终端零售价只有天然钻石1/3的培育钻石。

综上可知,迪阿股份在过去两年面临下游消费市场需求不足的情况,且随着结婚人数逐年减少,潜在消费市场也呈缩小趋势。

在此情况下,迪阿股份却在经营战略上选择激进扩张,从结果来看似乎并不明智。

3.2战略性扩张后上半年店均收入减半,客户数量不升反降

迪阿股份在关注函回复文件中表示,公司2022年业绩下滑的原因为疫情导致门店客流下降。

然而,面对疫情期间门店客流下降的情况,迪阿股份却进行了激进的战略性扩张。年报显示,该公司在2022年新开门店的数量为254家;2020—2021年,该公司新开门店数量分别为68家、130家,远不及2022年的拓店速度。

迪阿股份在关注函回复文件中表示,公司在2022年对外部环境预判较为乐观,因此进行了战略性扩张。

但从营业表现来看,快速拓店的结果显然不及该公司的预期。

2023年中报显示,上半年,迪阿股份直营门店的店均收入为161.70万元,与去年同期相比下降56.41%;联营门店的店均收入为177.55万元,较去年同期下降51.56%。

此外,关注函回复文件显示,2023年上半年,迪阿股份的客户数量为11.30万人,与去年同期相比减少42.39%;招股书显示,截至2021年上半年,该公司的客户数量为26.96万人。

激进扩张的“后遗症”不只是营收下降,还带来资产减值损失。

财报显示,2023年上半年,迪阿股份的销售费用率为55.86%,较去年同期提高23.88个百分点;2023年前三季度的销售费用率为55.56%,较去年同期提高20.14个百分点。

今年8月,迪阿股份在回复机构调研时表示,上半年公司销售费用同比增加,主要是由于门店数量大幅增加,导致相应销售人员的工资薪金开支增加。同时,门店租金、装修费大幅提升导致折旧及摊销费同比增加。

此外,快速拓店后部分门店经营情况不及预期,使迪阿股份不得不对亏损门店计提资产减值。

10月27日,迪阿股份发布了《关于2023年前三季度计提资产减值准备的公告》。公告显示,2023年前三季度,该公司对存在减值迹象的门店计提长期资产减值准备6489.29万元,其中计提的长期待摊费用减值准备为2964.06万元,使用权资产减值准备为3525.23万元。

两大募投项目延期,超募资金31亿元用于理财

从上文可知,迪阿股份上市至今出现了业绩连续下滑、股价一落千丈、战略扩张项目折戟等情况。除此之外,该公司上市已将近两年,其对募集资金的使用是否合理?

首先,从迪阿股份的募投项目进展情况来看,与招股书中制定的建设期及投资进度安排可谓相去甚远。

招股书显示,迪阿股份对募投项目中的渠道网络建设项目、信息化系统建设项目、钻石珠宝研发创意设计中心建设项目均制定了3年的项目建设期。其中,对渠道网络建设项目的投资进度安排为每年分别完成26.09%、33.72%、40.19%;信息化系统建设项目为每年分别完成58.99%、22.16%、18.85%;钻石珠宝研发创意设计中心建设项目为每年分别完成35.96%、30.28%、33.75%。

但从实际情况来看,公告显示,截至2023年6月30日,迪阿股份募投项目中的渠道网络建设项目投资进度为100%;信息化系统建设项目、钻石珠宝研发创意设计中心建设项目投资进度分别为49.42%、35.07%。

今年4月,迪阿股份发布公告称,公司拟将信息化系统建设达到预定可使用状态日期从2023年年底延期至2024年年底;拟将钻石珠宝研发创意设计中心建设项目达到预定可使用状态日期从2023年年底延期至2025年年底。

其次,虽然迪阿股份在经营方面屡屡受挫,但该公司依然在投资方面获益颇丰,其中规模不小的超募资金起到了重要作用。

公开资料显示,迪阿股份IPO的募集资金总额为46.76亿元,实际募集资金净额为44.44亿元,超募资金高达31.60亿元。

2021年12月31日、2022年12月30日,该公司分别发布公告称将在12个月内使用不超过人民币35亿元、30亿元的闲置募集资金(含超募资金)进行现金管理。

从收益情况来看,财报显示,2022—2023年前三季度,迪阿股份的非经常性损益分别为1.03亿元、1.42亿元;根据关注函回复文件,该公司的非经常性损益主要系交易性金融资产公允价值变动损益,及理财产品产生的投资收益。而交易性金融资产主要为通过商业银行等金融机构购买的流动性较高的稳健理财产品。

此外,中报及三季报显示,2023年上半年和2023年前三季度,迪阿股份的归母净利润分别为5341.11万元、7414.30万元,扣非归母净利润则分别为-4936.12万元、-6754.71万元。

由此可见,迪阿股份在盈利方面对理财收益的依赖程度颇高,需依靠理财收益才能维持该公司的归母净利润为正。

而迪阿股份的盈利能力虽然自上市以来便持续下滑,且目前在较大程度上依赖理财收益。但就该公司实控人而言,其已经在该公司IPO前后通过现金分红获得了巨额收益。

招股书显示,2018—2020年,迪阿股份的现金分红金额分别为1.50亿元、9000万元、1.20亿元。

上市之后,该公司业绩尽管持续下滑,但分红金额远超上市前。财报显示,2021—2022年,该公司的现金分红金额分别为8亿元、4亿元。

从持股比例来看,招股书显示,上市前,迪阿股份的实际控制人张国涛、卢依雯夫妇合计持有该公司98.245%的股份;同花顺显示,2021—2022年各年末,张国涛、卢依雯夫妇均合计持有该公司88.27%的股份。

以此计算,张国涛、卢依雯夫妇在迪阿股份上市前后的5年间(2018—2022年),只靠现金分红便从该公司获得收益超过14亿元。

【参考资料】

1. 《2022 年民政事业发展统计公报》.民政部

2. 《迪阿股份有限公司2023年三季度报告》.深交所

3. 《迪阿股份有限公司关于对深圳证券交易所创业板关注函回复的公告》.深交所

4. 《迪阿股份有限公司首次公开发行股票并在创业板上市招股说明书》.深交所

5. 《暴跌!买肥皂,送钻石?》.上海证券报

(全文4766字)

免责声明:本报告仅供时代商学院客户使用。本公司不因接收人收到本报告而视其为客户。本报告基于本公司认为可靠的、已公开的信息编制,但本公司对该等信息的准确性及完整性不作任何保证。本报告所载的意见、评估及预测仅反映报告发布当日的观点和判断。本公司不保证本报告所含信息保持在最新状态。本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。本公司力求报告内容客观、公正,但本报告所载的观点、结论和建议仅供参考,不构成所述证券的买卖出价或征价。该等观点、建议并未考虑到个别投资者的具体投资目的、财务状况以及特定需求,在任何时候均不构成对客户私人投资建议。投资者应当充分考虑自身特定状况,并完整理解和使用本报告内容,不应视本报告为做出投资决策的唯一因素。对依据或者使用本报告所造成的一切后果,本公司及作者均不承担任何法律责任。本公司及作者在自身所知情的范围内,与本报告所指的证券或投资标的不存在法律禁止的利害关系。在法律许可的情况下,本公司及其所属关联机构可能会持有报告中提到的公司所发行的证券头寸并进行交易,也可能为之提供或者争取提供投资银行、财务顾问或者金融产品等相关服务。本报告版权仅为本公司所有。未经本公司书面许可,任何机构或个人不得以翻版、复制、发表、引用或再次分发他人等任何形式侵犯本公司版权。如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“时代商学院”,且不得对本报告进行任何有悖原意的引用、删节和修改。本公司保留追究相关责任的权利。所有本报告中使用的商标、服务标记及标记均为本公司的商标、服务标记及标记。

钻戒巨头市值蒸发600多亿元:迪阿股份业绩大变脸,募投项目延期,超募31亿元买理财