“王一博概念股”大跌76%,或非艺人出事,背后是港股三大问题

“王一博概念股”大跌76%,或非艺人出事,背后是港股三大问题

财联社1月16日讯(记者 成孟琦)基石解禁前两日,港股“艺人管理第一股”乐华娱乐暴跌最高八成。此次闪崩在社交网络引发大量疑问,“是王一博出事了吗?”“还是有人预判了基石一解禁就跑路?”

今日刚开盘一小时,乐华娱乐便大跌80%,股价创上市以来新低,截至发稿,该股跌76.09%,成交额1.4亿港元,总市值11.94亿港元。值得注意的是,在暴跌前乐华娱乐股价曾大涨过,截至1月12日,乐华娱乐今年9个交易日累涨33.57%,1月12日的市值为约67亿港元。

业内人士认为,近期港股个股频繁暴涨暴跌,背后凸显出港股流动性偏低、部分个股持股特别集中等问题。

基石解禁“吓坏”投资者,所以“提前跑路”?

乐华娱乐上市就快满一周年。

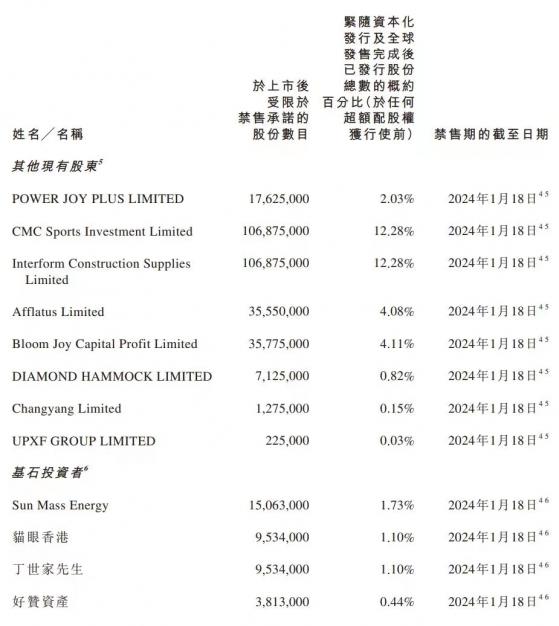

招股书显示,基石投资者购买的股份在上市日期起12个月都需要遵守禁售规定。乐华娱乐在2023年1月19日上市,解禁日期是距今两个交易日后的2024年1月18日。

上市时,乐华娱乐引入了多位基石投资者,分别为中国儒意全资控股公司Sun Mass Energy、猫眼香港、安踏体育执行董事兼副主席丁世家及好赞资产管理有限公司,合计认购1990万美元。

为何乐华娱乐今日暴跌?中泰国际策略分析师颜招骏表示,不排除有投资者因恐慌解禁而不计成本地卖出了手中股票,而乐华娱乐此前积累了可观的涨幅,上述投资者可能出于风控措施降低了仓位。

上市文件显示,乐华娱乐基石投资者的禁售截至日期为2024年1月18日,这佐证了部分投资在基石解禁前沽售持股的可能性。不过,不少市场人士共同认为也有一部分原因是港股成交量的问题,对于乐华娱乐这种股份较为集中的上市公司,只要市场出现抛售而缺乏买盘承接,股价便会暴跌。

基石会如部分投资者预判的那样一解禁就大幅抛售吗?对此,有分析人士称,基石投资者通常在上市时已接受整套协同流程,并不会一解禁就大幅抛售。

乐华娱乐曾是当年热门新股,上市首日涨近50%

作为“艺人管理第一股”,乐华娱乐上市初期一时风光无两,公开配售阶段获得28.68倍认购,成为当时的热门新股;上市首日,乐华娱乐股价大涨近50%。

不过,乐华娱乐的上市进程也非常坎坷,2015年6月,乐华娱乐申请在新三板挂牌,2015年9月成功挂牌;2018年2月,乐华娱乐申请在新三板摘牌;此后,乐华娱乐开始接受上市辅导,筹备A股上市,终止上市辅导后才转战港股;2022年9月,乐华娱乐首次冲击港股上市,募资为约9亿港元-11.27亿港元,但鉴于当时市况放弃了上市;2023年1月,乐华娱乐真正上市时,募资净额为3.91亿港元,只有半年前预计募资规模的一半。

作为中国最大的艺人管理公司,乐华娱乐主要从事艺人管理、音乐IP制作及运营、泛娱乐三大业务。其中,艺人管理占近期收入的比重在90%以上。旗下共有69名签约艺人,及59名参加训练生计划的训练生。公司主要通过安排签约艺人参加商业活动例如代言、商业宣传,提供娱乐内容服务如出演电影、剧集、综艺节目等产生收入。

在超百名艺人及练习生当中,王一博对乐华娱乐来说最为重要,因为获得了“王一博概念股”的称号。根据招股书,2019年至2022年前三季度,王一博为乐华娱乐带来的收入分别占同期总收入的16.8%、36.7%、49.5%及 58.8%。

闪崩背后凸显港股三大问题

上市之时的荣光逐渐褪去,乐华娱乐2024年的闪崩让市场进一步聚焦港股存在已久的问题。事实上,近期港股出现多家闪崩公司,2024年1月11日,飞扬集团大跌超80%;2023年12月27日,宏强控股大跌94%、奇士达跌90%、梦东方跌87.14%。

业内人士表示,仅仅7000多万港元的成交额,就让乐华娱乐这家“中国娱乐经纪第一股”出现断崖式暴跌,这充分显示了港股的流动性困境。

为何港股近期频繁出现个股暴跌?该业内人士表示,多重因素叠加造成了港股频繁出现个股闪崩。具体看来,港股是机构投资者市场,一旦判定某只股票不再有投资价值,机构投资大概率会果断清仓,这与A股时常有投资者博短线交易是不同的;同时,某些股票持股比较集中,弱市下个股流动性都偏低,也容易引发个股剧烈波动;而且,虽然香港政府和监管机构推出了多项鼓励流动性措施,但无法否认港股近期流动性较低,目前看来这个问题很难在短期内解决。

“王一博概念股”大跌76%,或非艺人出事,背后是港股三大问题