34券商业绩全览:25家正增长,3家显著失速,收入结构变化谜底将待揭开 0762 -2.19% 从投资组合添加/删除 添加至自选组合 添加头寸

34券商业绩全览:25家正增长,3家显著失速,收入结构变化谜底将待揭开 0762 -2.19% 从投资组合添加/删除 添加至自选组合 添加头寸

头寸已成功添加至:

请给您的持仓投资组合命名 类型: 买入 卖出 日期: 数量: 价格 基点值: 杠杆: 1:1 1:10 1:25 1:50 1:100 1:200 1:400 1:500 1:1000 佣金: 创建新自选组合 创建 创建新持仓投资组合 添加 创建 + 添加其他头寸 结束

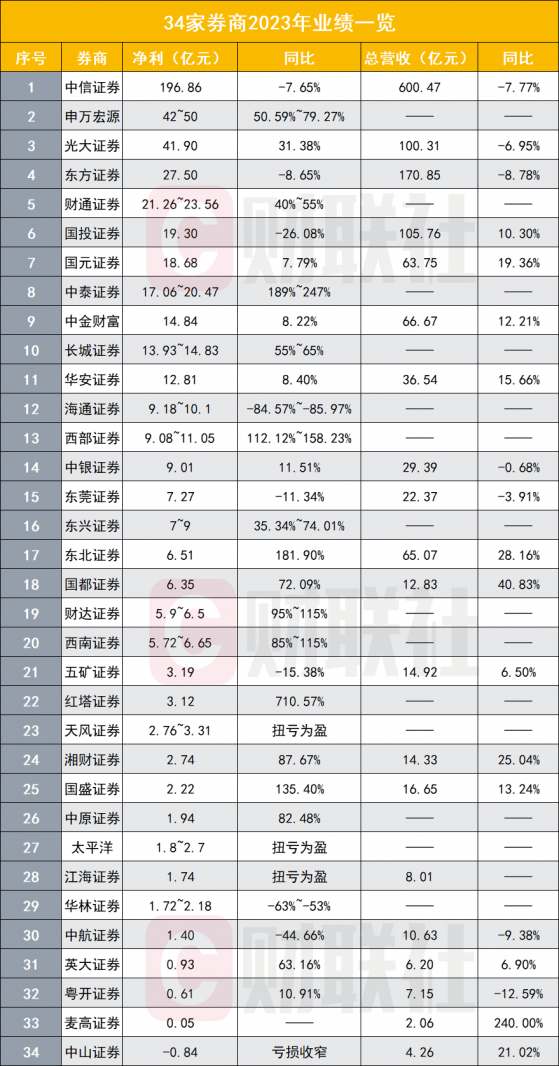

财联社1月31日讯(记者 高艳云)上市公司业绩预告披露期结束,截至1月30日,总计34家券商发布业绩预告、快报或未经审计财报,其中25家2023年净利润同比增速为正,9家券商下滑。

就当前34家券商经营数据来看,2023年净利润排名前5券商分别是中信证券(196.86亿元)、申万宏源(42亿元至50亿元)、光大证券(41.90亿元)、东方证券(27.50亿元)、财通证券(21.26亿元至23.56亿元);2023年营收排名靠前的5家券商分别是中信证券(600.47亿元)、东方证券(170.85亿元)、国投证券(105.76亿元)、光大证券(100.31亿元)、中金财富(66.67亿元)。

除了看整体业绩变化,收入结构的变化更令市场关注,随着年报季的到来,谜底将待揭开。

券商2024年经营前景更值得期待,有卖方研究直言,资本市场或将取代房地产成为下一个居民财富蓄水池,随着政策红利逐步兑现,未来交投活跃度的持续提升,经纪+两融业务占比高的券商业绩弹性更足。

7家券商业绩翻倍

去年的净利润同比增幅接近或翻倍的有7家,分别是红塔证券(710.57%)、中泰证券(189%至247%)、东北证券(181.9%)、国盛证券(135.4%)、西部证券(112.12%至158.23%)、财达证券(95%至115%)、西南证券(85%至115%)。

2023年净利润同比增幅超过三成的有9家,分别是湘财证券(87.67%)、中原证券(82.48%)、国都证券(72.09%)、英大证券(63.16%)、长城证券(55%至65%)、申万宏源(50.59%至79.27%)、财通证券(40%至55%)、东兴证券(35.34%至74.01%)、光大证券(31.38%)。

扭亏为盈的有3家,分别是天风证券、太平洋、江海证券,中山证券实现同比亏损收窄。

9家券商去年净利润同比增速下滑,其中3家券商下滑幅度较大,分别是海通证券(-84.57%至-85.97%)、华林证券(-63%至-53%)、中航证券(-44.66%)。

营收方面,19家可比数据券商中,12家券商去年营收同比正增长,增幅较大的包括麦高证券(240%)、国都证券(40.83%)、东北证券(28.16%)、湘财证券(25.04%)、中山证券(21.02%);7家负增长,分别是中信证券(-7.77%)、光大证券(-6.95%)、东方证券(-8.78%)、中银证券(-0.68%)、东莞证券(-3.91%)、中航证券(-9.38%)、粤开证券(-12.59%)。

投资业务改善是券商业绩增长的主要原因,天风证券、中原证券、东兴证券、光大证券、西部证券、红塔证券等均在公告中肯定了自营业务对业绩提振的效果。部分券商披露的未经审计财报也确认了自营业务的贡献,国投证券2023年自营收入高达12.26亿元,该收入同比由负转正;五矿证券自营业务收入为3.22亿元,同比增逾300%;东莞证券自营收入为3.42亿元,同比增97.22%。

作为头部券商,海通证券的业绩表现受到市场较高关注。1月30日,海通证券发布业绩预告,公司预计2023年年度实现归母净利9.18亿元到10.1亿元,同比减少84.57%到85.97%。

海通证券解释称,本期业绩预减的主要原因是报告期内受市场波动和欧美央行大幅加息影响,公司境外金融资产估值下降幅度较大,境外利息支出大幅增长;公司部分业务收入同比减少;因上年比较基数较小,公司信用资产减值拨备同比增加。

海通证券同日公布计提资产减值准备,2023年7月至12月,公司计提资产减值损失19.22亿元,其中公司计提信用减值损失19.04亿元,计提其他资产减值损失1802.93万元。经初步评估,上述计提资产减值准备将减少净利润16.81亿元。

同日,海通证券公告称,为维护公司价值及股东权益,公司拟使用自有资金以集中竞价交易方式回购公司A股股份,回购价格不超过12.78元/股,回购金额3亿元至6亿元,按照回购价格上限测算,预计回购股份2347万股至4695万股。

资本市场或将成下一个居民财富蓄水池

相较2023年,卖方研究更看好证券行业2024年的经营前景。

天风证券指出,从顶层设计的角度而言,资本市场或将取代房地产成为下一个居民财富蓄水池。随着政策红利逐步兑现,预计经纪+两融业务占比高的券商业绩弹性更足,市场尚未兑现政策红利,看好未来交投活跃度的持续提升,建议关注经纪+两融业务占比较高的券商;政策边际变化之下,重点关注具有重组预期的券商。

回顾2023年,天风证券认为,上市券商整体收入和利润水平小幅回暖,自营贡献最大增量。

国开证券表示,目前,资本市场正处于关键改革期,2024年将是改革集中出台、推进及兑现的一年,券商多业务条线有望受益。建议聚焦具有并购预期的大中型券商,建议关注扩张战略清晰、业务快速成长的中型券商以及具有并购预期的头部优质券商;同时,建议关注综合实力较强、能充分享受改革红利的头部券商等。

34券商业绩全览:25家正增长,3家显著失速,收入结构变化谜底将待揭开