冯明远减持比亚迪与宁德,邹曦加码房地产,认为A股未来2-3年长期重要底部正在形成

冯明远减持比亚迪与宁德,邹曦加码房地产,认为A股未来2-3年长期重要底部正在形成

财联社10月25日讯(记者 周晓雅)随着基金三季报的密集披露,更多知名基金经理的观点碰撞也成为市场的关注重点之一。在三季度市场整体回调,新能源相关产业链个股波动加大的背景下,各家基金经理对四季度行情方向观点分化。

10月25日,冯明远在管的多只产品披露2022年三季报。他认为,四季度,国内经济有望逐步复苏,整体市场环境有望出现好转。另外,新兴行业经过这轮调整,大部分公司估值回落到合理位置,有望在四季度或者明年上半年出现一定增幅的确定性。

而作为投研老将,邹曦在他管理的融通行业景气混合2022年三季报提到,A股市场可能正在形成未来2-3年的长期重要底部。预计当市场再次启动之后,成长股将难有5-7月份的系统性反弹表现,价值股将成为市场上涨的主要动力,但是成长方向依然会有结构性机会。

具体来看,邹曦看好优质地产公司与风光储等新能源设施和油运行业中长期的产业趋势。前述在管产品继续加大股票仓位,并加大房地产板块的布局,加仓招商蛇口、滨江集团等。冯明远的在管产品股票仓位变动不大,天齐锂业被增持至第一大重仓股,减持比亚迪、宁德时代。

冯明远:减持比亚迪、宁德时代

冯明远在管的信澳新能源产业2022年三季报显示,该基金在三季度的基金份额净值增长率为-17.76%,同期业绩比较基准收益率为-12.86%。截至三季度末,该基金的规模为116.4亿元,较上季度末的148.83亿元减少21.97%。

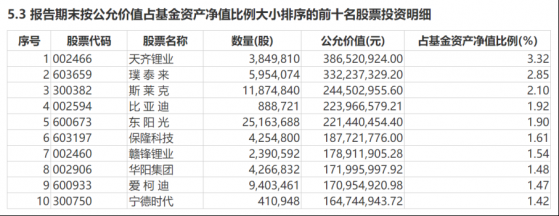

截至三季度末,该基金的股票仓位为93.02%,与上季度末相比变动不大。斯莱克、保隆科技、华阳集团、爱柯迪等4只个股在三季度新进基金的前十大重仓股行列,截至季末的持股数量依次为1187.48万股、425.48万股、426.68万股、940.35万股。

天齐锂业在三季度被增持为该基金的第一大重仓股,截至三季度末的持股数量为384.98万股,环比上季度末增加107.39万股。而此前2022年二季度末的第一大重仓股璞泰来则遭减持,截至三季度末持有该股595.41万股,环比减少72.52万股。

此外,比亚迪与宁德时代也遭到减持,截至三季度末,上述两只个股的持股数量分别为88.87万股、41.09万股,环比依次减少7.96万股、8.37万股。中兴通讯、珠海冠宇、富临精工、华域汽车则退出该基金前十大重仓股行列。

对于三季度的产品表现,冯明远表示,2022年三季度市场经历了较长时间、较大幅度的回调,反映了市场对未来经济状况存在一定的担忧。海外政治变化、全球通胀高企、美联储收紧的货币政策等外部因素也抑制了A股的风险偏好。新能源相关产业链在三季度的波动较大,因此在管产品的净值也出现了一定程度的回撤。

展望四季度,他判断,国内经济有望逐步复苏,整体市场环境有望出现好转。另外,新兴行业经过这轮调整,大部分公司估值回落到合理位置,有望在四季度或者明年上半年出现一定增幅的确定性。

“整体投资方向上,我们仍然坚持自下而上的选股思路,在科技、新能源等新兴领域寻找投资机会。”他说。

邹曦:加码房地产,价值股将成上涨主动力

邹曦在管的融通行业景气混合2022年三季报显示,该基金在报告期基金份额净值增长率为-4.13%,同期业绩比较基准收益率为-10.63%。 截至报告期末,融通行业景气混合的规模为23.36亿元,较上季末的29.83亿元减少21.69%。

截至三季度末,该基金的股票仓位为94.37%,与上季度末的90.95%相比,股票仓位进一步提升。对此,邹曦在季报中表示,三季度该基金的股票仓位持续保持高位,对组合结构进行了一定程度的调整。

具体来看,他降低了工程机械、建材、光伏等行业的配置,增加了房地产、食品饮料、交运等行业的配置。邹曦表示,目前组合配置偏向周期价值,同时保持了科技、消费板块的适度配置。组合结构围绕两条主线展开,国内稳增长相关的配置集中在优质房地产股,海外防通胀相关的配置集中在风电、储能、油运等行业。消费板块的配置包括啤酒、宠物等。

从前十大重仓股来看,截至2022年三季度末,有5只个股新进融通行业景气的前十大重仓股,分别是中远海能、金地集团、华发股份、招商轮船、青岛啤酒,持股数量分别是768.63万股、1062.07万股、1238.26万股、1292.86万股、105.35万股。

其中,除了华发股份以外,其余4只个股也出现在半年报的持仓当中。新进前十大重仓股行列的个股整体涨多跌少,涨幅最大的中远海能在三季度涨超75%,而金地集团在三季度跌幅较大,为9.78%。

保利发展仍为该基金的第一大重仓股,截至三季度末持股数量为1343.36万股,环比减少439.95万股。招商蛇口则重仓股的第8位跃升至第2位,截至三季度末持股数量为1331.46万股,较上季末加仓392.95万股。另外,滨江集团也被加仓102.55万股。房地产板块整体的持仓占比达到39.39%,较上季度末的26.67%增加12.72%。

而电力设备股派能科技、东方电缆截至三季度末的持股数量分别为42.84万股、181.63万股,较上季度末分别增加6496股、15.73万股。

回顾过去的三季度,邹曦认为,7-8月经济运行的状态,已经证明在严重疫情得到控制后,经济获得强劲修复的市场预期并不可靠,因此政策组合重新回到探寻房地产市场稳定发展机制,并以基建投资进行逆周期调节的格局。

从海外市场表现来看,他谈到,美联储进一步加大货币政策收缩力度的导向已经明确,由于通胀影响因素的结构性,未来只有美国经济进入深度衰退,才能有效抑制通胀压力。国内海外的经济状况对A股市场形成明显压制。

展望后市,邹曦表示,A股市场可能正在形成未来2-3年的长期重要底部。经济和市场已经走到国内稳增长曙光初现,海外货币政策确认持续强硬的阶段,由此市场在调整过程中,将找到未来真正带动市场上行的方向。

在他看来,预计当市场再次启动之后,成长股将难有5-7月份的系统性反弹表现,价值股将成为市场上涨的主要动力,但是成长方向依然会有结构性机会。

从结构来看,他表示,市场将继续沿着“国内稳增长+海外防通胀”的方向演绎,其中将涌现出中长期的投资机会。国内稳增长的压力凸显,房地产市场的稳定已经成为矛盾的焦点,看好优质地产公司中长期的产业趋势。

至于海外市场,邹曦分析,防通胀的焦点在于欧洲的需求与美国的货币政策,与欧洲能源安全相关的产业将产生长期持续的投资机会,看好风光储等新能源设施和油运行业中长期的产业趋势。

冯明远减持比亚迪与宁德,邹曦加码房地产,认为A股未来2-3年长期重要底部正在形成